בניגוד לשנת 2012, שבה הניבו כל אפיקי ההשקעה - אג"ח ממשלתיות וקונצרניות ומדדי המניות המובילים - תשואות דומות, הרי ביצועי האפיקים השונים בשנת 2013 היו "לפי הספר": מדד ת"א 100 השיג תשואה עודפת על מדד תל בונד 60, וזה השיג תשואה עודפת על מדד אג"ח ממשלתיות צמוד.

עם זאת גם בשנה החולפת היו ביצועי האג"ח הקונצרניות חריגים, כשמדד תל בונד 60 הניב כ-7% והמדד הכללי של אג"ח קונצרניות צמוד עלה כ-10%; והם נשענו, בנוסף לתשואה השוטפת (הריבית המשולמת), גם על רווחי הון (עליית מחיר האג"ח).

מחירי האג"ח הקונצרניות הושפעו ב-2013 מהורדות נוספות בריבית (מ-2% ל-1%) ומצמצום הסיכון באג"ח חברות. נראה שהרוב המכריע של הסדרי החוב הגדולים מאחורינו, חלק מהחברות עוברות בכפייה או מרצון תהליך הקטנת מינוף ושיפור איתנות, וחלקן הגדול אף ניצל את הריביות הנמוכות לצורך מחזורי חוב ושיפור התזרים לשנים הבאות.

בנוסף, ניתן לציין את ירידת פרמיית הסיכון של ישראל שמשקפת את איתנות הכלכלה והירידה בסיכון הגיאופוליטי: מצב הכלכלה נראה סביר ביחס לכלכלות מפותחות אחרות (צמיחה גבוהה יחסית, לצד יחס חוב-תוצר נמוך יחסית), ובמקביל במהלך השנה הוסרה (או נדחתה) עננת התקיפה באירן ונעשים צעדים לקראת התקדמות מול הפלסטינים.

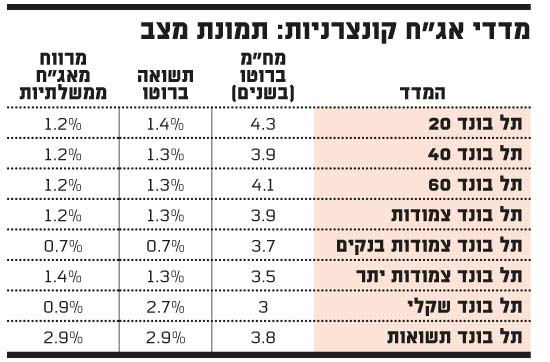

כך או כך, המרווחים היום נמוכים - האג"ח הכלולות במדד תל בונד 60 נסחרות במחירים המשקפים מרווחי תשואה ממוצעים מעל לממשלתיות סביב 1.2% לשנה, וזו גם התשואה הכוללת השנתית צמודה ברוטו שישיגו המחזיקים ללא רווחי או הפסדי הון.

מרמת המחירים הנוכחית קשה לבנות על המשך רווחי הון, לאור תחילת תהליך עליית תשואות אג"ח לטווח ארוך של ממשלת ארה"ב, כתוצאה מצמצום רכישות האג"ח על ידי הפד, וצפי לאופק קרוב יותר מאשר בעבר לשינוי בסביבת הריבית.

מהניתוח האמור מסתמנת מסקנה אחת: משקיע החפץ בתשואה ריאלית שנתית גבוהה יותר, למשל 3%-4%, יידרש להגדיל את הסיכון בתיק ההשקעות שלו.

לנוע על סקלת הסיכון

להלן מספר אפשרויות שאותן יוכל לבחון המשקיע, תוך התייחסות ליתרונות ולחסרונות של כל אחת מהן:

הארכת מח"מ - מעבר להשקעה באג"ח ארוכות יותר של החברות. בדרך זו, באג"ח בדירוג גבוה, תמורת הארכת מח"מ בשנתיים מתקבלת תוספת תשואה של 0.5%-1% לשנה. עם זאת, מהלך כזה מייצר סיכון, הנובע הן מהעלייה האפשרית בתשואות שתפגע יותר באג"ח הארוכות, והן מהחשיפה לשינויים בתוצאות החברות שהיא גבוהה יותר ככל שתקופת ההחזקה ארוכה יותר.

להערכתנו, הפיצוי ברוב המעברים מאג"ח במח"מ קצר-בינוני לאג"ח במח"מ בינוני-ארוך, לפחות בדירוגים הגבוהים, אינו מספק כיום, וצפוי להתרחב בעתיד; זאת מאחר שההיצע של אג"ח ארוכות הולך וגדל, עקב רצון החברות לנצל את הריביות הנמוכות לקבע לעצמן ריבית נמוכה לטווח ארוך, ולכן הן מציעות מכרזי החלף או מנפיקות/מרחיבות סדרות ארוכות יותר.

ירידה באיכות - מעבר להשקעה באג"ח של חברות פחות איכותיות או בדירוגים יותר נמוכים. לעתים מדובר במעבר לאג"ח של חברה הנמצאת גבוה יותר בפירמידת ההחזקות ביחס לחברה-הבת התפעולית. בקבוצת האג"ח בדירוג גבוה, למשל מעבר מהשקעה באיגרת של גזית גלוב וגב ים המדורגות בקבוצת ה-AA מינוס, לאג"ח באותו מח"מ של החברה-האם (נורסטאר ונכסים ובנין בהתאמה) שמדורגות מעט נמוך יותר, בקבוצת ה-A, יכול להוסיף לתשואה השנתית כ-0.5%. מטבע הדברים, גם מהלך כזה חושף את המשקיע לסיכון גבוה יותר.

בנוסף, ככל שמדובר באג"ח של חברות לא מדורגות, או סדרות אג"ח קטנות יחסית, מתווסף בדרך כלל גם סיכון הנובע מסחירות נמוכה יותר. חשוב לזכור, כי גם מחירי איגרות החוב של החברות באיכות הבינונית והנמוכה מושפעים לטובה משיווי המשקל הנוכחי בשוק האג"ח; כך שככל הנראה אין כרגע מציאות גדולות, ומדובר בלקיחת סיכון יותר משמעותי בתמורה למרווח נמוך יחסית.

ויתור על הצמדה - מעבר להשקעה באג"ח לא צמודות. הללו מציעות תשואה שנתית גבוהה יותר, בדרך כלל ב-1.5%-2% מזו של האג"ח הצמודות, כשהתוספת משקפת הערכה לאינפלציה הצפויה. עם זאת, כשבוחנים בטבלה המצורפת את מרווח התשואה הממוצע, שבו נסחרות האג"ח הכלולות במדד תל בונד שקלי בהשוואה למרווח התשואה של אג"ח צמודות הכלולות בתל בונד 40, ניתן לראות, כי לא מתקבלת תוספת תשואה בעת מעבר לאג"ח לא צמודות. כך שגם כאן, המעבר יוצר חשיפה שאינה מתומחרת כראוי.

התבצרות באפיקים קצרים והמתנה לירידות בשוק האג"ח. החזקת אג"ח קצרות באיכות גבוהה הנושאות תשואה אפסית, בהמתנה ל"תקלה" כלשהי שתזעזע את שוק איגרות החוב ותייצר סט מחירים חדש, נוח יותר, להשקעה לטווחים בינוניים וארוכים. צעד זה אינו בלתי הגיוני, אך קיים סיכון שגם אם האירוע יתממש, זה יקרה רק לאחר זמן ממושך, ובינתיים יצטבר פיגור בתשואות השוטפות.

הוספת חשיפה נמוכה למניות. משקיע שמתאים לכך מבחינת שנאת הסיכון שלו ויכולתו לעמוד בתנודתיות מוגברת וכניסה לטריטוריה של הפסדים, יכול לשקול החזקת אג"ח קונצרניות בדירוגים גבוהים במח"מ קצר יחסית, עם תשואה קרובה לאפס, ולקיחת סיכון דווקא באמצעות שילוב מניות של חברות איכותיות. התמחור של חלק לא קטן ממניות ת"א 100 נראה סביר, ופרופיל הסיכוי-סיכון שלהן נראה מאוזן הרבה יותר מזה של איגרות החוב הקונצרניות.

כך, למשל, מניות הנדל"ן המניב נסחרות להערכתנו במכפילים המשקפים פוטנציאל תשואה שנתי של כ-8%-10% (חלקו באמצעות דיבידנד), בעוד האג"ח של חברות אלה במח"מ ארוך נסחרות בתשואות צמודות סביב 3%-4% לשנה. נראה כי דווקא לחלופה של שילוב מניות יש באחרונה ביקוש, שניכר בזרימת כספים לקרנות מעורבות המשלבות לצד אג"ח מניות במשקל 10%-20%.

לסיכום, התשואות הנמוכות לפדיון בשוק האג"ח הקונצרניות נובעות משילוב של ריבית נמוכה לצד ירידת פרמיית הסיכון של חברות ושל מדינת ישראל. על מנת להשיג תשואות שבעבר נחשבו סבירות, המשקיעים ייאלצו לנוע על סקלת הסיכון, ולבחון אפשרויות שטומנות בחובן סיכונים, שלרוב אינם משתקפים כהלכה במחיר האג"ח. החלטת ההשקעה שתתקבל יכולה להיות שונה בין משקיע למשקיע, בהתאם להעדפת הסיכון שלו ולהערכתו קדימה את סביבת הריבית.

*** הכותבים הם אסטרטג ההשקעות הראשי ומנהל מחלקת המחקר באנליסט אי.אמ.אס שרותי ניהול השקעות בע"מ. חברות הקבוצה מחזיקות בניירות שהונפקו על ידי חברות המוזכרות במאמר. לכותבים אין עניין אישי באמור לעיל. אין באמור לעיל כדי להוות ייעוץ אישי המתחשב בצרכיו ונתוניו של כל אדם

אגח תמונת מצב

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.