מדד הבנקים באירופה פתח את השנה בסערה. העליות, שהחלו להאיץ ברבעון האחרון של השנה החולפת, קיבלו באחרונה חיזוק משמעותי, עם פרסום התקנות הסופיות של הוועדה המפקחת על הבנקים, לצורך יישום תקנות באזל 3, העוסקות בחיזוק הונם של הבנקים והקטנת רמות המינוף שלהם.

התקנות, התקפות גם לבנקים בארה"ב, הטילו מגבלות קלות מההערכות, בכל הנוגע לחובת ריתוק הון כנגד מכשירים פיננסיים ופריטים חוץ מאזניים. בל נטעה, הרגולציה עדיין מהווה הסיכון המרכזי להתנהלות הבנקים באירופה ובמקומות נוספים, ושינויים בדרישות ובתקנות מתפרסמים לעתים קרובות. גם אזהרת הרווח של דויטשה בנק, השבוע, מעידה כי המלאכה בבנקים רבים עוד רבה.

נחזור רגע צעד לאחור, אל הפתיחה המהוססת של 2014 בחלק מהשווקים - ארה"ב שנסחרת סביב הרמות של תחילת השנה, יפן שנסחרת בירידה, ושווקים מתעוררים רבים הממשיכים להתנהל בתנודתיות רבה.

מולם, השווקים באירופה, בהובלת הפריפריה - ספרד, איטליה, פורטוגל ואחרות, עלו חדות השנה. עוצמת מדדי המניות שם מחלחלת גם לשוקי האג"ח, שבהם מגייסות המדינות בריביות שפל (למשל פורטוגל, שגייסה אג"ח ל-3 שנים ברמות של 1.595%).

השונות נובעת מהציפיות. בארה"ב, שפתחה את השנה עם ציפיות צמיחה גבוהות (3%), המשקיעים מבקשים לראות את הצמיחה הכלכלית מתממשת ומתבטאת בדוחות הכספיים, שהחלו מתפרסמים בימים אלה, כמו גם בתחזיות לשנה הקרובה כולה.

באירופה, המומלצת על ידנו יחד עם ארה"ב "משקל יתר", הציפיות לצמיחה לשנה הקרובה נמוכות, כך שהסיכוי שהמדינות יכו תחזיות אלו הוא גבוה יותר. מספרד, איטליה ופורטוגל אנו צופים לצמיחה של 0.4%, 0.4% ו-0.6% בהתאמה, בלבד.

אחד המגזרים המושפעים ביותר מצמיחה כלכלית מהירה, הוא מגזר הבנקים, אשר עליו המלצנו במספר הזדמנויות בשנתיים האחרונות. התמחור העולמי של המגזר אטרקטיבי באופן כללי - הוא נסחר בשווי שוק להון עצמי של 1.1 בממוצע, במכפיל רווח של 9.8 לרווחי השנה, ותשואה על ההון ממוצעת של 11.7% לרווחי השנה. רווחי המגזר צפויים לצמוח, להערכתנו, ב-18.4% השנה וב-13% בשנה הבאה - צמיחה הגבוהה ממרבית המגזרים.

הבנקים באירופה נסחרים ברמה נמוכה מזאת - בממוצע הם נסחרים ב-0.9 מהונם העצמי. גם צמיחת הרווח שלהם השנה צפויה לעלות על הממוצע העולמי והממוצע הכולל באירופה - כ-25% מול כ-10% במדד יורוסטוקס 600.

סיבה נוספת לאופטימיות ולחיזוק אמון המשקיעים ניתן למצוא בהבנה, כי ה-ECB (הבנק המרכזי האירופי) צפוי לקדם השנה את נושא הבקרה המאוחדת על הבנקים באירופה (SSM), כמו גם מבחני לחץ נוספים ל-130 בנקים באירופה (AQR).

למרות האופטימיות האמורה, יש לזכור כי מעבר לעלייה החדה במחירי חלק מהבנקים והמדד כולו, השונות והמאפיינים הספציפיים של כל מדינה ומדינה חייבים להיבחן בזהירות רבה. בשווקים רבים עדיין מתכווץ האשראי שניתן (ולא פחות חשוב - נלקח) על ידי חברות ופרטיים, האבטלה גבוהה ומחירי הנדל"ן שנשחקו משמעותית פגעו בתיק המשכנתאות.

בין צרפת, איטליה, הולנד וגרמניה

השקעה מפוזרת במגזר הבנקים באירופה ניתן לבצע, לדוגמה, דרך תעודת הסל על 600 הבנקים הגדולים באירופה EXV1.DE, או באמצעות תעודה מקומית של חברת קסם. דרך השקעה אפשרית נוספת היא מדד EUFN, המפוזר גם למוסדות פיננסים אחרים.

בנקים רבים, אשר חלקם הומלצו כאן בחודשים האחרונים, עלו והגיעו למחיר היעד. כדאי לעקוב אחר שינויים במחירי היעד שלהם, בעקבות עונת הדוחות; וכן אחר השינויים בכללי באזל 3, שיאפשרו לבנקים להגדיל את נפח פעילותם.

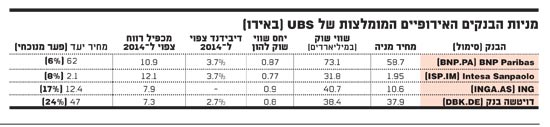

BNP Paribas הוא בנק צרפתי בעל פעילות גלובלית שעקף בתוצאות הרבעון השלישי את תחזיות הרווח, שעמדו על 1.3 מיליארד אירו, בכ-16%. הבנק, שאמור לדווח את תוצאותיו השנתיים ב-13 בפברואר, צפוי להרוויח ב-2013 כ-6 מיליארד אירו; אלו צפויים, להערכתנו, לצמוח ל-6.69 מיליארד אירו בשנה הנוכחית, תוך המשך התייעלות וקיצוץ הוצאות. יחס הון הליבה של הבנק, לפי באזל 3, עומד על 10.8%, ויחס המינוף עומד על 3.4% (מעל 3% הנדרשים). העובדה, כי הבנק סיים את תהליך הורדת המינוף, תאפשר לו לעבור לשלב התרחבות מתן האשראי שיתמוך בגידול הרווח.

Intesa Sanpaolo , שהומלץ כאן כשהיה במחיר 1.45 אירו (1.95 אירו היום), ממשיך להיות נציג המערכת הבנקאית באיטליה, למרות העלייה החדה במחיר המניה. הבנק, שפעיל בכל תחומי הפיננסים, דיווח ברבעון השלישי על יחס הון ליבה לפי באזל 3 של 11.2%, אך בדומה לבנקים רבים באירופה הוא גם דיווח על ירידה של 7% בהכנסות. הבנק צפוי להיות מהמובילים בין הבנקים המסחריים ביחס זה ב-2014. הבנק צפוי לדווח על רווח שנתי של כ-1.15 מיליארד אירו, שצפויים לזנק לכ-2.64 מיליארד בשנה הנוכחית.

בנק ING , שהומלץ במחיר 9.3 אירו (10.6 אירו היום), עודנו מומלץ ומהווה נציג המערכת הבנקאית בהולנד המתאוששת מהמשבר בנדל"ן. הבנק, שסיים אף הוא את תהליך הורדת המינוף, צפוי לקטוף את הפירות בשנה הקרובה. הבנק ממשיך למכור חברות-בנות, וצפוי להנפיק את יחידות חברת הביטוח ברחבי העולם ולחזק את הפעילות הבנקאית. רווחי הבנק צפויים לעלות מכ-3 מיליארד אירו לכ-4.6 מיליארד אירו בשנה הקרובה.

למרות אזהרת הרווח מתחילת השבוע וההוצאות החד-פעמיות שאולי עוד צפויות, אנו ממשיכים להמליץ על דויטשה בנק כנציג הבנקים בגרמניה. הוא נמצא בתהליך שיפור ניהול הסיכונים, וצפוי, להערכת ההנהלה, לעמוד בתחזיות לשנה הקרובה.

תהליך הרה-ארגון אמור להבשיל בשנת 2015, ולכן מומלץ לבעלי אופק השקעה בינוני ומעלה. דויטשה בנק הוא גלובלי, ורק 36% מהכנסותיו נובעים מגרמניה. לכן, הוא צפוי להיות מושפע לחיוב מהתאוששות הפעילות בעולם. דוחות הבנק יפורסמו ב-29 בינואר, ואז ניתן יהיה להעריך טוב יותר את יכולתו לעמוד בתחזיותיו. מניית הבנק הומלצה כאן כשהייתה במחיר 34.4 אירו (38.4 אירו היום).

לסיכום, השיפור בצמיחה העולמית, ובאירופה בפרט, כמו גם הגמשה בכללי באזל 3, הופכים את הבנקים באירופה - למרות העליות במניותיהם - לאלטרנטיבת השקעה מומלצת לבעלי אופק השקעה בינוני וארוך; זאת תוך סלקטיביות וניתוח פרטני של הבנקים שצפויים להגדיל את רווחיהם באופן מואץ בשנים הקרובות.

*** הכותב הוא מנהל השקעות ראשי ב-UBS Wealth Management Israel Ltd. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

מניות הבנקים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.