2014

צפויה להיות השנה החמישית מאז פרוץ המשבר הפיננסי, שבה הריביות בכלכלות המפותחות נושקות לאפס. אלא שההרחבה המוניטארית - הגדלת כמות הכסף בשוק במטרה להניע את גלגלי הכלכלה - שאפשרה לחברות מימון זול וכך הגדילה את רווחיהן, וגם דחפה את המשקיעים לשווקים, נמצאת, כך נראה, לקראת סופה, כשבאופק כבר מתחילים להתקדר ענני העלאת ריבית.

לכן, הדילמה שבה מוצא את עצמו המשקיע בתחילת 2014 חריפה במיוחד. האם יש מקום להמשיך ולהשקיע במדדי המניות שכבר רשמו עליות נאות, בין היתר תודות לריבית האפסית והיעדר אלטרנטיבות ההשקעה? ואם מקטינים חשיפה למניות לאן אפשר להעביר את הכסף לאור התחושה שגם אפיקי האג"ח כבר מיצו את עצמם? ובכלל, עד מתי יכולה להימשך מדיניות הדפסת הכסף שמוביל הפד האמריקאי ובעקבותיו הנגידים בשאר העולם המערבי, ומה צפוי לקרות ברגע שהמדיניות הזאת תיעצר.

כדי לנסות לענות על השאלות הללו, כינסנו לפאנל ארבעה מומחי השקעות ומאקרו. אורי גרינפלד, מנהל מחלקת המאקרו בפסגות; יונתן כץ, כלכלן ואסטרטג המאקרו של לידר שוקי הון; קובי פלר מנהל השקעות ראשי ב-UBS ישראל; ואייל קליין, האסטרטג הראשי של בית ההשקעות אי.בי.אי.

מניות ואג"ח: "להשקיע בשווקים בצורה חכמה"

רוב מדדי המניות בשווקים המפותחים רשמו עליות דו-ספרתיות ב-2013, כשבארה"ב ויפן המשקיעים נהנו מתשואות פנטסטיות של 30% ו-55% בהתאמה. המצב הזה מעלה את השאלה האם מי שייכנס היום לבורסה, יעשה זאת כשהיא כבר מתומחרת במלואה.

"אחת הטעויות הנפוצות זה להגיד אם השוק זול או יקר", משיב על כך פלר. "ב-2008 השוק לא היה יקר מבחינת מכפילי רווח, ועדיין היה משבר בגלל הבועה הפיננסית. החשיבות היום עברה לצמיחת הרווח של החברות, המשקיעים צריכים לנסות ולהעריך את הסקטורים והחברות שצמיחת הרווח בהם תהיה גבוהה, ולא אם המדדים נסחרים במכפיל זו או יקר ביחס לממוצע".

ב-UBS ממליצים לעקוב אחרי שלושה תזרימי מזומנים, שצפויים להשפיע על השווקים ב-2014. "הראשון זה הכסף שנמצא במאזנים של החברות. המנכ"לים רואים את הצמיחה בארה"ב, ואם נראה האצה בקצב של הוצאת הכסף על תשתיות, מיחשוב וכו', זה יהיה סימן חיובי. התזרים השני הוא זה של המשקיעים. יש בארה"ב 9 טריליון דולר שנמצאים בפק"מ, ובשנה האחרונה רק 3%, 300 מיליארד דולר, יצאו להשקעות. זה סכום גדול לכשעצמו, אבל עדיין יש מספיק משקיעים שיש להם כסף להשקיע. התזרים השלישי הוא של הבנקים בארה"ב - אם הם יגדילו את האשראי, זה יאיץ את הצמיחה, ולכן חשוב לעקוב לאן הכסף יילך".

יחד עם זאת, פלר מדגיש כי בגלל שאנחנו אחרי חמש שנים של עליות בשוקי המניות, ההשקעה צריכה להיות מתוחכמת יותר. "מכשירים כמו קרנות גידור שמאפשרות להשקיע בתוך שוקי מניות ואג"ח בצורה חכמה, זה חלק שהוא הכרחי בתוך תיקי השקעות של לקוחות לשנתיים הקרובות".

לדברי קליין, המשקיעים צריכים לבחון את הביצועים והצמיחה של החברות מלמטה. "בארה"ב אפשר לראות שמצבן של החברות מעולם לא היה טוב יותר, וזו לא סיסמה - הרווחיות בשיא, הנזילות בשיא והמינוף בשפל. ואז עולה השאלה, כמה מתוך זה כבר מתומחר בשוק.

"באירופה, המצב פחות טוב. יש נקודה שהרבה אנשים לא שמים לב אליה, אבל כל הבעיות המבניות ביבשת - שום דבר מזה הוא לא חדש. יחס חוב תוצר גבוה היה באיטליה עוד מסוף שנות התשעים, והאבטלה בספרד הייתה גבוהה עוד לפני המיתון. המשבר העמיד את אירופה עם הגב לקיר, ורק במצב הזה אפשר לפתור את הבעיות המבניות ארוכות הטווח, אבל הם בחרו שלא לפתור עם הבעיות האלה, ורק 'בעטו את הפחית' מספיק רחוק, וזה מה שיביא את המשבר הבא.

"בסך הכל", הוא מוסיף, "2014 צריכה להיות שנה טובה, ולא הייתי מתחיל אותה בחשיפת חסר בשווקים המפותחים. החשיפה של הציבור הישראלי לשוק האג"ח בחו"ל היא נמוכה מדי, ויש מקומות עם תשואה טובה. לא אג"ח של קוקה-קולה או וול-מארט, אבל יש חברות משווקים מתעוררים או כאלה שהעסקים שלהם מחזוריים וניתן להשקיע בהם. אותו הדבר גם לגבי שטרי הון של בנקים, ב-2014 יהיו שטרי הון אירופאים שיזרמו לשוק, ומוסדיים צריכים להיות שם במינונים כזה או אחר, כי יש שם תשואות יפות ואפשר לגלגל אותן גם לתיק נכסי הציבור".

באשר לישראל, קליין מעריך כי גם השנה השוק בארץ יעשה תשואות חסר ביחס לחו"ל, ובעיקר מודאג משוק האג"ח הקונצרני. "המרווחים בארץ מעל אג"ח ממשלתית הם מאוד נמוכים, ובבנקים מכובדים בחו"ל אפשר לקבל מרווחים שהם הרבה יותר טובים ביחס לישראל. בנוסף, השוק הקונצרני בישראל הוא לא נזיל, וכשיתחיל משהו רע, כאן יהיה קשה לברוח, כשבחו"ל אין בעיה כזו".

גרינפלד דווקא מאמין בשוק האג"ח בישראל, אלא שהוא מכוון לאג"ח הממשלתיות. "אנחנו מצפים שהתשואות באג"ח ארה"ב יעלו, אבל במתינות בגלל שהפד לא יכול להרשות לעצמו העלאה מהירה. בישראל גם כן לא נראה שתהיה עלייה, והתשואות השוטפות הן יחסית גבוהות. אמנם כבר ארבע שנים אומרים שאין בשר באג"ח, אבל יש עוד בשר באג"ח, בטח כשבנק ישראל לא יכול להרשות להעלות את הריבית. לא צריך לצפות לתשואות גבוהות, אבל זה יניב למשקיעים תשואות חיוביות ולא צריך לברוח לנזילות או לאג"ח קצרות".

באשר להשקעה במניות, גרינפלד מעדיף להתמקד בארה"ב ולא באירופה, שלא ניתן לנתח אותה כמקשה אחת. "בתוך ארה"ב צריכים להסתכל בסקטורים שהם יותר מחזוריים, בגלל השיפור בצמיחה, ויהיה גל חדש של השקעות שיתחיל. כל עוד תשואות האג"ח אבסולוטית נמוכות, שוק המניות צפוי ליהנות מזה. כנראה שלא נראה עוד שנה של 30% ב-S&P 500 אבל זה עדיין אפיק מעניין".

גם כץ ממליץ להמשיך ולהיות מושקעים במניות, אבל לא חושב שצריך לזנוח את השוק הישראלי, שכאמור רשם בשנה החולפת תשואת חסר ביחס לאירופה וארה"ב. "הצמיחה בשנה הבאה תהיה מאוזנת יותר ותגיע לא רק מצמיחה פרטית אלא גם מגידול ביצוא ובהשקעות. הריבית נמוכה ואולי עוד תרד, הגירעון נמוך יחסית והמצב הפיסקאלי הוא טוב, ואין לפסול שיקרה משהו בתחום המדיני שגם יפתיע לטובה. בשנה הזו הייתי מתמקד בשוק הישראלי".

ממה להיזהר: הברבורים השחורים של 2014

ואחרי כל התחזיות המלומדות והניתוחים המנומקים, כמו בכל שנה גם ב-2014 עלולה לצוץ משום מקום הבעיה שאף אחד לא חזה, ולקלקל למשקיעים את החגיגה. כץ מסמן מספר מקומות שכדאי לעקוב אחר ההתפתחויות בהם, משום שאלמנט הסיכון שם גבוה מכפי שהוא מתומחר בשוק - מה שעלול להביא לכך שאם הסיכון אכן יתממש, התגובה הפיננסית שהוא יגרור אחריו תהיה חריפה.

"באירופה המשחק הוא מאוד עדין: יו"ר הבנק המרכזי האירופי, מריו דראגי, יצר אמינות ושכנע את המשקיעים שהוא יתמוך באג"ח של מדינות ביבשת שייקלעו לקשיים. בפועל הוא לא קנה אג"ח של המדינות הבעייתיות (ה-PIGS) אפילו באירו אחד, והרמיזה שלו הספיקה בשביל להוריד את התשואות. כך נוצר מצב שבמדינה כמו צרפת - מדינה חשובה שהיא הכלכלה השנייה בגודלה בגוש האירו - התשואה על אג"ח ל-10 שנים צנחה ל-2.4%. כשמסתכלים על הכלכלה הצרפתית, מגלים שזו מדינה שחונקת את הסקטור העסקי - שוק העבודה הוא קשיח ונעדר רפורמות, נטל המס כבד, והסקטור הציבורי אחראי על 56% מהתוצר - רמה שגבוהה אפילו מישראל. אם מדינה כזו עוברת שני רבעונים של צמיחה שלילית, והחוב לא קטן או מתפרסמים כמה נתונים שליליים על הכלכלה - לא צריך יותר מזה כדי שהתשואה לא תהיה 2.4%, אלא תזנק ל-4% וזה ישפיע באופן גורף על השווקים הפיננסים בעולם".

המקום השני שממנו עלולה לבוא הרעה ב-2014 לדעתו של כץ, הוא יפן. "שכחנו שמדובר במדינה עם חוב של 240% מהתוצר, ועם תשואות אג"ח של 0.66%. יפן אופיינה בעבר בשיעור חיסכון מאוד גבוה של 30%, ולכן היה ביקוש קשיח למימון גירעון החוב. 96% מהחוב הוחזק על ידי יפנים, ולכן האג"ח היו סולידיות כי לא היה חשש למהלך אלים של משקיעים זרים, שינוסו בעת צרה. היום שיעור החיסכון ביפן שואף לאפס, האוכלוסייה מזדקנת וזקנים לא חוסכים כסף כי הם בפנסיה, כך שהביקוש הקשיח לאג"ח הממשלתיות יורד. כרגע יש אמון בראש הממשלה החדש שהוא יאיץ את הצמיחה, בעיקר באמצעות הזרמות מוניטריות, אבל, לדוגמה, באפריל הממשלה מתכננת להעלות מסים, מה שיכול אולי לעורר עניין ולמקד את תשומת הלב בבעיות שלה".

החשש השלישי של כץ מגיע מכיוונה של סין, ובועת האשראי שהתפתחה בה. "אף אחד לא יודע בדיוק את היקף האשראי שיש במדינה, כיוון שהרבה ממנו הוא בתחום האפור ובתוך הממשלות המקומיות, ויש הערכות שהחוב הסיני עומד על 240% מהתוצר. הממשלה הסינית מודעת לנפיצות המצב ומנסה לבלום את הגידול בשוק האשראי ולהוציא את האוויר באיטיות, אבל ראינו בעבר שכאשר היא ניסתה להאט את ההזרמה, השוק לא אהב את זה והריבית הבין בנקאית עלתה ל-10%. סין היא הכלכלה מספר 2 בעולם, ואם בעולם יחששו שהבועה הזו תתפוצץ, תהיה בריחת הון מסיבית מהמדינה".

החשש של גרינפלד לשנה הקרובה מתרכז בתנודתיות חדה שתגיע מצידה של היבשת הישנה. "העליות באירופה נבעו מצפי לשני תהליכים: תוכנית מוניטארית של הבנק המרכזי האירופי, שאפשרה אשראי ומימון זול לפירמות, ועידוד תעסוקה לצעירים. זה לא מספיק בשביל לייצר צמיחה, וראינו ולמדנו שמקבלי ההחלטות באירופה הם לא הכי דינמיים, ולוקח הרבה זמן לקבל החלטות אצל 17 מדינות. בחלק מהסקטורים נוצר פער משמעותי בין הציפיות לבין מה שקורה בפועל, ורואים את זה בפער בין המכפיל הקיים למכפיל החזוי, שמשקף צפי לגידול משמעותי ברווחים בעתיד, בגלל התייעלות פיננסית ותפעולית. אם תהיה אכזבה מקצב הגידול הרווחים באירופה תיווצר אי ודאות שתוביל לתנודתיות חדה בטווח הקצר. לכן, המשקיעים לא צריכים לצפות לעלייה ליניארית. בטווח הבינוני הכיוון של אירופה הוא חיובי ועוד 10 שנים כנראה נראה אותה יותר מאוחדת ממה שהיא היום".

פלר לא חושב שצריך לחפש את תרחישי הקיצון, ולדעתו שני התסריטים שיכולים להביא למצב של סחרור בשווקים, הם דברים שההסתברות שהם יתרחשו גבוהה יותר. "אני חושש מתסריט של צמיחה עולמית נמוכה, שהשוק לא לוקח בחשבון, ועלייה בקצב האינפלציה - ודווקא בשוק האמריקאי, שמהווה בנצ'מארק עולמי לתשואות האג"ח. אלה סיכונים שאפשר להתמודד איתם. אנחנו 5 שנים מאז המשבר הקודם, והמשקיע צריך להחזיק מכשירי נזילות, או מכשירי השקעה שיודעים לנצל שוק יורד. מהניסיון שלי, למשבר צריך להגיע עם נזילות".

קליין כלל לא מאמין ביכולת להתכונן ל"ברבור שחור". "לא הייתי מציע לשנות את השוק", הוא אומר. "היסודות שלא ישתנו הם שהריבית מאוד נמוכה, והחברות נמצאות במצב מצוין. לא משנה מה יקרה, לא יהיה רע בן לילה. החברות גמרו לממן את 2014, ומתחילות לגייס חוב ל-2015. אם מחר השווקים ייסגרו ולא יהיה אפשר לגייס הון בשנה הקרובה - החברות האמריקאיות עוברות את זה בשלום, ובסופו של יום זה הדבר החזק באמת. אולי יהיה אירוע בקפריסין, הפגנות במדינות שמאסו במשטר הצנע או מקום אחר שיסתחרר - אפשר לבנות המון תסריטים. לא הייתי מנסה לבנות ערימות של הגנות, כי זה יהיה יקר ומיותר להתכונן לתרחיש של ברבור שחור".

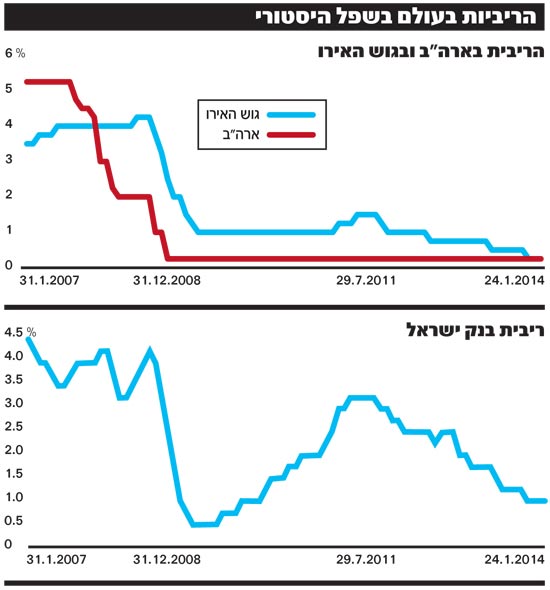

הריביות בעולם בשפל היסטורי

*** הכתבה המלאה - במגזין money time של "גלובס". עוד במגזין: המלצות השקעה ל-2014, המדריך להשקעה בנכסי נדל"ן בחו"ל, דירוג הגופים המובילים בניהול קרנות נאמנות, קופות גמל, ביטוחי מנהלים ועוד.