בריחת המשקיעים משווקים מתפתחים נמשכת, והגיעה לשיא בשבוע שעבר, עת נמשכו שם 9.1 מיליארד דולר ממניות ואג"ח - שיא מאז מאי אשתקד. הפדיונות החלו בקיץ האחרון, שעה שהפד החל לתקשר את כוונתו לצמצם רכישות אג"ח בארה"ב. תהליך זה הביא לזינוק בתשואות אג"ח ממשלת ארה"ב ובריחת משקיעים, בעיקר לעבר מניות בשווקים מפותחים.

כדאי לשים את ביצוע החסר בפרופורציה. חלק המניות בשווקים מתפתחים, מתוך מדד המניות העולמי, עומד על כ-10% בלבד. כך, משקיע מקומי המפזר מחצית להשקעות גלובליות ומחצית להשקעות מקומיות, לא אמור היה כמעט להיפגע מביצוע חסר של מדד השווקים המתפתחים.

ישנם כמה פרמטרים מרכזיים, שמשקיע גלובלי חייב לבחון טרום השקעה בשווקים מתפתחים, ובראשם מצב החשבון השוטף של המדינה. החשבון השוטף עמד על גירעון משמעותי בכל אחת ממדינות ה-Fragile 5, הנחשבות היום לבעייתיות במיוחד - ברזיל, הודו, דרום אפריקה, טורקיה ואינדונזיה (אני מציע לכנותן לפי ר"ת "BISTI", על שם ערבות פראיות בניו-מקסיקו).

הפיחותים במדינות אלו הביאו גם לעלייה בפרמטר השני הראוי לבחינה - האינפלציה. אינפלציה גבוהה ומאיצה פוגעת בשווקים הפיננסיים, בדרך כלל במדינות שבהן היא מתרחשת. בנקים מרכזיים במדינות ה-BISTI ואחרות נלחמים בהיחלשות המטבעות ובאינפלציה, דרך העלאת ריבית, לעתים אגרסיבית כמו זאת שהייתה בשבוע שעבר בטורקיה. עליית הריבית, הפרמטר השלישי, פוגעת בכלכלה דרך מחיר הכסף, ופוגעת גם ברווחי החברות תוך העלאת הוצאות המימון ואטרקטיביות ההשקעה עבור משקיעים מקומיים.

פרמטר נוסף הראוי לבחינה, הוא יתרות המט"ח - כאשר אלו נמוכות מדי מצטמצמת יכולת הבנק המרכזי להתערב בשוק המט"ח ולהגן על המטבע המקומי. יתרות מט"ח נבחנות כשיעור מהתוצר, והן נמוכות במיוחד במדינות כטורקיה (כ-4.5% תוצר), ארגנטינה (6.5% תוצר), אינדונזיה (10%), מקסיקו (12.5%) ודרום אפריקה (13%). לישראל, אגב, יתרות בשווי 29.5% תוצר ועודף בחשבון השוטף.

פרמטר נוסף הוא החזקת המשקיעים הזרים במניות ובאג"ח המדינה. ככל שההחזקה גבוהה יותר, חשוף השוק למשיכות בעתות משבר או שינויים קיצוניים במצב המקרו. החזקות זרים גבוהות באג"ח מצויות בהונגריה, פיליפינים, אינדונזיה וטורקיה. בישראל, אגב, מחזיקים הזרים פחות מ-5% משוק האג"ח, הממשלתיות בעיקר.

פרמטרים חשובים אחרים שקצרה היריעה מלפרט, קשורים להשפעת שינויי מחירי סחורות על כלכלת המדינה ועל החברות הנסחרות וחלקן בסך המדד, ריבית ריאלית שלילית, רפורמות מבניות שמוכרזות על ידי הממשל והבנק המרכזי, רמת האבטלה, יציבות פוליטית וכן סיכונים גיאופוליטיים.

אחד החששות שעלו באחרונה הוא כי התנודתיות בשווקים המפותחים תשפיע לרעה על כלכלות שווקים מפותחים דוגמת ארה"ב, אירופה ויפן; אולם כשאנו בוחנים את חשיפת אלו למתרחש בשווקים המתעוררים הבעייתיים, אנו מוצאים כי ארה"ב חשופה 1.25% תוצר בלבד ליצוא למדינות אלו, אירופה חשופה במצטבר ב-3% ויפן ב-2.4%.

חברות צומחות במדינות יציבות

סך ההשפעה של היצוא על כלכלת ארה"ב נמוכה. מבין המגזרים החשופים ניתן לציין את מגזר המוליכים והציוד האלקטרוני, החשוף 50% לייצוא לשווקים מתפתחים, מוצרים לבית כ-40%, והטבק בכ-35%. בין החברות המובילות ניתן לציין את קוואלקום, המוכרת כ-78% לשווקים אלו, פיליפ מוריס כ-73%, מיקרון כ-70%, קאטרפילר כ-63%, קולגייט כ-50% ועוד.

לאחר בחינת הפרמטרים השונים אנו ממשיכים בהמלצת "משקל שוק" על כלל מניות השווקים המתעוררים ומבין המדינות אנו ממשיכים בהמלצת "משקל יתר" על סין, דרום קוריאה, רוסיה ומקסיקו. כולן אגב הכו את מדד שווקים מתעוררים בחצי השנה האחרונה, גם אם לכל אחת מהן המאפיינים והחששות הספציפיים; זאת בדגש על סין, אשר לה השלכות רחבות יותר על הכלכלה העולמית.

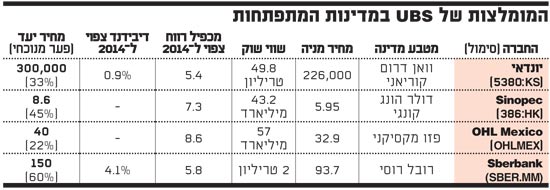

בדרום קוריאה מבין מניות רבות אנו ממליצים על יונדאי (KS:5380), שצפויה ליהנות מהחלשות של כ-3% בערך הוואן מול הדולר השנה. החברה, שפרסמה באחרונה את דוחותיה השנתיים, רשמה גידול של 16% ברווח השנתי לפני מס, למרות אי-גידול במכירות הגלובליות. בבסיס ההמלצה עומדים התאוששות הכלכלה העולמית - בדגש על ארה"ב ואירופה, המהוות 16% ו-9% מהמכירות בהתאמה, ותמחור זול אבסולוטית ובהשוואה גלובלית. החברה צפויה להגדיל את הרווח השנה בכ-7%, ל-8.33 מיליארד דולר.

בסין, בנוסף על המלצות שפורסמו כאן באחרונה, אנו ממליצים "קנייה" על חברת Sinopec (386:HK), שהיא החברת הנפט השנייה בגודלה בסין בבעלות ממשלה והמזזקת הגדולה באסיה. למרות שבבעלותה רזרבות גדולות של נפט וגז, החברה מייבאת כ-80% מהנפט שהיא מזקקת. היא צפויה ליהנות מרפורמות אשר עליהן הכריז הממשל בתחומי הגז, תוך השקעה בתשתיות צנרת גז גם עבור תעשיית הפחם. החברה צפויה להגדיל את רווחיה השנה בכ-10%, ומחיר היעד מהווה הנחה של 23% ל-NAV של החברה.

במקסיקו אנו ממליצים על OHL Mexico (סימול: OHLMEX), חברה-בת של OHL הספרדית. בניגוד לחברה-האם, שמניותיה עלו בחדות, מניית החברה-הבת המקסיקנית מדשדשת בלא סיבה נראית לעין. החברה מפעילה כבישי אגרה במקסיקו, רכבות ונמלים. היא גם מתפעלת את נמל התעופה השני בגודלו במקסיקו סיטי. רווחי החברה, שעשתה מימון מחדש משמעותי לטווח ארוך באחרונה, צפויים לזנק השנה בכ-22% גם בזכות הירידה בהוצאות המימון.

ברוסיה אנו ממליצים על Sberbank (סימול: SBER.MM), הבנק הגדול במדינה ולמעשה במרכז ומזרח אירופה, עם כ-20 אלף סניפים, הנמצא בבעלות 50% הממשל הרוסי. הבנק מגדיל את פעילותו, שבאה בניגוד לירידת מחיר המניה. הוא הגדיל בכ-15% את הלוואותיו לחברות ב-2013, וב-14% את רווחיו. הבנק נסחר ב-1.2 על הונו העצמי, וצפוי להמשיך להגדיל את רווחיו בשנתיים הקרובות.

לסיכום, חולשת חלק מהמדינות בשווקים מתפתחים מייצרת הזדמנות למשקיעים בעלי אופק השקעה בינוני וארוך, שיכולים לסבול את התנודתיות. אלו יכולים להשקיע במדינות יציבות יחסית, ובחברות צומחות שנפגעו מבריחת המשקיעים מהשווקים הללו בחודשים האחרונים.

* הכותב הוא מנהל השקעות ראשי ב-UBS Wealth Management Israel Ltd. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

המומלצות של usb

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.