"קופות הגמל עשו ב-2012-2013 תשואה שנתית של 10% בממוצע לשנה. בעיניי, אין סיכוי שזה יחזור על עצמו השנה. תשואה של 5%-6% בשנה הזו תהיה מאוד גבוהה, הרבה יותר גבוהה ביחס לפק"מים והמק"מים, שם ההפסד הריאלי ידוע מראש". את הדברים הללו אמר אתמול צבי סטפק, יו"ר בית ההשקעות מיטב דש, במסיבת עיתונאים לסיכום שנת 2013. בספקו תחזית לשוק ההון בשנת 2014, רמז שעל מנהלי ההשקעות לבצע השנה באופן מוגבר יותר תיאום ציפיות מול לקוחותיהם.

צבי סטפק ידבר על נושאים שונים המעניינים את המשקיעים בכנס ספונסר ביום ראשון הקרוב. הכנס יועבר בשידור חי ב"גלובס". רישום לכנס ספונסר

התשואה החד-ספרתית שצופה סטפק נובעת לדבריו מההתמודדות של מנהלי ההשקעות עם ריבית נמוכה מחד, ואי-ודאות גבוהה מאידך. "היום, מי שמשקיע בפק"מ, מק"מ וקרנות כספיות - זה הפסד ריאלי ודאי. משקיע שרוצה יותר מזה, יגלה שבאג"ח ממשלתיות קצרות יש לו תשואות שליליות והפסד ידוע מראש", הוא אומר.

"בשביל לקבל יותר, הוא צריך להאריך את המח"מ, ואז הוא חשוף לסיכון אמיתי ומשמעותי של עלייה בתשואות. ומטיבם, סיכונים לפעמים מתממשים. הסיכון העיקרי איננו העלאת הריבית הקצרה שתישאר נמוכה, אלא עלייה במחיר ההון (תשואה לפדיון) באג"ח הארוכות. בארה"ב הסיכון הזה התממש ב-2013, והמשקיעים באג"ח ל-10 שנים רשמו הפסד של 10%, ובאג"ח ל-30 הפסידו 18%.

"זו ממש מפולת, ואם יהיה תרחיש של התכנסות לרמה נורמלית של תשואות, נראה הפסד נוסף של 15% באג"ח ממשלתיות בארה"ב".

מה ההסתברות שאכן נראה עליית תשואות משמעותית השנה? "מה שישפיע על כך, וגם על כל השווקים הפיננסיים, הוא קצב ההתאוששות של הכלכלה האמריקאית", סבור סטפק. על פי קרן המטבע הבינלאומית, צפויה צמיחה של 2.8% בארה"ב בשנה הנוכחית, ולדבריו "אני אישית מאמין גדול ביכולת ההתאוששות של כלכלת ארה"ב, היא תפתיע לטובה ותצמח לדעתי ב-3.5%. אם הנחת העבודה הזו תתברר כנכונה, אין מצב שתשואות האג"ח האמריקאיות יישארו באזור ה-2.7%, אלא הן יזוזו לאזור ה-4%, שזה הממוצע בשנים נורמליות".

"הזדמנויות בפינצטה"

"אצלנו", עובר סטפק לדון באג"ח המקומיות, "למרבה ההפתעה לא היו ירידות ב-2013, ובסוף השנה אג"ח ממשלתיות במח"מ 5 שנים רשמו תשואה של 3.5%, והארוכות רשמו תשואה גבוהה יותר. זה קרה כי פרמיית הסיכון הצטמקה מ-2%-2.5% לפני שנתיים-שלוש, ל-1%. המצב הזה לא יכול לחזור על עצמו גם ב-2014.

"אם איגרות החוב של ממשלת ארה"ב תמשכנה לרדת, כל אחוז ירידה בארה"ב יגרור אחריו באופן מתאום ירידה של 1% באג"ח הארוכות בישראל. והסיכון של המח"מ הארוך הרבה יותר גדול ביחס ל-2013, כשגם פרמיית הסיכון צריכה להיות גבוהה יותר בעיני". אירופה ויפן על פני שווקים מתעוררים

באשר לאג"ח הקונצרניות, להערכתו של סטפק המרווחים נמוכים באופן כללי, ובאופן ספציפי איגרות החוב של הבנקים נסחרות במרווחים נמוכים מדי מול אג"ח ממשלת ישראל. "יש הזדמנויות, אבל צריך לדוג אותן בפינצטה", הוא אומר. "הדרך של משקיע לפעול בשוק הזה היא אך ורק דרך קרן נאמנות, שיש בה מומחיות ופיזור".

אירופה ויפן על פני שווקים מתעוררים

באשר לשוק המניות המקומי, סטפק אינו סבור שהוא נסחר בזול, אבל עדיין מתחת לערכו ההוגן. "בסולם שנע בין 0 ל-100, כשאפס זה שוק זול ביותר ומאה זה בועה מוחלטת, השוק נמצא היום ברמה של 43. זה אומר שיש פוטנציאל לאפסייד נאה, שהסיכוי להתממשותו והמועד שזה יקרה תלויים ברגיעה בתחום הסיכונים, ובהחלט שוק המניות בת"א זה מקום שצריך לשים בו כסף".

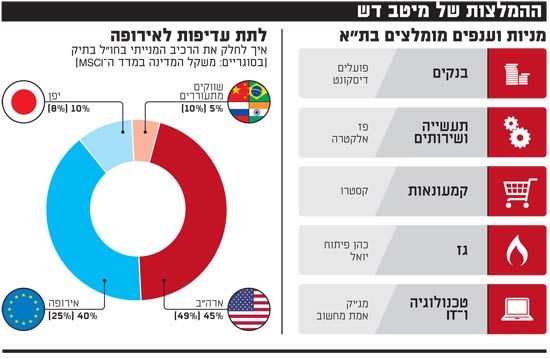

לגבי שוקי חו"ל, סטפק ממליץ לתת משקל יתר לשוקי המניות באירופה ויפן מעבר לחלקם בכלכלה העולמית, ומשקל קטן יותר למדינות מתעוררות. "ייתכן שבמהלך שנת 2014 תגיע ההזדמנות במדינות המתעוררות, אך כרגע כדאי להשקיע בהן במשורה".

להערכת סטפק, השנה נראה שינוי במגמת הדולר. "שער הדולר זה צרה צרורה, שאני לא רואה לה פתרון קל. אני נגד קביעת שער רצפה כמו שעשו בשוויץ ובצ'כיה, זה לא מתאים לישראל שאין בה תיאום רגולטורי בין בנק ישראל למשרד האוצר. אבל מה שיעזור לבנק ישראל זה המהומות והפיחותים בשווקים המתעוררים. זה גורם למשקיעים זרים לחשוב שוב על ההשקעות מחוץ למדינה שבה הם חיים, וספקולנטים יהיו זהירים יותר עם ספקולציות על הגב של בנק ישראל. אני חושב שהשנה הדולר יתחזק מול האירו ומול מטבעות אחרים, וגם מול השקל, כתוצאה ממה שיקרה בעולם כולו", מעריך סטפק.

המדינה תיאלץ לשחרר קרקעות

במיטב דש אף מספקים תובנות באשר למה שצפוי בשוק הנדל"ן למגורים. להערכתם העלייה במחירי הדירות שחלה בין 2006 עד שנת 2009, הייתה תיקון חד-פעמי והתאמה לירידה הממושכת שהייתה בשנים 1996-2005.

העלייה במחירים מאז שנת 2009 כבר מהווה סטייה מהתוואי הרגיל, שנבעה מצירוף של היעדר היצע מספק ורמת ריבית נמוכה.

מבחינת משוואת ההיצע-ביקוש הנוכחית, הרי שמגמת הגידול הדמוגרפי שיצרה לחץ ותמכה בעליית המחירים, מקוזזת עם יכולת מופחתת של ההורים לסייע לזוגות צעירים לרכוש דירה. בסופו של דבר לא תהיה לדעתם ברירה, והמדינה תיאלץ לשחרר קרקעות באופן מהיר במחירים נמוכים ממחירי השוק, תוך פיקוח על מחירי הדירות שייבנו במסגרת זו, ובתוספת פרויקטים של פינוי-בינוי וניצול מיטבי של השטח.

התוצאה ממהלך כזה תהיה להערכת בית ההשקעות ירידה של כ-15% מהשיא במחירי הדירות בשנתיים הקרובות, דווקא באזורי הביקוש.

במיטב דש מזהירים שאם הירידה תהיה חדה יותר, בשיעור של 25%-30% בתוך פרק זמן קצר, הדבר עלול ליצור בעיה קשה למערכת הבנקאית.

המלצות של מיטב דש

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.