אחד הנושאים המעניינים והמדוברים ביותר בשווקי ההון העולמיים הוא תשואת האג"ח הממשלתיות האמריקאיות ל-10 שנים.

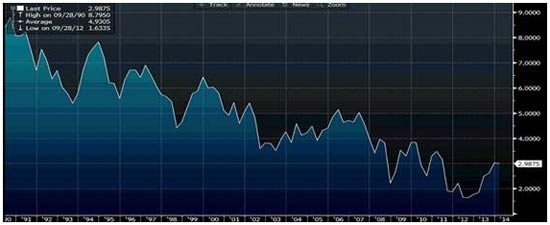

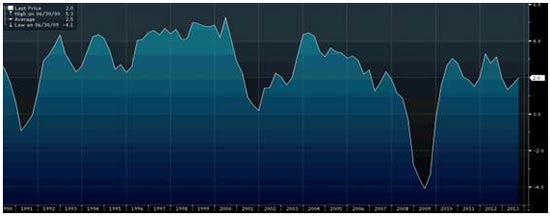

בבדיקת ממוצע תשואות האג"ח ל-10 שנים החל מ 1990 ניתן לראות התשואה הממוצעת נעה סביב 5% (כיום עומדת התשואה על 2.85%). לאורך זמן קיים מתאם גבוה בין מצב הכלכלה לרמת התשואות בהן נסחר האג"ח הממשלתי ל 10 שנים. ככלל, בזמנים של משבר, התשואה יורדת בעיקר בשל הריבית קצרת הטווח שיורדת ע"י הבנק המרכזי, ואילו בזמנים של התאוששות התשואה עולה בשל לחצים אינפלציוניים מתגברים המובילים להעלאות ריבית מצד הבנק המרכזי.

עם תחילתו של המשבר הכלכלי בשנת 2008, החל הפד בתהליך הקלה מוניטרית אגרסיבי. במסגרת הליך זה, הוריד הבנק המרכזי את הריבית לרמה של 0.25% בנוסף החל הפד במספר תכניות הקלה כמותיות (QE). בתוכנית האחרונה רכש הבנק נכסים בהיקף של 85 מיליארד דולר מדי חודש, כאשר האג"ח הממשלתיות נהנו מביקוש של 45 מיליארד דולר במסגרת תכנית זו.

עם השיפור בנתוני המאקרו בארה"ב במהלך שנת 2013, וירידה ביעילות של תכניות ה- QE, החלו ספקולציות כי הבנק המרכזי יצמצם את תכנית רכישת הנכסים. המשקיעים באג"ח הממשלתיות שנהנו משנים של ריבית אפסית והזרמת כספים מאסיבית של הפד שהביאו להורדת תשואת האג"ח האמריקאיות ל- 10 שנים לשפל של 1.6%.

במהלך מאי 2013 החלו המשקיעים לחשוש כי שינוי המדיניות על ידי הפד וצמצום מוניטרי צפויים לגרום להפסדים משמעותיים באפיק זה, חששות אלו הובהרו כנכונים, כאשר בישיבתו האחרונה של בן ברננקי (הוגה תכנית רכישת הנכסים) כנגיד הפד קיצץ את תכנית רכישות הנכסים ב- 10 מיליארד דולר מדי חודש לסכום של 75 מיליארד דולר ובכך רמז כי התכנית הגיעה לידי מיצוי, החששות המוקדמים של המשקיעים וצמצום התכנית הביאו לזינוק בתשואת האג"ח ל- 10 שנים לרמה של 3%.

מחליפתו של ברננקי, ג'נט ילן, צפויה לסיים את תכנית הרכישות במהלך שנת 2014 הודות להמשך השיפור במצב הכלכלי בארה"ב דבר המבשר רעות למשקיעים באג"ח האמריקאיות. ביום שישי, 14 בינואר 2014, התפרסמו נתוני תעסוקה מאכזבים בארה"ב. רק 74 אלף משרות חדשות נוצרו בחודש דצמבר לעומת ציפיות ל 193 אלף משרות חדשות. שוק האג"ח הגיב בחדות והתשואה של אג"ח 10 שנים ירדה מרמת של 3% לרמה של 2.86%, שינוי המגלם ירידה של כמעט אחוז ביום מסחר אחד בלבד. לאחר אוסף של נתונים חלשים בשבועות האחרונים רשמו התשאות שפל חדש לשנת 2014 סביב רמה של 2.64%. ניתן להסביר זאת בכך שמשקיעים סבורים כי נתון רע עשוי להאט את קצב צמצום רכישות האג"ח על ידי הבנק המרכזי, ומרחיק את העלאות הריבית עמוק לתוך שנת 2015 ויש הסבורים שאף ל 2016.

על אף החולשה בנתונים האחרונים (אותם ניתן לייחס גם למזג האוויר הקשה ששרר בארה"ב בחורף הנוכחי), בשלב זה סביר להניח שהבנק המרכזי ימנע מלהמשיך את צמצום רכישת האג"ח וזאת מ-2 סיבות עיקריות:

- בהסתכלות רחבה של החודשים האחרונים ניתן לראות באופן ברור שיפור בנתונים הכלכליים בארה"ב, וזו נראית כיום כקטר שיוביל את הצמיחה העולמית. כל עוד בראייה של הפד כלכלת ארה"ב נמצאת בכיוון הנכון אין טעם לפד לעצור את צמצום רכישת האג"ח, כפי שהוכיח בישיבה האחרונה.

- תכניות ה-QE מאז ומתמיד היוו כר פורה לוויכוחים בין כלכלנים באשר ליעילותן, בשלב זה הפד מכיר ביעילות הנמוכה של תכנית התמריצים וכן בסיכון הגדול במאזן המנופח של הפד. נוסף על כך על מנת שלא לפגוע באמינותו יעדיף הפד להמשיך את צמצום הרכישה בכפוף לכך שהוא אינו רועה הרעה משמעותית בכלכלה.

בנקודה זו להערכתנו תשואות האג"ח מגלמות את חששות המשקעים קדימה וקשה לראות המשך ירידה משמעותית של התשואות. מנגד, נתון תעסוקה טוב ביום ו' הקרוב עלול כבר להחזיר את תשואות האג"ח לאזור ה-3%. ניקח בחשבון את העובדה כי בתי ההשקעות הגדולים בעולם לא שינו את הערכתם לתשואת סוף שנה, זו לפי קונצנזוס האנליסטים בבלומברג עומדת על 3.43%, כ-80 נ"ב מעל התשואה הנוכחית.

המשקיעים מחכים לפרסום נתוני התעסוקה של חודש ינואר אשר יתפרסמו ביום שישי ה-7 לפברבואר. הצפי הוא לתוספת של 180 אלף משרות. נתון משופר וחזרה לקצב של תוספת מעל 200 אלף משרות לחודש עשוי לזרז את הנ"ל. אולם, אכזבה נוספת בנתוני התעסוקה ידחה את עליית התשואות הצפויה להמשך השנה.

נקודה נוספת שיש לתת לה משקל היא השפעת האינפלציה. כיום האינפלציה אינה סיבה לדאגה אך הפד דואג להזכיר לנו בכל ישיבה כי הוא "ישן עם עין פקוחה" בכל הקשור להתפרצות אינפלציונית, ובצדק. לאחר תקופה ארוכה כ"כ של מדיניות מוניטארית מרחיבה ואגרסיבית התפרצות אינפלציונית לא תותיר הרבה פיות פעורים. הפד, מצדו לא יאפשר לאינפלציה להרים את הראש ויהיה חייב להגיב באופן מידי, ובאופן כזה שילחץ את התשואות כלפי מעלה. יש לציין כי זהו איננו התרחיש הסביר כעת, אך בהחלט יש לעקוב אחר ההתפתחויות בנושא.

וכעת, לדוגמא מספרית:

משקיע אשר מכר בחסר את האג"ח לל-10 שנים תשואת השפל וקנה אותה חזרה בתשואה של 3% הרוויח בקירוב את מכפלת הפרש התשואה במח"מ האג"ח. דרך נפוצה ומקובלת בקרב משקיעים לבצע עסקה כזו היא מכירת חוזה בשורט על 10 השנים.

כיום, נכס הבסיס של אותו חוזה היא איגרת חוב שהמח"מ שלה הוא 6.3. משקיע אשר מכר בחסר את החוזה בתשואת השפל של 1.6% וקנה אותו בחזרה סביב תשואה של 3% הרוויח (בקירוב) 7.7% (אחרי עלויות מימון), וכל זאת בתקופה של חצי שנה בלבד.

אולם, כמה היה מרוויח אותו משקיע אם הוא ישראלי, שהשקעתו צמודה לשער החליפין דולר/שקל? במהלך החצי השנייה שנת 2013 התחזק השקל למול הדולר בשיעור של 4.68% בקירוב. זאת אומרת שאותו משקיע ישראלי הרוויח 3.02% בלבד.

עד לסוף 2013 לא היו מכשירים עוקבים הנסחרים בישראל המאפשרים ביצוע חשיפה הפוכה לאג"ח ממשלת ארה"ב, או כאלה שאפשרו למשקיע להרוויח מעליית תשואות האג"ח האמריקאיות. משקיע ישראלי אשר היה מעוניין להיחשף למכשירים אילו היה נאלץ לרכוש קרנות סל זרות אשר אינן מנוטרלות מטבעית או למכור בחסר חוזה עתידי.

להלן התשואה על האג"ח האמריקאית ל 10 שנים משנת 1990:

התשואה על האג

אחוז השינוי בתוצר האמריקאי משנת 1990:

אחוז השינוי בתוצר האמריקאי משנת 1990 / צילום: מגדל קרנות נאמנות

*** הכותב הוא מנהל דסק מדדים ב"מגדל שוקי הון".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.