חברות הטכנולוגיה הגדולות בארה"ב, דוגמת אפל , מיקרוסופט , גוגל , סיסקו ואחרות, צפויות להגדיל ב-2014 את סכומי הדיבידנד שהן מחלקות; זאת כתוצאה מלחץ הולך וגדל המופעל עליהן מצד בעלי המניות, כך אומרת סוכנות דירוג האשראי מודי'ס בנייר עבודה שפרסמה לפני מספר ימים.

במודי'ס, המיוצגת בישראל על ידי מידרוג, אומרים כי חברות הטכנולוגיה אמנם הגדילו בשנים האחרונות את היקף הדיבידנדים שהן מחלקות, אך עדיין מדובר בחלוקה של כ-20% מהרווחים השוטפים בלבד, בעוד אצל חברות ממגזרים אחרים מקובל לחלק דיבידנדים בהיקף של כמחצית מהרווחים. נראה כי חלוקת הדיבידנדים הצנועה יחסית היא המקור ללחץ מצד בעלי המניות, אשר חשים כי הם אינם מצליחים למקסם את התמורה על השקעתם.

חברות הטכנולוגיה האמריקאיות הגדולות הן חברות בינלאומיות, אשר חלק ניכר מרווחיהן מגיע מפעילות המתקיימת מחוץ לגבולות ארה"ב (כמו למשל בישראל) - שם הן זוכות בדרך כלל להטבות מס מפליגות. העברת הרווחים שנצברו בחו"ל אל תוך גבולות ארה"ב לצורך חלוקתם כדיבידנד או לצורך ביצוע רכישה חוזרת של מניות, מחייבת את החברות הללו לשלם בארה"ב מס חברות של כ-35%. מדובר במהלך שממנו הן משתדלות, באופן טבעי, להימנע ככל האפשר.

כתוצאה מכך צברו בשנים האחרונות חברות אמריקאיות בכלל, וחברות הטכנולוגיה בפרט, ערימות מזומנים הולכות וגדלות, מחוץ לגבולות ארה"ב. סך יתרות המזומן המוחזק על ידי חברות שמחוץ למגזר הפיננסי בארה"ב (כלומר ללא בנקים וחברות ביטוח) גדל מכ-1 טריליון דולר ב-2009 לכ-1.5 טריליון דולר בסוף 2013 - 61% מסכום זה מוחזק בחשבונות שמחוץ לארה"ב, ולמעלה ממחציתו מוחזק על ידי חברות טכנולוגיה.

נראה כי ערימת המזומנים שנצברה בחשבונות הבנק מחוץ לגבולות ארה"ב, כמו גם חוסר היכולת להימנע מתשלום מס בגינם, הגבילה עד כה את היקף הדיבידנדים שחברות הטכנולוגיה חילקו לבעלי מניותיהן. חלק מהחברות, למשל גוגל ואיביי, נמנעות לחלוטין מחלוקת דיבידנדים בשנים האחרונות.

במודי'ס אומרים, כי ערימות המזומנים, המוחזקות על ידי חברות טכנולוגיה אמריקאיות בחשבונות בנק שמעבר לים, גדלה מכ-64% מסך המזומן שעמד לרשותן ב-2006, לכ-79% כיום; וכי חברת אפל, שהחזיקה בשלהי שנת 2013, בכ-147 מיליארד דולר, אחראית לכ-10% מערימת המזומן כולה.

במודי'ס מעריכים, כי עד לסוף 2015 תחזיק אפל את כל יתרות המזומנים שלה מחוץ לארה"ב, ונראה שתחזית זו בדרכה להתגשם לאחר שאפל כבר הודיעה על רכישת מניות חוזרת בהיקף של כ-14 מיליארד דולר בינואר השנה; זו התבצעה מן הסתם דרך חשבונות בנק מקומיים.

התשואה על ההון העצמי נחלשת

ערימת המזומנים הגדולה משמשת כידוע מעין כרית ביטחון עבור בעלי האג"ח, ומשפיעה לטובה על דירוג האשראי אשר לו זוכות החברות. אלא שתמונת הראי של מצב זה, היא בעלי מניות החשים כי אגירת המזומנים הפחיתה את הדיבידנדים שאותם היו יכולים לקבל ולא הביאה למקסום התמורה על השקעתם. התיאוריה הכלכלית אמנם גורסת, כי חלוקת דיבידנדים כשלעצמה אינה משפיעה על שווי החברה, אלא כאשר חלק ניכר מההון העצמי מושקע בפיקדונות נושאי ריבית אפסית, הרי התשואה על ההון העצמי נחלשת, וכפי שלרוב קורה - אז רמת המכפילים שבה נסחרת המניה, קטנה אף היא.

במצב שכזה ניתן להגדיל את התמורה לבעלי המניות באמצעות חלוקת דיבידנד, אשר מביאה להקטנת בסיס ההון, הגדלת התשואה על ההון ויצירת תמחור אגרסיבי יותר למניה. נראה, כי זהו הרקע לדרישה הולכת וגוברת מצד רבים מבעלי מניות אקטיביסטים של חברות טכנולוגיה בארה"ב להגדיל את חלוקת הדיבידנד.

אז איך בכל זאת מחלקים עוד דיבידנדים כאשר חלק הולך וגדל מהמזומנים נשאר "כלוא" ("Trapped Oversees") מחוץ לארה"ב? במודי'ס מעריכים כעת, כי חברות הטכנולוגיה יגדילו ב-2014 את היקף האשראי, כדי לממן את חלוקת הדיבידנד המוגברת, ונראה כי מדובר בהתפתחות אשר יכולה לתמוך במניות מגזר הטכנולוגיה בשנה הקרובה.

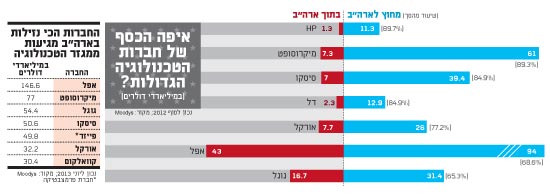

איפה הכסף

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.