חודשים ספורים אחרי שניסיונה של הפרסומאית יפית גרינברג (ג. יפית) לרכוש את חלקו של רון לאודר בערוץ 10 הסתיים בלא כלום, כעת היא מביעה עניין בהשקעה בתחום האינטרנט - חברת דפי זהב (קבוצת אתרי זאפ).

ל"גלובס" נודע כי גרינברג הגישה לגופים המוסדיים המחזיקים בדפי זהב הצעה להשקעה של כמה עשרות מיליוני שקלים תמורת קבלת השליטה בחברה.

על-פי ההערכות, הצעתה הנוכחית של גרינברג לא צפויה להיענות בחיוב, מאחר שהיא נחותה מהצעה שהגישה לאחרונה קרן הפרייבט אקוויטי סקיי. יחד עם זאת, לא מן הנמנע כי גרינברג תשפר את הצעתה בניסיון לגרום למוסדיים להיענות לה.

כזכור, בחודש שעבר נחשף ב"גלובס" כי קרן סקיי, בניהולם של צבי יוכמן וניר דגן, הגישה הצעה להזרים לדפי זהב 40 מיליון שקל בהלוואה לשנתיים, שבסיומן תומר ל-35% ממניות דפי זהב.

תוצאה של הסדר חוב תקדימי

הצעות ההשקעה בדפי זהב, המנוהלת על-ידי ניר למפרט, מוגשות בעקבות החלטת בעלי המניות לגייס הון לטובת חיזוק פעילותה השוטפת של הקבוצה וצמצום חוב של כ-140 מיליון שקל לבנק הפועלים (שמחזיק כ-10% ממניות החברה). דפי זהב שכרה את יאיר אפרתי כבנקאי ההשקעות שינהל את תהליך גיוס ההון לחברה.

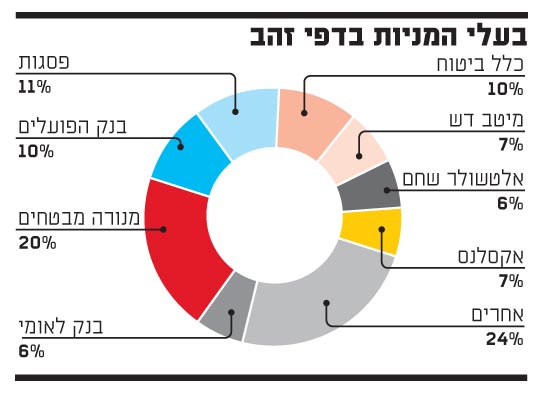

בעלי המניות הגדולים בדפי זהב, מלבד הבנק, הם מנורה מבטחים (20%), פסגות (11%), כלל ביטוח (10%) וכן מיטב-דש ואקסלנס (7% כל אחד).

הבנק והמוסדיים קיבלו לידיהם את מניות החברה במסגרת הסדר חוב תקדימי שנערך ב-2009. הסדר החוב נחתם לאחר שדפי זהב הודיעה כי לא תוכל לעמוד בהתחייבויותיה שהגיעו לכחצי מיליארד שקל (כ-350 מיליון שקל למחזיקי האג"ח והיתרה לבנק הפועלים).

ההסדר אפשר לדפי זהב להמשיך בפעילותה העסקית, לרבות שינוי המיקוד העסקי לעולם הדיגיטל. לפני שנתיים החליטו בקבוצה על מיתוג מחדש תחת השם זאפ, שהוצמד לכל אחד מהאתרים המובילים בקבוצה.

הקבוצה כוללת 20 אתרים

דפי זהב (כעת קבוצת "זאפ גרופ") כוללת 20 אתרים, ובראשם אתר השוואת המחירים ZAP, אתר דפי זהב, פורטל המסעדות Rest, פורטל הבריאות והרפואה Doctors ואתר החתונות "מתחתנים".

תהליך הדיגיטציה שעוברת דפי זהב הוביל לכך שבסוף 2013 הודיעה הקבוצה כי אחרי 45 שנה היא מפסיקה להפיץ את מדריכי הטלפונים והעסקים המודפסים שלה.

ההידרדרות בדפי זהב החלה ב-2007, 4 שנים לאחר שהחברה נרכשה על-ידי קרן מרקסטון (ששילמה בתמורה לקבוצת עורק 110 מיליון דולר). מרקסטון מכרה 25% ממניות דפי זהב לגופים מוסדיים (תמורת 25 מיליון דולר), ו-3 חודשים לאחר מכן גייסה מהם אג"ח פרטיות בהיקף של כ-320 מיליון שקל - סכום שבו השתמשה הקרן לטובת החזר הלוואה הבנקאית ששימשה אותה לרכישת החברה.

תחת מרקסטון אימצה דפי זהב אסטרטגיה של רכישות אגרסיביות, מהלך שכלל רכישות בעיקר בתחום האינטרנט, וכן את השליטה בחברת המידע דן אנד ברדסטריט. ב-2007 עברה הבעלות בדפי זהב פעם נוספת, הפעם לידיה של הקרן האוסטרלית בבקוק אנד בראון, תמורת 123 מיליון דולר.

זמן לא רב לאחר מכן הכריזה הקרן האוסטרלית על פשיטת-רגל, בעוד שדפי זהב, שנותרה בלי בעל בית תומך, נקלעה לקשיים משל עצמה, על רקע נטל המימון הכבד שהוטל על כתפיה.

כאמור, ב-2009 לא יכלה החברה לפרוע את חובה למחזיקי האג"ח, ואלה החליטו למנות נציגות שתגבש הסדר חוב, שתוצאתו הייתה העברת המניות לידיהם.

בעלי מניות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.