הכותרות הגדולות שהיו לאחרונה, לפיהן הסדר החוב בצים הוא ההסדר הגדול במשק, תוך כדי שזורקים מספרים של מיליארדי דולרים - זה פשוט הטעיה של הציבור". כך אומר רפי דניאלי, מנכ"ל צים, בראיון ל"גלובס".

דניאלי, שממעט להתראיין, חרג מהרגלו על רקע גיבושו לאחרונה של הסדר החוב של חברת הספנות מקבוצת החברה לישראל. "אזרח שפותח את העיתון וקורא על ההסדר הכי גדול במשק, חושב שמקרנות הפנסיה והביטוחים שלו לקחו ים של כסף, וזה עובדתית לא נכון. היקף החוב המאזני של צים הוא 3.2 מיליארד דולר, אבל לא אומרים שמרביתו הוא לגורמים זרים. החוב למחזיקי האג"ח המקומיים הוא רק 400 מיליון דולר. אני לא מזלזל בכך, אבל בזה היה צריך להתמקד".

וזה לא העניין היחיד שמפריע לדניאלי בסיקור שמקבלת החברה שבניהולו. יש לו גם ביקורת לא מעטה על כך שההסדר בצים מוזכר בנשימה אחת יחד עם הסדרי החוב של הטייקונים. "צים היא חברה ריאלית, לא חברת החזקות, והיא נכנסה למשבר כתוצאה ממשבר בענף שלה, ולא כתוצאה מהחלטות אופורטוניסטיות, או בשל חלוקת דיבידנדים, או מהוצאות כספים למטרות לא ראויות.

"להיפך, בארבע השנים האחרונות הוזרמו על ידי בעלי צים מעל מיליארד דולר, ובהסדר הזה הם משקיעים עוד. מזכירים אותנו בנשימה אחת עם אי.די.בי ואלביט הדמיה וזו הטעייה ברורה, לא ראיתי חברה אחרת שהבעלים שלה הזרימו מיליארד דולר כשהיא נכנסה להסדר חוב".

אז לדעתך התקשורת עשתה עוול למשפחת עופר, בעלת השליטה בחברה לישראל?

"לא באתי להגן על משפחת עופר, אבל התרומה שלהם לצים היא מאוד גדולה, ועם העובדות אי אפשר להתווכח. חוץ מהכסף שהוזרם במזומן לחברה, משפחת עופר תרמה גם בהפחתת דמי חכירה, ולא רק בהסדר הנוכחי, אלא לאורך שנים. עידן עופר אף פעם לא חלב את צים.

"ב-2001, עוד טרם ההפרטה, כשמשפחת עופר החזיקה רק חלק מהמניות בצים, החברה רצתה להצטייד ב-13 אוניות. ראינו שמתוך התזרים אנחנו יכולים לקנות רק שלוש. פנינו לבעלי אוניות אחרים שיחכירו לנו אוניות, והם בעצמם התנו את זה שעופר גם יחכיר אוניות, כי 'אם עופר לא מחכיר, כנראה משהו לא בסדר'. כך אמרו לנו.

"וכך החכרנו חמש אוניות מצדדים שלישיים, וחמש ממשפחת עופר. מחיר החכירה שקבענו לעופר היה נמוך מאשר לגופים אחרים, ומדובר על אותן אוניות ובאותה תקופת חכירה. האוניות הללו אפשרו לצים להפעיל את הקו הפאסיפי, שזה אחד הקווים החזקים של החברה".

דניאלי, 62, גדל למעשה בצים. הוא נמצא בחברת הספנות מזה 35 שנה, במהלכן כיהן בלא מעט תפקידי ניהול. הוא אינו דברן גדול, ואת דבריו הוא מנסח באופן זהיר, אבל ניכר בו שהוא כואב לא רק את מצבה של החברה אלא גם את האופן שבו המצב הזה מוצג בתקשורת, שלדבריו כולל לא מעט אי דיוקים.

"בעשור הקודם, כחלק מתוכנית ההצטיידות הגדולה, הייתה הזדמנות עסקית לקנות אוניות ממספנות", הוא שוטח עוד עוול תקשורתי שנעשה לדבריו לחברה. "צים היא חברה פרטית שמתנהגת כמו חברה ציבורית, כך שרכישה של האוניות הייתה צריכה לעבור את כל הפרוצדורה של אישור במוסדות החברה והדירקטוריונים. בשביל לנצל את ההזדמנות העסקית, עופר חתם על ההסכם מול המספנות, ולאחר מכן הסב את החוזים לצים. ומה הייתה הכותרת בעיתון: 'עסקת בעלי עניין הגדולה במשק, סמי עופר מוכר אוניות ישנות לצים'. זו לא כותרת מגמתית? שתי אוניות שנרכשו במסגרת אותה עסקה מהמספנות, נמכרו בשנת 2008 ברווח של 75 מיליון דולר לאוניה".

"שלושה ימים ללא שינה"

חברת צים, שהופרטה בדיוק לפני עשור, נקלעה החל משנת 2008 למשבר תזרימי קשה. בדומה לחברות ספנות אחרות, צים יצאה למסע הצטיידות ענק במימון חיצוני בתקופת השגשוג של הענף, רגע לפני המשבר הפיננסי שהכניס את ענף הספנות כולו לשפל עמוק.

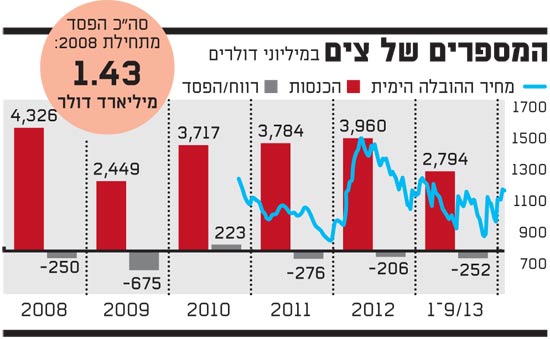

בשנת 2009 נערך הסדר החוב הראשון בחברה, במסגרתו נפרס החוב שלה לתקופה ארוכה, והנושים קיבלו תוספת ריבית ושעבודים נוספים. אלא שהשפל בענף נמשך, ובסיכום השנים 2008-2013 הפסידה החברה כ-1.5 מיליארד דולר במצטבר, והגיעה למצב שבו היא שוב אינה יכולה לשרת את חובותיה, כשלדוחותיה מצורפת הערת "עסק חי".

היקף החוב של צים מסתכם, כאמור, במעל 3 מיליארד דולר, מתוכו 1.42 מיליארד דולר לבנקים זרים, 875 מיליון דולר למספנות וכ-391 מיליון דולר למחזיקי האג"ח הישראליים. לאחרונה, הגיעה צים להסכמות על הסדר חוב עם רוב הנושים, במסגרתו יימחקו 50% מחובותיה, ובמקומו תנפיק להם החברה מניות וחוב חדש, שיפרע כולו בשנת 2023. מחזיקי האג"ח של צים יקבלו לידיהם כ-20% ממניותיה ויתר הנושים (לא כולל בעל השליטה עופר ושותפו אודי אנג'ל) יחזיקו ב-48% מהמניות.

בנוסף, החברה לישראל תמחק חוב של 225 מיליון דולר לצים, תזרים לה כ-200 מיליון דולר ותדולל להחזקה של כ-32% מהמניות. הסדר החוב צריך לעבור את אישור אסיפת בעלי המניות של החברה לישראל, אשר טרם הוציאה הודעה על מועד כינוס האסיפה לאישור ההזרמה.

מה ההבדל בין ההסדר הראשון לזה הנוכחי?

"ההסדר הקודם נעשה אחרי שהעולם נכנס למשבר ב-2008, בו הענף סבל קשות, אבל הנחת העבודה הייתה כי מודבר במשהו זמני, ואחרי שנה וחצי-שנתיים יהיה גידול בהיקפי הפעילות. לכן, בסיס ההסדר היה פריסה ארוכה יותר של החוב. בפועל העולם לא התאושש, ולכך נוספה בעיה של עודף היצע. לכן ההסדר הנוכחי, במהות שלו, הוא יותר כמו טיפול שורש, כלומר מקיף ורחב מאשר ההסדר הקודם, והמטרה שלו היא ליצור התאמה עם היכולת של החברה לייצר מזומנים על בסיס התוכנית העסקית".

דניאלי מספר כי התוכנית העסקית אותה הציגה הנהלת צים לנושים, היא זו שאפשרה את ביצוע הסדר החוב. "באפריל 2013 הצגנו את התוכנית לנושים. מאז התחיל תהליך די ארוך, שלא היו בו דיונים על ההסדר עצמו, אלא על התוכנית שהצגנו, ועליה נשען ההסדר. הבנקים רצו קודם להבין שיש תשתית טובה לשים עליה הסדר, ולקחו יועצים, בהם גם יועצי ספנות, ובמשך כמה חודשים ירדו לפרטי פרטים בשביל להיות בטוחים שהתוכנית העסקית היא טובה. רק לאחר מכן התחלנו לדבר על ההסדר".

איך התנהלו המגעים על הסדר החוב עצמו?

"הכל התנהל בשקיפות מלאה עם כל הגורמים. הקמנו חדר מידע, וכל הנושים קיבלו את כל המידע. אם גורם אחד שאל שאלה, כולם ראו אותה וגם את התשובה שניתנה לה. בשונה מהסדרים אחרים, מעבר לעשרות פגישות, הוא כלל שלוש פגישות מרוכזות: בברצלונה, לונדון, ובסוף בירושלים. אלה שלושה סבבים של שלושה ימים ללא שינה, שיוצרת אינטראקציה בין הגופים הנושים לבין עצמם, ולא רק מולנו, ועוזרת גם להם למצוא את נקודת האיזון".

היה רושם שהיו"ר, ניר גלעד, מאוד דומיננטי בהסדר הזה.

"מערכת היחסים שלי עם ניר היא כזו שהוא מעורב בכל. אין לו מעורבת ישירה בפעילות השוטפת, אך הוא מודע לנעשה בחברה. לניר הייתה תרומה משמעותית להסדר".

ואיך התנהלו מחזיקי האג"ח המקומיים?

"הם התנהגו בצורה טובה מאוד. בניגוד להסדרים אחרים במשק, הם עמדו מול גורמים זרים ולא מקומיים. היו נקודות מחלוקת, אבל במכלול הם התנהגו בצורה טובה מאוד, ואם תשאל אותם היום, הם די מרוצים מההסדר". עלות ההסדר עצמו, אגב, נאמדת ביותר מ-10 מיליון דולר, מה שהופך אותו לאחד ההסדרים היקרים אותו ביצעה חברה ישראלית, לצד ההסדר באי.די.בי.

כעת, כדאי להזכיר, יהפכו הנושים גם לבעלי מניות הרוב בצים וימנו דירקטוריונים מטעמם.

"אין גבול להתייעלות"

צים היא החברה ה-19 בגודלה בעולם מבין חברות הספנות שמובילות מכולות, ונתח השוק העולמי שלה עומד על 1.9%. השפל בענף גורם לחיבור בין החברות השונות. כך, למשל, בחודש שעבר נוצר חיבור כזה, כאשר חברת Hapag-Lloid, החברה השביעית בגודלה בענף עם נתח שוק של 4.1%, התמזגה עם החברה הסינית CSAV, שמחזיקה בנתח שוק של 1.5%.

יכול להיות תרחיש שבו הדירקטוריון יפעל למזג את צים לחברה אחרת?

"למעט המיזוג שאירע לאחרונה, פחות מקובל לראות מיזוגים בענף שלנו, אלא יותר שיתופי פעולה אסטרטגיים, כמו הבריתות בחברות התעופה. החברות עובדות כגוף אחד, אבל כל חברה נשארת בזכות עצמה. אנחנו לא מסתירים את זה שאנחנו מחפשים שיתופי פעולה אסטרטגיים, זה חשוב לנו, אבל זה לא אומר שצים תיעלם".

גורם נוסף שעלול להוות מכשול למיזוג כזה, הוא מניית הזהב שמחזיקה המדינה, שמחייבת את צים להחזיק 11 אוניות בבעלותה. "מבחינתנו זה מכשול, ובעבר היוותה מכשול בהנפקה שרצינו לבצע בהונג-קונג, כי המשקיעים והבורסה לא יודעים את המשמעות הכלכלית של זה. אני חושב שנכון יהיה שמדינת ישראל תוותר על מניית הזהב", אומר דניאלי.

הדירקטוריון החדש יכול להחליט גם על החלפת ההנהלה הנוכחית, מה זה אומר לגביך?

"אני לא יודע את מי ימנו, אני מניח שיהיה דירקטוריון מקצועי שיכלול שילוב של אנשים מתחום הספנות והפיננסים, וזכותו למנות הנהלה חדשה".

מדובר על דירקטוריון בו לא יהיה רוב לחברה לישראל. מי ידאג להזרמת כספים לחברה במקרה הצורך?

"אנחנו לא בונים על הזרמה במסגרת התוכנית העסקית. בין היתר, אנחנו יוצאים להנפקה ציבורית, וזו עוד דרך לגייס הון. צים אחרי ההסדר היא חברה אחרת, וזו החשיבות הכי גדולה מבחינתי. השינוי שהחברה עברה בארבע השנים האחרונות כולל תוכניות ההתייעלות, יצר חברה תפעולית טובה.

"בתהליך הזה הבנקים אמרו מפורשות, שאם הם לא היו משוכנעים שהחברה היא טובה תפעולית, הם לא היו הולכים להסדר. הם השתכנעו שהתוצאות של החברה הן ברמה הענפית, ובחלק מהתחומים היא אף מקדימה חברות אחרות, וזה נתן להם את היסוד ללכת להסדר".

צים נמצאת כבר חמש שנים בהתייעלות. כמה אפשר עוד להתייעל?

"אין גבול להתייעלות. בשלב הראשון מדובר על להרים כסף מהרצפה ואחר כך זה הופך למורכב יתר. המטרה שלנו היא לבצע מיקוד עסקי לצד הקטנה בהוצאות. צים לאחר ההסדר תהיה חזקה עם מאזן בריא, וזה פותח לה הזדמנויות שלא היו לה בעבר. ביחד עם המיקוד העסקי, נוצר שילוב שימשיך לשרת את הלקוחות בצורה טובה ורחבה. ובהקשר זה, במשך כל ההסדר המשכנו לתת שירות ללקוחות ולא נפגענו, וזה הישג בפני עצמו בחברת שירותים".

את הראיון מסיים דניאלי עם מסר אופטימי לנושים, שנאלצו למחוק חלק ניכר מהחוב שלהם. "התוכנית העסקית החדשה לא התבססה על אפסייד של מחירי ההובלה, ואנחנו לא בונים על הזרמות נוספות. התוכנית מאוד שמרנית, ויכול להיות בה אפסייד אפשרי משמעותי דרך המניות שיקבלו הנושים שיירשמו למסחר, כך שבסופו של דבר, עם יתרת החוב ודרך המניות שיקבלו הנושים, גודל התספורת שלהם יהיה נמוך, או אולי אפילו אפס".

עקרונות הסדר החוב בצים:

■ צים תקצה לנושיה 68% ממניות החברה, החברה לישראל תדולל להחזקה של 32%

■ החברה לישראל תזרים לצים 200 מ' ד', תוותר על חוב של 225 מ' ד', ותעמיד אשראי של 50 מ' ד' שנתיים ממועד ההסדר

■ ייחתמו הסכמי הלוואה חדשים של 907 מ' ד' למממנים השונים, בגין חוב של 1.8 מיליארד ד'

■ החברות הפרטיות של עופר ואנג*ל ימחקו לצים חוב של 300 מ' ד' ויפחיתו דמי החכירה ב-1000 ד' ליום

■ צים תנפיק למחזיקי האג"ח ולנושים נוספים שתי סדרות אג"ח חדשות בהיקף של 489 מיליון דולר, בריבית שנתית של 3% שייפרעו בעוד 9 שנים

רפי דניאלי

גיל: 62

מקום מגורים: חיפה

מצב משפחתי: נשוי 3

השכלה: תואר בכלכלה מאוניברסיטת חיפה

תפקיד: מנכ"ל צים משנת 2009

ניסיון תעסוקתי קודם: עבד בבנק לאומי; עובד בצים 35 שנה בתפקידים שונים

עוד משהו: במסגרת תפקידו כמנהל "מחוז אפריקה", התגורר בדרום אפריקה במשך 4 שנים

המספרים של צים