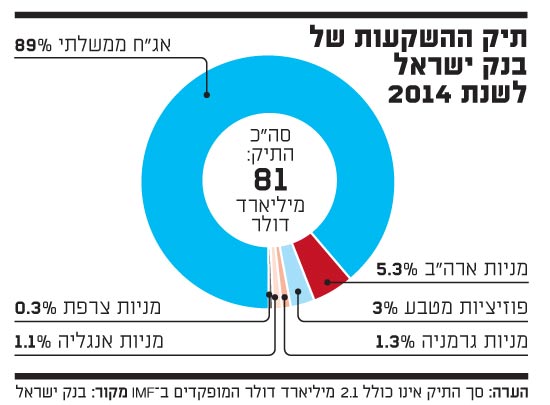

הוועדה המוניטארית של בנק ישראל הכריעה וקבעה כי משקלן של המניות בתיק הנכסים של הבנק, שהגיע בינואר לכ-81 מיליארד דולר, יגדל ל-8%, לרמה של כ-6.5 מיליארד דולר. זאת, בהתאם להמלצת חטיבת השווקים בראשות אנדרו אביר.

לפי החלטת הוועדה, בראשות הנגידה קרנית פלוג, משקלן של מניות בתיק ההשקעות יכול להגיע לכ-12%. עם זאת, כבר בחודש האחרון נחשף ב"גלובס" כי בנק ישראל יגדיל לשיעור של 12% רק במצב של משבר - "אז הנכס הוא מאוד-מאוד זול", לשון בכיר בבנק ישראל. עוד נודע כי נכון לסוף 2013, משקלן של המניות בתיק הגיע לכ-6.15%.

עוד עולה מהחלטת הוועדה כי מתוך ה-6.5 מיליארד דולר, כ-4.3 מיליארד יועדו לרכישת מניות בשוק האמריקאי (כ-5.3% מהתיק); כ-1.1 מיליארד דולר יושקעו בשוק הגרמני (כ-1.3% מהתיק); כ-900 מיליון דולר יושקעו בשוק האנגלי (כ-1.1%) וכרבע מיליארד דולר מתיק בנק ישראל יושקע בשוק הצרפתי (כ-0.3% מהתיק).

89% מהתיק עדיין מבוססים על אג''ח ממשלתיות קצרות אמריקאיות, אירופיות ואנגליות בטווח ממוצע של 1.3 שנים. גם השנה המליצו כלכלני חטיבת השווקים להשאיר את הפוזיציות על הקרונה הנורווגי, הדולר הסינגפורי והוון הקוריאני בסך 2.45 מיליארד דולר - המהווים כ-3% מהתיק. ל"גלובס" נודע עוד כי חטיבת השווקים החלה לבנות את התשתית להתחלת השקעה באג''ח קונצרניות (בחו''ל), בהתאם לאישור הנגידה והוועדה המוניטרית, אך תחילת ההשקעה לא צפויה בטווח המיידי.

"הוועדה המוניטרית החליטה כי אינה רוצה לספוג הפסד תשואה של יותר מ-4%. הם מבינים שתשואה באה עם סיכון, אבל עד גבול של 4%. אז על בסיס מגבלה זו בנינו את התיק", אמר בכיר בחטיבת השווקים. עוד נודע כי הרכב התיק יעבור בדיקה לפחות פעם בשנה, אך הוועדה המוניטרית יכולה, בהתאם להתפתחויות בשווקים, לדרוש רביזיה מחודשת בכל עת.

בבנק ישראל מסבירים עוד כי אין השקעה במניה בודדת; הסיבות לכך רבות: בתחילת הדרך, אנשי חטיבת השווקים לא רצו "להוסיף רעש" לוועדה המוניטרית שהייתה צריכה להכריע, בפעם הראשונה בהיסטוריה של בנק ישראל, לטובת השקעה במניות. "לא רצינו גם להסתבך עם הסברים מדוע מניה כזו הפסידה. אבל הסיבה העיקרית היא שאנו לא מאמינים שבטווח הארוך - בעיקר בשווקים כמו ארה''ב, גרמניה או אנגליה - יש מנהל השקעות שיכול לעשות טוב יותר מהמדד, אחרי שהבאת בחשבון גם את העמלות שלו", הסביר בכיר בחטיבת השווקים.

מקורות בבנק ישראל מבהירים שוב כי אין בכוונת הבנק להשקיע בזהב. "אני לא מבין למה להשקיע בזהב - זו ספקולציה. אין לזה תשואה טבעית. בטווח הארוך, הדבר הזה לא נותן תשואה. זה לא יקרה", אמר אחד מבכירי הבנק.

בנק ישראל שינה את אסטרטגיית ההשקעה בתיק מכיוון ש"המצב כיום שונה מזה שלפני 2008, כאשר היו לבנק ישראל יתרות בסך 29 מיליארד דולר. אז הכול חייב היה להיות נזיל. כיום ההיררכיה השתנתה והתשואה גם חשובה לנו. המטרה בטווח הבינוני היא להגיע לתשואה שמאפשרת לכסות את העליות שלך, וזה אפשרי. אבל שלא יהיו אשליות - זה לא יקרה בטווח של שנה-שנתיים. ב-2014 תשואת התיק לא תהיה גבוהה, כי התשואות במניות נמוכות מאוד. אין דרך להביא 4%-5% על אג''ח - זה יהיה סביב 1%-2%", סיכם הבכיר.

בנק ישראל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.