אנשי ההון סיכון מגיעים לכותרות בעיקר בשתי סיטואציות: כאשר הם מוכרים חברת פורטפוליו של הקרן או מגייסים כסף לקרן חדשה. בין לבין, יכולות לעבור שנים שבהן הקרן תתנהל מתחת לרדאר. אורך החיים של קרנות היום הוא יותר מעשור. במהלך התקופה הזו, העבודה נעשית לא רק על ידי שותפים ומנהלים שבוחנים את החברות שמועמדות להשקעה - למרות שהם תופסים את מירב תשומת הלב בפעילות - אלא במידה רבה על ידי צוות שאחראי על הצד הפחות מוכר של הקרן, הניהול הפיננסי.

זו הפעם הראשונה שבה מתכנס פאנל של מנהלי כספים וגיוס בקרנות ישראליות, ביוזמת "גלובס", כדי לספק הצצה למה שקורה מתחת למכסה המנוע. בפאנל השתתפו זאב בינמן, שותף וסמנכ"ל הכספים בקרן פיטנגו, שסיימה לפני כחצי שנה גיוס של 270 מיליון דולר; איציק אבידור, שותף וסמנכ"ל הכספים בקרן כרמל, שמגייסת קרן חדשה המוערכת ב-150-200 מיליון דולר; יעל אלעד, סמנכ"לית הכספים של קרן אלף, שיצאה לדרך עם כ-160 מיליון דולר לפני כחצי שנה בלבד; ופיונה דרמון מנהלת קשרי המשקיעים של קרן JVP, שנמצאת כעת בשלבי סיום של גיוס קרן חדשה בגובה 120 מיליון דולר.

התפקיד של הניהול הפיננסי בקרנות דומה באופנים רבות לזה של סמנכ"ל כספים בחברה, שכולל דוחות, פיקוח, ואחריות על הביצועים הפיננסיים. העניין נעשה מורכב יותר כאשר מביאים בחשבון את הניהול של הסכום למשך עשור קדימה, ההתמודדות עם מצבי קיצון בחברות הפורטפוליו, אחריות על הקשר מול המשקיעים בקרנות, ניהול האקזיטים מהצד הפיננסי, וגיוסי הכספים. בסופו של דבר, הביצועים של הקרן כישות פיננסית לא נבחנים במספר האקזיטים, אלא בתשואה שמסופקת (IRR), או במכפיל על ההשקעה.

- עד כמה תפקיד ה-CFO חשוב בקרנות? עושה רושם תמיד שהעיקר זה להגיע לאקזיטים מוצלחים?

"בקרנות יש איש אחד עם הסתכלות פיננסית וזה בשונה משאר השותפים שמסתכלים בצורה שונה על החברות. זו הסתכלות יותר מאזנת שיכולה לתרום", משוכנע בינמן מפיטנגו, "זה לא שהשותפים האחרים לא יודעים לקרוא מאזן, אבל זה לא הדגש שהם שמים אליו לב. אם אתה מנהל נכון את הכסף זה יכול להוסיף לקרן עוד 1%-2% ב-IRR וזה יכול להיות משמעותי".

אבידור: "ניהול פיננסי לא יכול להחליף ביצועים גרועים. חלק מהצרכים כולל גם להבין בכל דקה נתונה כמה רזרבות צריך כדי שלא נדולל בעתיד ולדעת לשמור כספים להשקעה גם במצבים טובים וגם במצבים גרועים בחברות. התוצאות חייבות להגיע מביצועים טובים".

"קליק ראשוני"

הקרנות שנציגיהן נמצאים סביב השולחן בפאנל קיבלו התחייבויות השקעה בסכומים שסביב ה-600-700 מיליון דולר בתקופה האחרונה. אך הניהול הכספי בקרנות פרייבט אקוויטי אינו מביא בחשבון את הכספים המגויסים כמובנים מאליהם. הכסף מגויס "על הנייר" בלבד, כלומר הוא מגיע לחשבון הבנק של הקרן רק כאשר הוא "נקרא" אחת לתקופה מהשותפים שהתחייבו לספק אותו. כך שלמרות התדמית, גם בקרנות שסיימו גיוס גדול יחסית, מעט מאוד כסף זמין באופן שוטף.

דרמון: "הקריאה לכסף זה מאוד Fine Art, כי כל דולר שנכנס לחשבון מהשותפים נכנס מיידית לסטטיסטיקה של ההחזר. כך שעל כל דולר שנכנס לחשבון הבנק מהמשקיע אתה צריך להכות את השוק ובטירוף".

אלעד: "המטרה של הקרן בנושא הזה היא שחשבון הבנק יהיה ריק מלבד מה שהיא צריכה. המטרה היא לצמצם את כמות הכסף הנקרא. נכון שיש התחייבויות של המשקיעים והר הכסף נמצא שם, אבל זה תיאורטי בלבד, הוא לא באמת בחשבון הבנק".

- יש הערכה מספרית שאפשר לספק בנושא הזה? כמה באמת שוכב ביומיום בחשבון הבנק בקרנות?

בינמן: "אתה לא רוצה כל חודש או כל שבועיים לקרוא לכסף כי זה נטל ביורוקרטי גם עבורנו וגם עבור המשקיעים. הם גופים מוסדיים, זה תהליך מורכב אצלם והם לא אוהבים את זה. משתדלים לקרוא לכסף אחת לשלושה חודשים בשנים הראשונות, ואחר כך אולי כל חצי שנה. בהתחלה בין 5%-10% מהקרן בכל קריאה, ואחר כך בין 2%-5%, צריך לאזן בין ניהול הכסף לבין הנטל הבירוקרטי שנובע מכך".

אבידור: "יש בבנק בקרנות רק תפעול שוטף, שזה נע בין חצי מיליון ל-2 מיליון דולר. וזהו. קוראים לכסף לפי הצורך, אבל לא יהיה מצב שיהיו לי 10 מיליון דולר בקופה. גם אם נכנס כסף מאקזיט, אחרי כמה דקות הוא כבר לא בחשבון הבנק".

אלעד: "אני לא מכירה הרבה קרנות ששוכב אצלם 10 מיליון דולר בקופה לחצי שנה כי אולי תהיה איזו השקעה. כמות הכסף בחשבון הבנק אמורה להיות אפסית, לשוטף בלבד עם פיקים לצורך השקעות".

- איך מתנהל הקשר השותף מול המשקיעים בקרנות, עד כמה הם ערים למה שקורה מעבר לגיוסים?

דרמון: "הון סיכון היא תעשיה ארוכת טווח. משקיע מרוצה היום יהפוך כמעט בוודאות למשקיע בקרן הבאה. משקיע מרוצה זה מי שכל שיחת טלפון שלו נענית, שמרגיש שהוא חלק ממשהו מדהים ומרגש. צריך לדעת איך הראש שלהם עובד ולדאוג שבכל רגע נתון הוא יודע מה קורה. שיחת טלפון קצרה לתת עדכון היא הרבה יותר קריטית מאשר המייל לפעמים, ולא פעם מנהלי ההשקעות שנפגשים איתנו מוכרים אותנו הלאה בתוך הארגון ובוועדת ההשקעות שלהם כאשר אני מגיעה לפגישה.

"אחד הדברים החשובים בגיוס הוא הקליק הראשוני מול מנהל ההשקעות ולהפוך אותו לנציג שלך בארגון שלו. אם יש לך משהו חיובי להגיד, כדאי להגיד לו את זה כמה שיותר מהר, ולא בשביל השיווק שלך, אלא כדי לעזור להם לשווק אותך הלאה".

בינמן: "לתחזוק של הקשר האישי יש משמעות מאוד גדולה. יש לנו מדיניות להחזיר תשובות למשקיעים בפרק זמן קצר ביותר, ואם לא עומדים בזה אז לחזור ולהגיד שנחזור אליו בתוך כמה ימים. אנחנו משקיעים בקשר הזה הרבה אנרגיות".

- מה המוטיבציה של מי שמשקיע בהון סיכון הישראלי בתקופה האחרונה?

דרמון: "ההון סיכון הולך להתמקצעות והיום אין יותר גבולות של ישראל מול העולם. אנחנו נמדדים מול כל העולם. אני נכנסת לחדר והמשקיע אומר לי שיש לו חשיפה לישראל דרך קרנות זרות (כגון סקויה ש.ש), ואז זה דרך התמקצעות. אנחנו ב-JVP משווקים את תחומי הסייבר או האחסון, אבל פעם זה היה אחרת. יש כסף בחוץ, ועובדה כולם פה הצליחו לגייס".

המשבר ב-2008-2009 זעזע את אמות הסיפים של התעשייה הפיננסית מבחינת המקורות למציאת הכספים. הקרנות מהמוסדות האקדמיים הבולטים (Endowment), לדוגמא, שהיו המקור המועדף על ההון סיכון עד המשבר (סיפקו כ-6% מההון המגויס), נשארו ללא נזילות. את מקומן תפסו קרנות הפנסיה הציבוריות עתירות המזומנים שקפצו לכמעט 25% מכלל ההון שגויס על ידי הפרייבט אקוויטי בקרנות של 2009-2010, למרות שהיו מועדפות פחות בעיני המשקיעים המתוחכמים בוול סטריט ועמק הסיליקון. המגמה הזו באה לידי ביטוי גם בקרנות הישראליות שניסו לגייס לאחרונה.

"פיזור גדול"

אלעד: "יש תחלופה במקורות הכסף. השם של המשקיעים אולי מתחלף אבל התוכן נשאר. זה שיש לך פיזור גדול בהשקעות ולא מסתמכים על משקיע עוגן אחד גדול, זה דווקא יכול להיות יתרון".

בינמן: "ברור שהרכב המשקיעים השתנה. יש משקיעים שמפסיקים להשקיע, ולא כתלות בקרן, ויש דווקא כאלו שהגדילו. לא יעזור, אחוז מסוים מהקרן יגיע ממשקיעים חדשים, אם אתה בר מזל זה 20-30% ואם פחות אז 40-50%".

דרמון: "כל העוגנים של המשקיעים השתנו, וזה בוודאי משפיע גם על מי שמקבל את הכספים. המבחן הוא באמת שיהיה גיוון של LPs (המשקיעים המוגבלים). אתה לא רוצה לקחת כסף קל שיהיה 10% מהקרן ובפעם הבאה כבר לא יהיה שם. רואים היום מיקס הרבה יותר רחב של משקיעים, וככל שהגיוון הזה נעשה יותר בריא זה עושה טוב להמשכיות של הקרנות ופחות תלותיות בקבוצה אחת או אחרת, וגם המוסדיים הישראלים נכנסים לתמונה הזאת".

ההשקעות הבולטות של הקרנות

פיטנגו: LiveU; ורוניס; טאבולה; אודיוקודס; אנוביט

כרמל: אאוטבריין; פיוניר; myThings; אופטיר; אקטימייז

JVP: סייבר-ארק; CyOptics; אלטייר; כרומטיס; קליק-טק

Aleph: Yevvo; Windward (חברת Aleph החלה לעבוד רק בקיץ האחרון)

"מקבלים אותנו בברכה לפגישות, עושים תהליך ובסופו לא משקיעים"

קשה שלא לגעת בנושא המוסדיים הישראלים כאשר מגיעים להיקפי הכספים שזורמים להיי-טק המקומי. הסטטיסטיקות ידועות. סדר גודל של 0.2%-0.5% מהכספים המנוהלים בישראל על ידי הגופים המוסדיים המקומיים מגיעים להון סיכון המקומי, לעומת סדרי גודל של כ-2% בעולם, והתסכול של מי שמנסה לגייס מובן. מהצד החיובי, אפשר לשמוע אופטימיות בין השורות בהתבטאויות בפאנל, אם כי, זה תהליך מורכב יותר ממה שנדמה.

חלק מהטענות שנשמעות פומבית מהמוסדיים בישראל מתייחסות למודל התשואות בהון סיכון (ובפרייבט אקוויטי בכלל) שמספק תשואה שלילית בשנתיים-שלוש הראשונות של הקרן בעקבות ההוצאות על דמי ניהול, ורק לאחר מכן מתרומם כתוצאה ממימושים (מה שמוגדר כ-J-Curve). המודל הזה, כך טוענים בגופים המוסדיים, פוגע בביצועים לטווח הקצר, שנמדדים מדי רבעון.

"המשקיעים הישראלים דווקא משקיעים בהון סיכון ישראלי", קובעת אלעד, שאת רוב הקריירה העבירה בניהול השקעות של הגופים המוסדיים בישראל, "אם משקיעים ישראלים מחליטים שלא להשקיע בקרן מסוימת אז זה לא בגלל ה-J Curve. כמעט בכל קרן יש עקומה כזו כי יש הוצאות ודמי ניהול, שצוברים במינוס ואין עדיין פלוס. מי שמוטרד מה-J Curve שלא ישקיע, כי זה פשוט לא מתאים לו. כמו שמי שלא אוהב מהירות שלא יקנה אופנוע".

פיונה: "נורא קשה לנהל משקיע שמבלה מולך את כל היום בטלפון עם 'מתי נראה את הכסף', אתה לא רוצה אותו מראש כמשקיע שלך".

אלעד: "לא מדובר בחוסר תחכום, אלה המנגנונים שנקבעו במשרד האוצר. זה אותו משרד האוצר שמשקיע המון אנרגיה ושרוצה לקדם השקעה בהון סיכון ביד אחת וביד שניה קובע דמי ניהול שלא ריאליים וחובת דיווח שפועלת בניגוד לתעשייה שאותה הוא מנסה לעודד.

"הדרישה לדיווח בטווח קצר היא רגולטורית. היד המכוונת היא לא בהכרח של מנהלי ההשקעות אלא של משרד האוצר, הרגולטור. יש פה מגמות סותרות בתוך משרד האוצר שמנהל שתי גישות שונות מול אותם הגופים".

בינמן: "כמעט ולא היו לנו מוסדיים ישראלים בקרנות הקודמות ובזו הנוכחית יש לנו מעט. אני מוכרח להודות שיש להם כל מיני אתגרים וחשיבה אחרת שלא תמיד אני מבין ומסכים לה, אבל הם יודעים יותר טוב להביא בחשבון את הדברים האלו. גם אנחנו בקרנות צריכים לחשוב כמה אנחנו משקיעים בהם, וכמה אנחנו מבלים איתם זמן בין הגיוסים. זה תהליך של תחזוק היחסים, ויכול להיות שאנחנו צריכים לעשות את זה יותר ולייצר מערכת טובה יותר של יחסי עבודה.

"כאשר אני מסתכל על חלק גדול מהסיפור של ה-J Curve ודברים אחרים, חלק מזה נכון, וחלק זה גם תירוצים. לחלק מהגופים האלו יש נוסטרו שיכולים להשקיע משם, אבל גם משם הם לא ממהרים להשקיע. אתה מסתכל על היקפי ההשקעות של מיליארדי שקלים ונניח שהם יתחייבו ל-3-4 קרנות עם 10-20 מיליון דולר, זה טיפה בים. מבחינת הכסף שמנוהל וגם מבחינת הכסף שיקרא על ידי הקרנות. הרי בשנתיים-שלוש הראשונות ההשקעה היא רק חלק קטן מההתחייבות, אז כמה כבר ה-J curve על 3-4 מיליון דולר יכולה להיות? יכול להיות שזה תירוץ ויכול להיות שלא. יכול להיות שסתם לא בא להם אז מדברים על דמי ניהול".

- איציק אבידור, אתם בתהליך גיוס, אם תרימו טלפון למוסדי ישראלי, איך יהיה היחס?

אבידור: "היום רואים בתהליך הגיוס הנוכחי שלנו חזרה בעניין שלהם להשקיע בקרנות ואנחנו חושבים שבקרן הנוכחית יהיו משקיעים מוסדיים ישראליים באחוז לא מבוטל".

בינמן: "מקבלים אותנו בברכה לפגישות, ואחרי זה עושים איזה תהליך ובסופו לא משקיעים. זה הכול. אני לא יודע להגיד בדיוק למה".

אלעד: "צריך להבין שיש פה שתי רמות: פגישה ראשונית עם הרבה משתתפים, במיוחד אם מגיעות פיגורות מהקרן, שיש אפשרות להכיר אותם ותתקיים פגישה רבת משתתפים. ההחלטות אחר כך לא מבוססות על הרושם מהפגישה. הפגישות בדרך כלל יהיו טובות. כי האנשים שמנהלים קרנות הם מאוד איכותיים. הם יודעים לדבר על התעשייה והתחום ועם היסטוריה מעניינת. הרושם הראשוני יהיה מאוד חיובי כי מדובר באנשים שהצליחו בעבר. מעבר לזה, צריך מישהו בארגון שיוביל את ההשקעה וזה אומר מאבק לא פשוט בארגון, וזה אומר מאבק מול אלטרנטיבות השקעה אחרות. צריך מישהו שיהיה מוכן להיאבק עבור ההשקעה הזו בחירוף נפש, גם מול ועדות השקעה".

דרמון: "הם קובעים פגישות, והם מעוניינים, ועושה רושם שהצוות שמולך רוצה שזה יקרה. הבעיה אחר כך לעזור לאנשים ללכת פנימה ולהילחם על זה. אבל יש תקווה".

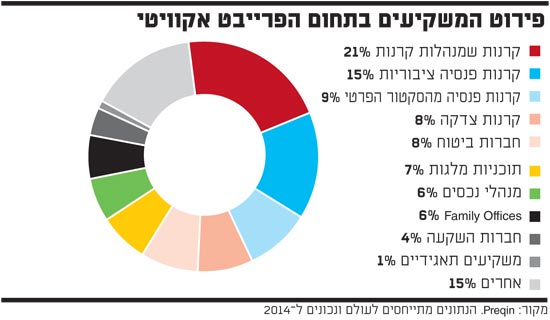

פירוט המשקיעים בתחום הפרייבט אקוויטי