בחודשים האחרונים נרשם גידול בהיקף הגיוסים בקרנות הנאמנות המנייתיות בישראל, אבל הציבור הישראלי עדיין חושש מסיכון. המשקיעים יודעים שברגע שהריביות הנמוכות יתחילו לעלות, הדבר יעיב על שוקי המניות. עם זאת, הם צריכים להבין שרווחי ההון שאפיינו את שוק האג"ח בשנתיים האחרונות לא יחזרו על עצמם". כך אומר ל"גלובס" יריב יוריסטה, מנכ"ל חברת קרנות הנאמנות של בית ההשקעות רוטשילד.

לדבריו, החלק המנייתי בתיק ההשקעות של הישראלי הממוצע נמוך משמעותית בהשוואה לזה האמריקאי. "באחרונה אנחנו עדים ליציאה של כספים מהקרנות הכספיות לכיוון קרנות אג"ח קונצרניות או קרנות מעורבות. ברור שיש יותר הזדמנויות השקעה באפיק המנייתי, אבל שם יש גם סיכון".

שלא במפתיע, בכל הקשור לשוק האג"ח יוריסטה נשמע הרבה פחות אופטימי. "כבר כמה שנים שהשוק מתמודד עם סביבת ריבית אפסית. הרעה החולה של העולם היא תשואות האג"ח הממשלתיות הנמוכות, בגלל תכנית ההרחבה הכמותית בארה"ב. מתישהו זה ייפסק ואז התשואות יקפצו למעלה".

"עד שזה יקרה", הוא אומר, "המצב הנוכחי, שבו קשה לייצר תשואה, ימשיך להעיק על המשקיעים. כפועל יוצא מכך התשואות במק"מ ובמדדי התל בונד נמוכות מאוד, מה שמחייב לחפש אלטרנטיבות להשקעה סולידית".

יוריסטה מציין, כי הוא מוטרד מהאפשרות של טלטלה באג"ח ממשלת ארה"ב, מה שעלול לדעתו לגרום לאפקט דומה בשוק המקומי. "אם ג'נט ילן, יו"ר הפד, תמשיך להפגין נחישות ותדבק בהפחתת רכישות האג"ח, התשואות יעלו. כרגע השוק האמריקאי מגיב הפוך מהצפוי - כלומר התשואות יורדות - אבל זה ישתנה".

אין חשש מהנפקות לא איכותיות

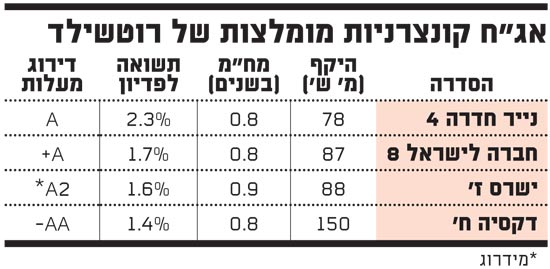

אז מה הפתרון למשקיעים שמבקשים להשקיע באג"ח סולידיות? ברוטשילד ממליצים להשקיע באג"ח בעלות מח"מ בינוני, ולהימנע מאג"ח ממשלתיות במח"מ קצר. "כתחליף, אפשר להשקיע באג"ח קונצרניות בדירוגים גבוהים ובמח"מ קצרים. מבחינתנו, מדובר בנקודת פתיחה טובה יותר לחלק הסולידי בתיק ההשקעות, כי מהשקעה במק"מ אי אפשר להרוויח", מציע יוריסטה.

הוא מציין, לדוגמה, אג"ח במח"מ קצר (כשנה) כמו נייר חדרה 4 וחברה לישראל 8, שנסחרות בתשואות של 2.3% ו-1.7% בהתאמה; וכן את ישרס ז' ודקסה ח', שנסחרות בתשואות של 1.6% ו-1.4% בהתאמה (ראו טבלה).

"התשואה באג"ח הקונצרניות גבוהה באופן משמעותי מזו שבאג"ח הממשלתיות. עם זאת, אנחנו לא רואים אפסייד גדול בשוק הקונצרני", הוא אומר.

לדבריו, בתקופה הקרובה מחזור החיים של אג"ח שהונפקו ב-2007, ביניהן כאלה של הבנקים וחברות התקשורת, יגיע לסיומו, וכרגע לא מתוכננים גיוסים חדשים. "נוצר מצב שההיצע הולך וקטן, כך שהביקוש מצד קרנות הפנסיה וקרנות הנאמנות הולך וגדל. מי שנהנה מהביקושים הן בעיקר חברות הנדל"ן המניב, שמגייסות היום בתשואות הרבה יותר נמוכות".

עם זאת, יוריסטה לא חושש שהביקוש מצד מנהלי כספי הציבור יתורגם להנפקות אג"ח שאינן איכותיות, בדומה לאלה שהונפקו לפני 5 שנים ונגמרו בהסדרי חוב. לגישתו, "ההנפקות של פעם הן פאסה. היום ההנפקות הן עם בטוחה אמתית. חברות נדל"ן פחות טובות נותנות בטחונות ושעבודים ממשיים, כמו למשל נכסים פעילים, פרויקטים בבנייה או מניות סחירות".

המגזר המועדף: נדל"ן מניב

בתחילת השבוע החליט בנק ישראל להוריד את ריבית מארס ב-0.25%, ל-0.75%, מה שלדעת יוריסטה יחזק את המומנטום החיובי בשוק המניות. "הריבית בישראל רק הולכת ויורדת, וזה בהחלט סימן שלשוק המניות המקומי יש לאן לעלות. אני בהחלט אופטימי", הוא אומר.

בהקשר זה הוא מציין, כי המגזר המועדף על רוטשילד כיום הוא של חברות הנדל"ן המניב בישראל. מדובר, בין היתר, במניותיהן של חברות כגון עזריאלי ואמות, שמתחילת השנה איבדו מערכן 1%% ו-0.6%% בהתאמה.

עוד ממליצים ברוטשילד על מגזר הבנקים, ומנגד מציעים להיזהר ממניותיהן של רשתות המזון, על רקע התחרות הגדולה בתחום.

אגח קונצרניות מומלצות של רוטשילד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.