כולם מדברים על מחירי בועה, האם זו אכן קיימת, ואם כן, מה מזין אותה. לא אדון בכך כאן, אבל אציג כמה גרפים מעניינים המאירים אספקטים שונים של המצב הנוכחי בסקטור.

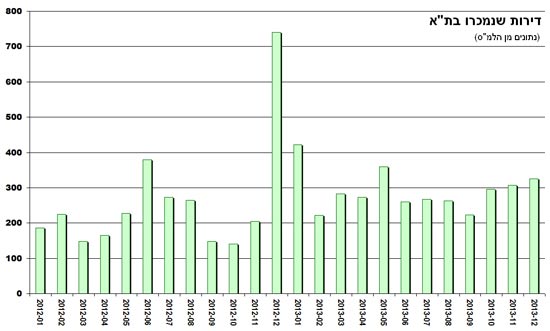

תחילה, בישראל האם אנו רואים סימנים של שינוי בגורמים המיידיים המשפיעים על הנדל"ן בארץ? דהיינו על צד הביקוש, או בצד ההיצע? בפניכם שלושה גרפים לתשובה אפשרית. הראשון בא מן הביקוש. הוא מציג את כמות הדירות שנמכרו בתל-אביב, כמרכז האורבני הגדול ביותר של המדינה, ושבו אמור להתקיים שיא הבועה (אם זו אכן קיימת):

משה שלום מכירות-תל-אביב-02-03

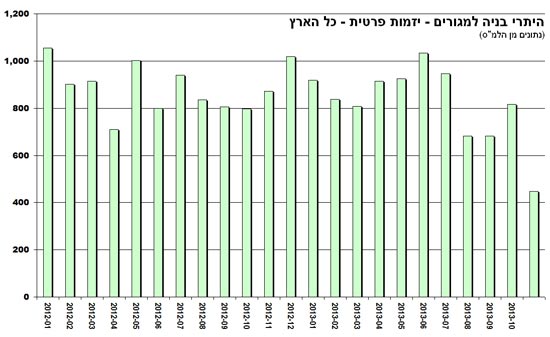

כפי שעיניכם רואות, הכמויות מתחילות לעלות שוב, אחרי הפוגה קצרה, שראינו בקיץ שעבר. לא בקצב מסחרר, אבל בהחלט באופן מגמתי. ומה קורה בהיצע? ובמיוחד בחזית הבניה עצמה? הנה גרף של היתרי הבניה, מצד היזמות הפרטית, המשקף בהחלט את מה שחושבים האנשים הקרובים ביותר לסקטור הכלכלי הזה:

משה שלום היתרי-בניה-02-03

כאן, דווקא, ניתן להבחין בהאטה ברורה. השיא היה ביוני שעבר, ומאז אנו רואים ירידה, כאשר החמורה ביותר נמדדה בחודש נובמבר האחרון.

ומה לגבי הצד הפיננסי של הדברים? זה המתבטא במניות העוסקות בנדל"ן המקומי, והזר, בבורסה שלנו? הנה גרף שבועי של מדד הנדל"ן:

משה שלום מדד-הנדלן-02-03

מאמצע 2012 הייתה עלייה מרשימה בהערכות השווי של המניות בתחום זה. אז, המדד אכן תפס תאוצה אדירה מן התחתיות סביב 230. מספטמבר של השנה שעברה, אנו רואים אותו נע ונד בדשדוש אופקי. זאת בין רמות המחיר של 365 ו-390, כאשר, עכשיו הוא בשיא תחום אותו דשדוש.

מה שמעיב על המבט החיובי הוא קיום סטייה שלילית בין המומנטום, ותנועת המחיר. דרך אגב, זו החלה בערך בתקופה שבה ראינו את היתרי הבניה משתנים לרעה.

ומה כל זה אומר? אני מודע היטב לעובדה שלא ניתן להסיק הרבה מסך נתונים כה מצומצם, אבל אם בכל זאת ננסה להגיע למסקנה מן המוצג, נוכל לומר שהרוכשים עדיין מאוד פעילים, כאשר הבונים פחות משולהבים. אולי אלו האחרונים רואים את הנולד, ומה שהם משדרים נראה הרבה פחות טוב ממה שהיה עד אמצע השנה הקודמת. ומבחינה פיננסית? המניות עדיין מעוררות את המשקיעים, אבל ה"שכנוע" שבו קונים אותן הולך וקטן.

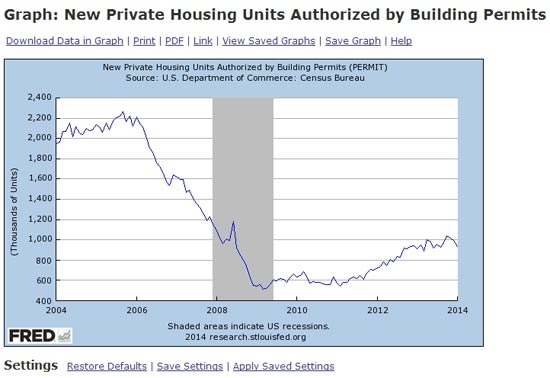

השוק האמריקאי בהחלט היה תומך בתיאוריה זו. לפניכם שני גרפים דומים לאלו שהבאתי עבור הארץ, כאשר שם מתקיימת אחידות בין היתרי הבניה, ומכירות הבתים: שניהם בירידה. הנה גרף ההיתרים:

משה שלום היתרים-חול-02-03

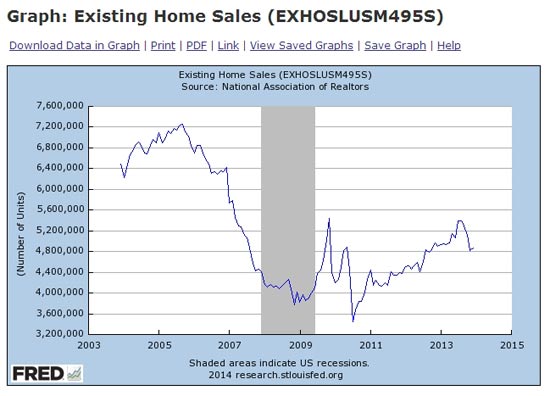

והנה הגרף של המכירות:

משה שלום מכירות-חול-02-03

משניהם ניתן לראות איך אמצע השנה שעברה היוותה נקודת מפנה עבור ההתפתחות של הנדל"ן האמריקאי. הסיבה שכולם מצטטים, ואתה אני מסכים בהחלט, היא השינוי במדיניות ההרחבה הכמותית שמבצע הפדרל רזרב. לא השינוי עצמו היא הבעיה, אלא ההשפעה שהיה לאותו שינוי על תשואות האג"ח לעשר שנים. או במילים אחרות, עלייתן לסביבות ה-3%.

אג"ח זה מהווה את הסמן הימני להרבה מאוד סוגי מימון, וביניהם מימון משכנתאות לטווח הבינוני, והארוך. עלייה די דרמטית מסביבות ה-1.5%, לסביבות ה-3%, דהיינו עלייה של כ-100% בריבית, הייתה חייבת לתת את אותותיה על הסקטור, וזה אכן מה שקרה. לא רק מבחינה מעשית, אלא גם מבחינה פסיכולוגית, כמובן.

כל מי שרצה לרכוש עכשיו שם נדל"ן, היה צריך להתמודד לא רק עם העלייה המסוימת שראינו במחיר הבתים עצמם, אלא גם בעלות הנוספת בחוב הנלווה אל אותה קניה. כזכור, אין היום בארה"ב מצב שהיה קיים עד פיצוץ הבועה של 2007, ובו ניתן היה לרכוש בית ללא הוכחה של הכנסה, וללא חלק עצמי. ומזג האוויר הקשה, לאחרונה, אינו עוזר גם הוא להמשך חיוב בסקטור.

הנדל"ן הישראלי אינו דומה כלל למצב של זה בארה"ב, כי שם הבועה כבר התפוצצה, ושם המחירים ירדו בממוצע ארצי כ40%.

אבל ניתן לומר שבשני המקרים הבונים הפרטיים רואים בעתיד המיידי מקום פחות טוב לעסקים. שם, זה עדיין לא גורם למחסור, כי המלאיים עדיין גדולים, אבל אצלנו זה יכול בהחלט להאיץ את השיגעון של הרוכשים, כל עוד הריבית אצלנו נשארת על הרצפה, ומורדת עוד יותר, באופן מפתיע, על ידי בנק ישראל.

משה שלום הוא ראש מחלקת המחקר ב FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.