"אנחנו רוצים להיסחר במקום שבו יש מספיק משקיעים שמבינים את התחום, אנליסטים שמכסים את הסקטור, ועושי שוק שיסחרו במניות, וניו יורק זה מקום טוב לכך". את הדברים הללו אמר היום (א') ל"גלובס" חן ליכטנשטיין, המנכ"ל הנכנס של אדמה (לשעבר מכתשים-אגן), על רקע פרסום הדוחות השנתיים של יצרנית חומרי ההדברה והגנת הצומח. יחד עם זאת, בחברה לא פוסלים הנפקה גם בשווקים אחרים ובהם הבורסה בהונג קונג.

השנה החולפת של אדמה רשומה עדיין על שמו של ארז ויגודמן, המנכ"ל היוצא של אדמה שעזב לאחרונה לטובת תפקיד מנכ"ל טבע, ובהתאם ליכטנשטיין (46) מעדיף לתת למספרים עצמם לדבר. אבל זה לא אומר שליכטנשטיין, שנמצא בחברה כבר שמונה שנים, לא מכיר מקרוב את הנעשה בה, בייחוד לאור תפקידו האחרון - ניהול חטיבת השווקים הגלובליים. בינתיים נראה כי בעלי המניות בחברה מרוצים מתפקודו, ולראיה מינויו בדירקטוריון עבר בפה אחד.

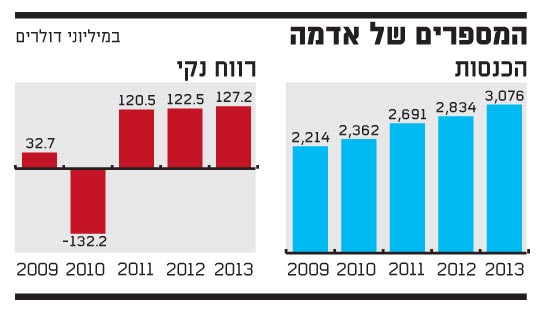

אדמה סיימה את 2013 כשהיא חוצה לראשונה רף הכנסות של 3 מיליארד דולר, לאחר שהללו טיפסו ב-8.5% לעומת 2012. הרווח הנקי השנתי עלה בשיעור מתון יחסית של 3.7% והסתכם בכ-127 מיליון דולר, וה-EBITDA (רווח בנטרול ריבית, מס, פחת והפחתות) צמח ב-8.4% ל-466 מיליון דולר.

הנתון האחרון הוא חשוב במיוחד לבעלי המניות, כיוון שהוא יכול לתת אינידקציה לגבי השווי שלפיו תונפק אדמה, מה שישפיע על התמורה שיקבלו בעלי המניות של כור, מקבוצת אי.די.בי, עבור האופציה שהם מחזיקים. כזכור, כאשר רכשה כימצ'יינה הסינית את השליטה באדמה בשנת 2011, היא העמידה לכור הלוואת נון ריקורס בהיקף של 960 מיליון דולר, שכנגדה מוחזקות המניות של כור (40%) באדמה.

במסגרת המיזוג בין דסק"ש לכור, ניתנה לבעלי מניות כור מהציבור אפשרות לקנות את חלקם היחסי באופציה, באופן שבו תונפק להם סדרת אג"ח לא סחירה (דסק"ש סדרה כ'). האג"ח הללו לא יישאו ריבית או הצמדה, והתשלום עבורן יתבצע בהתקיים אחד התנאים: הנפקה של אדמה; מכירה של החברה; או הערכת שווי שתבוצע לחברה ב-2018 - מועד פקיעת האופציה. כיום מתומחרת האופציה בקרוב ל-200 מיליון דולר, והיא מגלמת שווי חברה של כ-3.4 מיליארד דולר ב-2015 (בה מתוכננת ההנפקה לצאת לפועל).

אם החברה תונפק מתחת לשווי זה בשנה הקרובה, שווי האופציה יהיה 0 ובעלי מניות כור שיבחרו לקנות את האופציה, לא יקבלו עבורה כל תמורה. אם שוויה בהנפקה יהיה גבוה יותר מסכום התשלום הנדרש, מי שיבחר לרכוש את האופציה ירשום רווח על השקעתו, שיגדל ככל שהשווי בהנפקה יהיה גבוה יותר.

מבחינה של חברות אחרות בענף, סביר להניח כי אדמה תונפק לפי מכפיל של 9-10 על רווח ה-EBITDA שתציג לפני ההנפקה. נכון למספרים של 2013, הדבר גוזר לה שווי של 3-3.5 מיליארד דולר (בניכוי החוב נטו, שנאמד בכ-1.2 מיליארד דולר).

הרבעון הרביעי: עלייה בהכנסות

באשר לתוצאות הרבעון הרביעי, שנחשב לחלש עונתית, אדמה הציגה בו עלייה של 13.1% בהכנסות לרמה של 656 מיליון דולר, בעיקר על רקע עלייה משמעותית במדינות אמריקה הלטינית, שרשמו זינוק של 19.8% ל-252 מיליון דולר.

למרות העלייה במכירות, בשורה התחתונה גדל ההפסד שהציגה אדמה ברבעון ב-32.5%, ל-29.1 מיליון דולר. הדבר נובע מהוצאות מימון לא חשבונאיות, בגין שערוך החזקות מיעוט שיש לאדמה בחברות בקולומביה ובהולנד, שבה ישנן אופציות PUT ו-CALL המחייבות את אדמה לרכוש את מניות הבעלים בהן. את השיפור הגדול שביצעה אדמה ב-2013 ניתן היה לראות בתזרים המזומנים: זה הסתכם ב-196 מיליון דולר, לעומת 105 מיליון דולר ברבעון המקביל.

המספרים של אדמה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.