הנכס הפיננסי הגלובלי המשפיע יותר מכל על אזרחי ישראל - הוא האירו. קשר כזה נראה די מוזר, אך לדעתי קיים, ומבוסס על הניסיון שלנו מן הימים, ומן השבועות האחרונים. באותה תקופה, ראינו איך בנק ישראל, וקובעי מדיניות אחרים מקומיים, ניסו לשווא להוריד את ערכו של השקל מול הדולר, וזאת בצורות שונות ומשונות:

תחילה, על ידי דיבורים מצד הנגידים לשעבר, והנגידה החדשה, לאחר מכן על ידי קמפיין תקשורתי להצגת מכאובם האמיתי של היצואנים, בהמשך, התערבויות בשוק המט"ח עצמו בדמות רכישות דולרים בכמויות לא מבוטלות, ולבסוף על ידי הורדת ריבית מצד הבנק המרכזי שלנו. כל אלו לא עזרו. הדולר המקומי נמצא בשפל די מדהים, ומדכא.

לעומת זאת, מה שנראה כמשפיע מאוד על תנועת המחיר הוא מה שקורה לדולר בעולם, והאירו הוא המטבע המכריע ביותר בתחום זה. הוא קובע את 57.6% מערכו של סל המטבעות המרכיב את האינדקס המייצג את המטבע האמריקאי, ואין ספק שהוא המכריע מכולם, ובגדול. לצורך המחשה, אציין שהבא אחריו הוא היין היפני, עם 13.6% השפעה.

והנה, כאשר אותו אירו עולה, הדולר בעולם יורד, וכך כמובן הדולר אצלנו. שעות המסחר השונות מונעות עקיבה מדויקת, אך המגמה היומית, ובמיוחד השבועית, זהות כמעט לחלוטין. והדולר? איך הוא משפיע כל כך הרבה על חיינו?

מספיק לציין שוב את חשיבותו במשוואה של כדאיות הייצוא, השפעתו על העלויות של חומרי הגלם עבור היבואנים, והיצרניים, ואף השפעתו על המחיר שאנו משלמים על דברי היום יום שלנו, כמו הדלק. וכך, חזרנו לקשר הישיר שבין הקורה באירו, והכיס של הישראלי הממוצע, ולא רק לסוחרי המט"ח המעטים יחסית.

ומה מצבו של אותו מטבע אירופי?

פונדמנטלית, ממשיכה להתקיים הדיכוטומיה המופלאה הבאה: הגוף הכלכלי שעומד מאחורי המטבע ממשיך לסבול מן הצמיחה הקטנה ביותר מבין כל הגושים בכלכליים המפותחים (0.5 תמ"ג, 12 אחוז אבטלה, וכו...), כאשר המטבע ממשיך להראות חוזק יחסי די מדהים.

כל זה נובע, כמובן, מן ההתנהגות השונה של הבנקים המרכזיים המעורבים. כאשר הפד ממשיך להזרים כ-65 מיליארד דולר לחודש, וכאשר הבנק המרכזי היפני, והבריטי, ממשיכים גם הם לייצר ניירות צבעוניים למכביר, הבנק המרכזי האירופי ממשיך לנהל מדיניות יותר מרוסנת, ואינו נוהג במדיניות של הרחבה כמותית רשמית.

יתר על כן, התקווה שהגוש האירופי יהיה זה שיתחיל להראות סימני חיים בקרוב, כאחרון ברשימה מבין הגושים המפותחים, מעוררת ביקושים במטבע האירופי לצורך השקעות פיננסיות, וריאליות, בגוש הכלכלי הענק הזה. יש לזכור שהבנק המרכזי, שבראשו עומד דווקא איטלקי, מריו דרגי, מנוהל למעשה על ידי צרכיה של המדינה החשובה ביותר באותה ספירת השפעה, והיא גרמניה, כמובן.

זו דואגת לאוכלוסייתה המזדקנת, ולפנסיות המקושרות לבריאותו של אותו אירו, ואינה יכולה להרשות לעצמה מטבע חלש כמדיניות של התפתחות, וצמיחה. במיוחד כאשר היא, וחברותיה הצפוניות, הצליחו לייצר לעצמן שם של יצרני איכות, שהמחיר אינו כה חשוב עבורם.

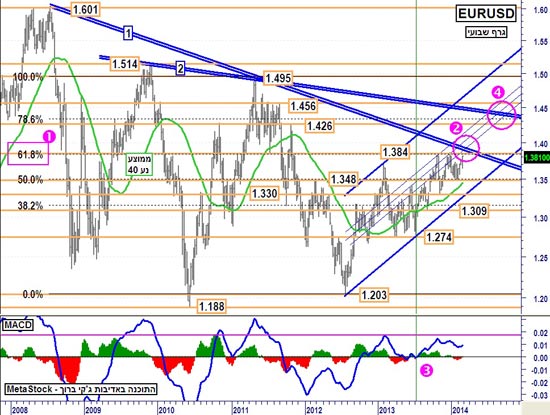

ומן ההיבט הטכני, מה קורה? לפניכם גרף שבועי של המטבע:

משה-שלום-יורו-11-03

מה שנאמר בפונדמנטלי נתמך בהחלט בטכני. אחרי שני המשברים ה"יווניים", ראינו אירו מתייצב מעל 1.274, ומאז תחילת 2013, הוא בהחלט נמצא במגמה עולה. ולמה החלטתי להסב את תשומת ליבכם לאותו נכס? כי הוא מגיע בקרוב, או כבר הגיע, לפרשת דרכים לא קטנה.

סביב הרמה הנוכחית שלו, דהיינו סביב 1.384, אנו מוצאים את רמת התיקון שני שליש (61.8% פיבונצ"י) של כל הירידה מן השיא של 1.495 ועד התחתית של 1.203 (1 סגול). לכן, קשה כל כך לאירו לעבור את רמת ההתנגדות הזו. כמו כן, באותו אזור נמצא גם קו מגמה מספר 1, היורד מן השיאים של 1.601 ו-1.495 (2 סגול). עוד מכשול די קשה למעבר. זו הסיבה שאנו רואים את האירו מהסס במומנטום שלו, וזאת על ידי ההיסטוגרמות האדומות החדשות, המצביעות לנו על ירידה בתאוצת החיוב, וירידה בשכנוע של המשקיעים (3 סגול).

בינתיים, אין סיבה להניח שהאירו לא יוכל להתגבר על הקשיים הבולטים האלו, אבל הם ראויים לציון, ואם נראה כאן התחלה של תיקון משמעותי, זה יכול להוות שינוי די דרמטי עבור כל מה שהזכרתי לעיל.

דרך אגב, בגרף ניתן לראות עוד יעד עתידי קשה למעבר, והוא המעבר מעל הרמות סביב 1.43. שם ישנם שני גורמים טכניים די דומים לאלו שתוארו עד כה: רמת התיקון 78.6% פיבונצ"י, שהיורו אוהב במיוחד להתהפך סביבו, וקו המגמה מספר 2, המקשר בין השיאים של 1.514 ו-1.495 (4 סגול). לדעתי, שם נראה את האירו מתקשה באמת, אם לא יותר מזה, וזאת, כמובן, כאשר כל זה ילווה ברקע חדשותי שאיננו יודעים עכשיו את מהותו.

משה שלום הינו ראש מחלקת המחקר ב FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.