בביקורו הקודם במדור של דור עתי, מנהל השקעות באנליסט, בחודש דצמבר האחרון, מדד המעו"ף היה קרוב מאוד לרמת השיא שלו. עתי שידר אופטימיות זהירה, והעריך כי השוק ימשיך להיות חיובי כל עוד לא תתבצע העלאת ריבית בשוק. כשלושה חודשים לאחר מכן, מדד המעו"ף עדיין נושק לרמת השיא שלו, ועתי ממשיך לשדר אופטימיות.

"הורדת הריבית המפתיעה בחודש פברואר, לרמה של 0.75%, ממשיכה לדחוף את ציבור המשקיעים להגדיל את רמת הסיכון כדי להשיג תשואה ריאלית חיובית לחסכונותיהם, דבר המתדלק את העליות בשוק המניות והאג"ח", הוא אומר, "אנו רואים זרימה של כסף לתעשיית קרנות הנאמנות, וכתוצאה מכך מרווחי האשראי באג"ח הקונצרניות נמוכים מתמיד".

עתי מסביר כי "העיקרון שמנחה אותי בהשקעות הוא קניית מניות כשכולם מוכרים בזול, וצמצום חשיפה כשהציבור נוהר לבורסה ומוכן לשלם כל מחיר עבור כמעט כל חברה".

עתי חוזר על השקפתו שהציג בביקורו הקודם במדור, לפיה "משקיע שהשקיע את חסכונותיו בשנים האחרונות בהשקעות ברמת סיכון נמוכה (פיקדונות שקליים ואג"ח ממשלתיות בעיקר) יעשה נכון אם לא יגדיל עכשיו את רמת הסיכון בתיק בצורה משמעותית בגלל היעדר אלטרנטיבות השקעה. יחד עם זאת, אופק הריבית עדיין לא כלפי מעלה".

לגבי התמחור בשוק אומר עתי כי, "המשק העולמי עושה סימני התאוששות די עקביים. השילוב של הריבית האפסית והצמיחה המתונה גורם לכך שהמניות נסחרות במחיר די מלא, אך לא בועתי. אם נראה המשך התאוששות איטית, ואולי אם הצמיחה העולמית תפתיע לטובה, נראה את המחירים ממשיכים לטפס".

עם זאת, עתי מדגיש כי "צריך להביא בחשבון גם תרחישים שליליים, שלא בהכרח ניתנים לצפייה מראש ושיכולים להביא למימושים אגרסיביים".

לא מאמינים בביומד

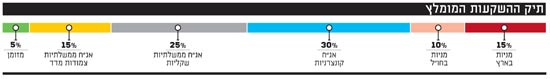

בסך הכול מקצה עתי 15% לרכיב המנייתי בארץ ו-10% לשווקים באירופה ובארה"ב, תוך שהוא מציין כי באנליסט סבורים כי המחירים בגוש האירו נוחים יותר בהשוואה לשוק האמריקאי. כמו כן, הוא מותיר את צמד המלצותיו מהביקור הקודם. על מניית חברת הנדל"ן המניב ביג, שקפצה בתקופה זו כ-12%, הוא אומר כי "מדובר בחברה עם הנהלה טובה בתמחור סביר".

לגבי ענקית ציוד התקשורת האמריקאית סיסקו, שהוסיפה לערכה כ-3%, עתי מציין כי "מדובר בחברה מובילה בתחומה, עם הנהלה טובה, המתומחרת במחיר נוח".

באנליסט מזהים כמה הזדמנויות נוספות בשוק, ובהן מניית יצרנית הדשנים כיל, שירדה כ-30% בשנה האחרונה אחרי פירוק קרטל האשלג העולמי; מניות בנק הפועלים ולאומי; וכן פוטנציאל בחברת הביטוח מגדל ובחברת המחשבים מטריקס.

התייחסות זהירה יותר מספק עתי בנוגע למניית טבע, שקפצה כ-35% מאז נובמבר האחרון. ברקע לעליות הנאות ארז ויגודמן מונה למנכ"ל החברה, החלה תוכנית התייעלות בחברה, נפוצו שמועות בנוגע למכירתה האפשרית ופורסמו הערכות שונות לגבי שחיקת רווחיות תרופת הקופקסון לטיפול בטרשת נפוצה.

"מי שמחזיק חלק גדול מחשיפתו למניות טבע, נכון יעשה אם יתחיל לצמצם חשיפה עכשיו. המשך עליות תלוי גם ביכולת החברה לייצר מנועים חדשים בשנים הקרובות, בין השאר באמצעות רכישות".

עוד מזהירים באנליסט מסקטור הביומד, אשר להערכתם "חלק נכבד מהחברות המרכיבות את מדד הביומד עלול לגרום להפסדי הון למחזיקי המניות".

עם זאת, עתי מזכיר את מניית קמהדע, שתוצאות ניסוי שהיא מבצעת לאחד ממוצריה צפוי להתפרסם בשבועות הקרובים, ואם אלה יהיו חיוביות ייתכן זינוק חד במניה.

לגבי שוק האג"ח הקונצרניות, עתי מציין כמה דוגמאות כדי להמחיש את המרווחים הנמוכים, ובהן אג"ח ד' של דרבן בתשואה של 1.3%, אחרי זינוק של 21% בשנה האחרונה, ואג"ח ג' של איירפורט סיטי בתשואה נטו של 0.25%.

"אג"ח אלה מדגימות תשואות נמוכות לכל הדעות, אך הן שיקוף של הריבית הנמוכה והיעדר האלטרנטיבה. ניתן גם לראות רווחי הון יוצאי דופן של 5%-6% מתחילת השנה באג"ח הארוכות, שבהן עדיין יש תשואה חיובית לפדיון".

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

מה עשו ההמלצות של עתי דור

תיק ההשקעות המומלץ של עתי דור

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.