אנחנו, האנליסטים, טוענים שיש לנו תרומה מרכזית לתשואות העודפות של המשקיעים. אחד המרכיבים המאפיינים את התקשורת בינינו הוא אנליזה פיננסית, וסדר הדברים הוא על פי רוב כדלקמן: אנחנו ממליצים, המשקיעים קונים, אנחנו עוברים למניה הבאה, הם נשארים עם הפוזיציה. חשבתי שיהיה זה מעניין להפוך את היוצרות - כלומר לבחון מה היה קורה לתשואה העודפת, לו העתקנו אנחנו מהמשקיעים. ממש כך, מציצים על הפוזיציה שלהם וממליצים בהתאם. על איזו פוזיציה? זו של המכירות בחסר.

שחקני השורט: זה קרה שוב בתחילת השבוע, בסוג של רפלקס מותנה, כאשר מדד המניות המקומי רשם שיא חיובי נוסף. או אז, הופיעו להן הכותרות המוכרות: "שורט סקוויז בתל אביב", "שחקני השורט נלחצים ורצים לסגור פוזיציות" וכדומה.

אינני יודע מדוע, ואולי זו רק תחושה סובייקטיבית שלי, אבל נדמה שההתייחסות לשחקני השורט היא כמו אל "ילדים רעים" - אלה שבאו לחרב לנו את המסיבה. זו גישה אמוציונלית והרבה פחות רציונלית, שכן בדרך כלל מדובר במשקיעים מנוסים ומתוחכמים, שהשתכנעו ללכת נגד המגמה ולחרוג מהקונצנזוס החמים והנעים, ובכלל, הם מוסיפים לשוק אינפורמציה שרק מייעלת ומשכללת אותו. מה יותר מתבקש, אם כך, מלבחון מיהן המניות שעומדות בראש רשימת מכירות החסר? אז זה בדיוק מה שעשיתי.

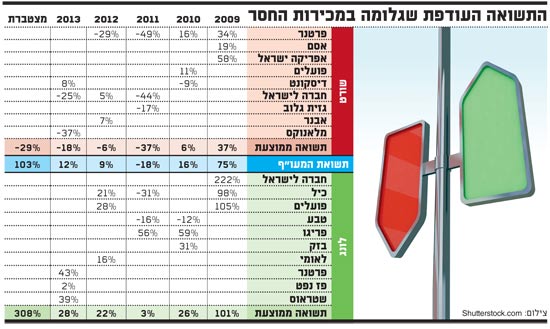

מניות השורט: לא מסובך לזהות את המניות החשודות כיקרות, שכן מדובר באלו שחלקן בסך מכירות החסר גבוה ממשקלן במדד. חילצתי את שלוש מניות המעו"ף הבולטות בהקשר זה, כפי שהופיעו בתחילת חודש ינואר של כל אחת מחמש השנים האחרונות, ובדקתי את התשואה שלהן בהמשך השנה. מה קיבלתי? הרבה מעבר למה שציפיתי - תשואת חסר עקבית, ברורה ומשמעותית. מובן שאין מדובר כאן במחקר אקדמי, אבל זו תוצאה שבהחלט שווה מחשבה.

הצלחה עם רווח בצדה

גם תשואה חיובית היא לעתים תשואת חסר: הציפייה הטבעית ממניות השורט היא לתשואה שלילית אבסולוטית. לפיכך, עשויה להישמע הטענה, כי הנתונים הם בכלל מאכזבים, שכן שיעור המקרים שבהם מניות השורט רשמו תשואה שלילית מוחלטת היה קרוב ל-50% - כמו בהטלת מטבע. אז זהו שלא, שכן הערך המוסף של המשקיעים נמדד אל מול "תיק השוק", כך שכל עוד התשואה של מניות השורט נמוכה מזו של מדד הייחוס - המעו"ף במקרה שלנו - אזי מנקודת ראותם מדובר בהצלחה עם רווח בצדה. זה לא עניין תיאורטי, זה גם מה שקורה הלכה למעשה, הרי למכירות החסר יש בדרך כלל גם צד שני - קנייה של תיק השוק.

מניות הלונג: כמו לכל דבר, גם למניות השורט יש תמונת ראי - אותן מניות שמשקלן בפוזיציית החסר הכוללת נמוך ממשקלן במעו"ף ("מניות לונג"). האם הנתונים מראים כי תשואת המניות הללו הייתה גבוהה מזו של המעו"ף? בהחלט כן - ובאופן עקבי, ברור ומשמעותי. אומר כך, האינפורמציה הגלומה בדוח מכירות החסר אינה מתייחסת רק למניות שכדאי למכור, היא רלוונטית באופן עקיף גם לאלו שראוי לקנות.

התוצאה ברורה, ההסבר פחות: אי אפשר לא לשאול, מהו היתרון של שחקני השורט? אז יש לכך מספר הסברים - שרובם ככולם נראים לי דחוקים - הנוגעים לגודלם, לאורך הנשימה שלהם, למקצועיות ולכמות המשאבים המושקעת על ידם.

אלו נימוקים שנשמעים לי מאולצים ולא ממש משכנעים, כך שאם הייתי נדרש למצוא הסבר אלטרנטיבי לתופעה, הייתי מתמקד בעובדה ששחקני השורט פועלים כמעט תמיד כנגד המגמה - מה שנהוג לכנות "Contrarian" (לעומתי). קשה להכות את השוק, אם אתה מחקה אותו.

השנה הקרובה: מיהן המניות הבולטות בפוזיציית השורט לתחילת 2014? על פי דוח מכירות החסר, מיום 2 בינואר 2014, מניות השורט הבולטות הן בזק, אופקו ופרטנר, ומן הצד השני עומדות להן טבע, כיל ובנק הפועלים. בינתיים זה עובד לא רע.

שורה תחתונה: הרבה דוחות ונתונים משמשים אותנו ככלים להשקעה - דוח מכירות החסר, על כל מגבלותיו, אמור להיות אחד החשובים שבהם.

הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

התשואה העודפת שגלומה במכירות החסר

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.