איזו אירוניה. לפני כשבוע נודע כי מטומי (Matomy) דורגה במקום השני כחברת ה-SEO (ראשי תיבות של Search Engine Optimization) הכי טובה מחוץ לעיר ניו יורק. עקפה אותה חברה שנקראת Yodle, ואחריה דורגה חברה שנקראת BrightEdge. SEO, נזכיר, זו ההגדרה הכללית לטכניקות שונות שמקדמות אתרי אינטרנט במנועי חיפוש כמו זה של גוגל - המנוע מאחורי הצלחה של כמעט כל חברת שיווק אינטרנטית.

ההודעה על זכייתה של מטומי שפכה מחמאות מפה ועד הודעה חדשה על החברה הישראלית, אך להנפקה המתוקשרת מפה ועד הודעה חדשה של מטומי בשוק ההון הבריטי זה לא עזר. בסופ"ש האחרון, רגע לפני שהייתה אמורה להפוך לציבורית, הודיעה מטומי על ביטול ההנפקה (החברה בחרה להגדיר זאת כ"דחייה") בבורסה הראשית של לונדון, וטענה כי "תבחן מחדש את האפשרות להנפיק כשתנאי השוק יאפשרו זאת".

מטומי, מבית היוצר של הפרסומאי אילן שילוח, בנתה מערכת הפצה דיגיטלית לכל מי שרוצה לשווק את המוצר/הפתרון שלו בזירת האינטרנט הגועשת. מערכת זו מבוססת ביצוע, דהיינו מאפשרת לכל לקוח שלה לדעת עד כמה הפרסומת שקופצת לנו באמצע גלישה באתר כזה או אחר, או שמופיעה ברשת חברתית, או לחלופין באיזושהי אפליקציה סלולרית - אפקטיבית, כלומר מייצרת לו הכנסה.

בתחילת מארס, ולאחר אינספור הדלפות לעיתונות הכלכלית (הישראלית והזרה כאחד), הודיעה מטומי כי תונפק בבורסה הראשית של לונדון. החברה תכננה לגייס 100 מיליון דולר לפי מחיר מניה של 305-390 פני (שווי חברה של 470-574 מיליון דולר "אחרי הכסף"), ובמקביל לבצע הצעת מכר בהיקף לא מבוטל של 50 מיליון דולר.

השוק לא היה מוכן לבלוע את השווי

לשילוח יש 28.5% מהון החברה; לקרן ויולה יש 20.5%; לעופר דרוקר, מנכ"ל וממייסדי החברה, יש 8.8%; לניר טרלובסקי, שעמו ייסד שילוח את החממה הטכנולוגית The Time, יש 7.3%, ויתר המניות - 34.8% - מוחזקות בידי עובדים בכירים ובעלי מניות קטנים יותר, כמו בני הזוג הפרסומאי אודי פרידן ובמאית הפרסומות נירית ירון.

ואז הגיע רגע האמת. לפי הודעת החברה, מטומי כן הצליחה לקבל ביקוש למניותיה בשווי של 100 מיליון דולר, ואפילו קצת יותר, אך מכיוון שהביקוש ממשקיעים במדינות ה-EEA (מדינות האיחוד האירופי ועוד כמה שלא באיחוד) לא היווה 25% מהון המניות לאחר ההנפקה - כפי שנדרש לפי חוקי הבורסה - ההנפקה בוטלה. "זהו מכשול טכני", טען דרוקר באוזני ה"פייננשל טיימס".

לפי חוקי הבורסה הראשית של לונדון, חברה שרוצה להיות מונפקת תחת מה שנקרא Premium Listing (דהיינו רשימת המסחר הכי יוקרתית) חייבת להפיץ 25% מהונה בקרב משקיעים ממדינות ה-EEA. מטומי טוענת כי ניהלה מו"מ מול הבורסה (דבר שאכן אפשרי לפי חוקי האחרונה), והגיעה איתה להסכמה כי אותו שיעור יעמוד על 20%, אך ברגע שביטלה את הצעת המכר, חזרה בה הבורסה מהסכמתה.

ובכן, הנפקה כבדה כמו זו של מטומי לא מתבטלת בגלל פרט טכני כמו שיעור החזקה של משקיע אוסטרי, גרמני, איטלקי או הולנדי. הנפקה כמו זו של מטומי מתבטלת בגלל שהחברה כיוונה לשווי גבוה מדי, שהשוק לא היה מוכן לבלוע אותו - בעיקר על רקע מימוש די מתבקש של מניות חברות מתחרות כמו Criteo הצרפתית (מינוס 32% בחודש האחרון) או Rocket Fuel האמריקאית (מינוס 28%).

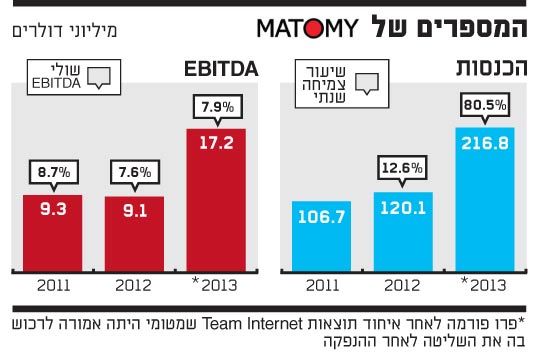

מטומי רצתה להפוך לציבורית לפי שווי ממוצע של 522 מיליון דולר "אחרי הכסף". ה-EBITDA שלה עמד אשתקד בסך הכול על 13.1 מיליון דולר (לפני איחוד תוצאות חברה בת שכנראה השליטה בה לא תירכש בגלל ביטול ההנפקה), וזה אומר מכפיל EBITDA די יקר של 40.

מכפיל זה אולי "לגיטימי" כש-Criteo עצמה נסחרת לפי מכפיל EBITDA של 53, ו-Rocket Fuel נסחרת לפי מכפיל 4,389 (כן, החברה רשמה אשתקד EBITDA של 319 אלף דולר בלבד), אך השוק אותת בחודש האחרון לשתיהן ולכל מניות הסקטור כי הן מנופחות (במקרה של Criteo זה היה רגע אחרי שביצעה הצעת מכר לפי מחיר הגבוה ב-15% ממחירה הנוכחי).

Criteo שווה 2.3 מיליארד דולר, Rocket Fuel שווה 1.4 מיליארד דולר, וכשהאוויר יוצא מהבועה של שתיהן - לא צריך להתפלא שמטומי מבטלת הנפקה. זה לא פרט "טכני", כדברי דרוקר. זה דיסקאונט משמעותי שמטומי לא הייתה מוכנה לו.

Matomy

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.