1. "ישנם שני רבדים של כפל ביטוחי. הרובד הראשון הוא לגיטימי בעיניי. לי כאזרח מגיע ניתוח על חשבון סל הבריאות, וכשאני רוכש פוליסת ביטוח בריאות פרטית, אני רוכש גם כיסוי לניתוח שאמור להיות מכוסה בסל. מצד שני, מחברת הביטוח אני מקבל אפשרות לניתוח פרטי, בוחר את המנתח ונהנה מתור קצר יותר. זהו כפל שקיים, אבל הוא לגיטימי כיוון שמערכת ממלכתית לא צריכה לסבסד מערכת פרטית. הכפל השני הוא בין הביטוח הפרטי ובין מערכת ביטוחי השב"ן (הביטוחים המשלימים של קופות החולים). לרוב המכריע של הציבור יש שב"ן, וקיימים הרבה מרכיבים חופפים בין הכיסוי הניתן בשב"ן לכיסוי הניתן בפוליסת בריאות של חברת ביטוח. לדוגמה, ניתוחים, שהם המרכיב היקר ביותר בעלות הפוליסה. בכל שב"ן יש כיום כיסוי לניתוח פרטי, כך שכאן יש רובד שהציבור מממן מכיסו ונוצר כפל חסר הצדקה... שוק ביטוחי הבריאות התפתח בעבר כמתחרה לקופות החולים, ולכן החברות שיווקו מוצרים חלופיים ולא משלימים. חברות הביטוח מוכרות תחליף לשב"ן הנותן גם רובד שהוא מעבר לו, ולא את מוצר הדלתא המכסה רק את הרובד שמעבר לשב"ן... התחליף של חברות הביטוח יקר יותר, ב-50% לערך..."

הציטוט הזה לא נלקח השבוע מאיזשהו גורם במשרד האוצר או מגורם בוועדת גרמן שמנסה לחסל את התופעה המזיקה של כפל ביטוחי הבריאות. הציטוט נלקח מראיון ל"גלובס" שפורסם בשנת 2005, לפני כ-9 שנים, עוד לפני שהעיסוק בביטוחי הבריאות ובמיוחד בכפל ביטוחי הבריאות נהפך פופולרי כל כך. והכי חשוב ומדאיג - הציטוט הזה שייך לד"ר איציק הרמן, שבשנת 2005 העניק ל"גלובס" ראיון פרישה מתפקידו כראש אגף הבריאות של קבוצת הביטוח הראל, חברת הביטוח הדומיננטית ביותר בביטוחי הבריאות אז וגם היום. ד"ר הרמן התנסח אז בעדינות ודי בדיפלומטיות, אבל השורה התחתונה שלו הייתה ברורה לכל מי שבקיא בשוק ביטוחי הבריאות: חברות הביטוח, אמר למעשה הרמן, מוכרות לציבור מוצר תחליפי מיותר במחיר יקר להחריד.

חלפו 9 שנים והמגמה שתיאר ד"ר הרמן רק הלכה והתעצמה, הלכה והתנפחה, ואיתה הלך והתעצם עושק הציבור - עד שבאה לפני כשבוע ההמלצה של ועדת גרמן המנסה להפוך את השוק הזה לקצת יותר שפוי וקצת יותר מאוזן ולגרום לחברות הביטוח להפסיק את הגזל, כן גזל, מציבור הפראיירים.

2. כדי להבין איך המגמה שתיאר ד"ר הרמן התנפחה ואיך הגזל מתבצע למעשה, אספנו כמה וכמה נתונים מתוך דוחות האוצר ודוחות חברות הביטוח:

ביטוחי בריאות מכסים מכלול של אירועי בריאות כמו ניתוחים, השתלות, תרופות, סיעוד, מחלות קשות ועוד. בישראל קיים מגוון שירותים וכיסויים בביטוח בריאות המוצעים על ידי קופות החולים וחברות הביטוח. ביטוחי הבריאות קיימים בשלושה רבדים: הרובד הבסיסי - סל שירותים שזכאים לו כל תושבי ישראל, הניתן באמצעות קופות החולים וממומן מתקציב המדינה ומדמי ביטוח הבריאות שגובה המוסד לביטוח הלאומי משכירים ועצמאים; הרובד המשני - שירותי בריאות נוספים (שב"ן) שמציעות קופות החולים לציבור.

שירותים אלה אינם כלולים בסל הבסיסי וכל חבר קופה יכול לרכוש אותם על פי בחירתו (כ-73% מהחברים בקופות עושים זאת); והרובד הנוסף - הרובד של ביטוח בריאות מסחרי - כיסויים לביטוח בריאות שמציעות חברות הביטוח. כיסויים אלה מהווים כאמור רובד תחליפי, משלים או מוסף לכיסויים הניתנים בסל הבסיסי ובתוכניות השב"ן (42% מהציבור מחזיק בפוליסה פרטית ורובם מחזיקים גם במשלימים).

בביטוחי הבריאות הפרטיים יש שני ענפים: ענף מחלות ואשפוז, שבו מתרכז רוב פעילות חברות הביטוח בתחום הבריאות, וענף תאונות אישיות. ענף מחלות ואשפוז כולל את תתי-התחומים הבאים: ביטוח הוצאות רפואיות (ניתוחים, תרופות והשתלות), ביטוח סיעודי, ביטוח מחלות קשות, ביטוחי שיניים, ביטוחי נכות, ביטוח נסיעות לחו"ל וביטוח בריאות לעובדים זרים.

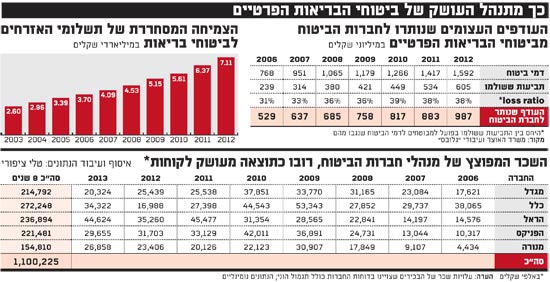

ביטוחי הבריאות הפרטיים נהנים מצמיחה מאוד-מאוד בריאה (ראו טבלה). ב-2012 הם הגיעו סך הכול לכ-7.1 מיליארד שקל (אלו דמי הביטוח, הפרמיות בעגה הביטוחית, או בפשטות: התשלומים שמעביר הציבור לחברות הביטוח). התשלומים הללו קפצו בכ-170% משנת 2003, ובממוצע מדובר בעלייה שנתית של 12% בתשע השנים האחרונות. כלומר, ביטוחי הבריאות הם אחד ממנועי הצמיחה הבולטים של חברות הביטוח, ותכף נראה שהם גם אחד ממנועי הרווח שלהם. הצד השני של המנוע הזה הוא כמובן הגזל הציבורי.

שוק ביטוחי הבריאות המסחריים הוא שוק די ריכוזי, כמו שנוהגים לומר: הראל (41.6%), כלל (21.2%) והפניקס (18.3%) שולטות בכ-81% מהשוק. צרפו את מגדל (9.9%) וקבלו ארבע חברות ביטוח ששולטות על 90% מהשוק.

כעת נתמקד בתת-תחום שרלוונטי לכל הדיון סביב ביטוחי הבריאות, שכולם מכירים לכאורה: ההוצאות הרפואיות (חוות דעת נוספת, ניתוחים, תרופות והשתלות). התחום הזה תרם לחברות הביטוח כ-2.4 מיליארד שקל ב-2012 וקפץ ב-200% מ-2003, עלייה ממוצעת של 13%, והוא כאמור לב לבה של הבעיה בשוק הבריאות.

תחום ההוצאות הרפואיות מתחלק לשניים: הביטוחים הקבוצתיים והביטוחים הפרטיים. הדומיננטיים ביותר הם הביטוחים הפרטיים שמחזיקים 65% מהשוק לעומת 35% לקבוצתיים. מה זה קבוצתי? זה ועדי עובדים או קבוצות עובדים בארגונים גדולים. חברות הביטוח באות (לפעמים באמצעות מתווכים) לאותם ארגונים ומציעות לעובדים ביטוחים במחירים מוזלים ובלי חיתום, כלומר, בלי צורך בהצהרות בריאות וכדומה. לכן הטענה של חברות הביטוח שאי אפשר בלי חיתום, כפי שהציעה ועדת גרמן, היא קשקוש אחד גדול. כשהן רוצות, אפשר ועוד איך.

נותרנו עם הביטוחים לסקטור הפרטי, ומעתה נקרא להם אוכלוסיית הפראיירים, הנעשקים או הנגזלים - מה שתבחרו. ואחרי שתבחרו, תראו איך עובד מנגנון העושק במלוא תפארתו.

loss ratio הוא מושג בענף הביטוח שפירושו שיעור הנזקים - היחס שבין תביעות ששולמו בפועל לבין דמי הביטוח ששולמו. מה זה אומר? זה אומר שזה היחס בין מה שאתם מצליחים להוציא מחברות הביטוח תמורת חוות הדעת ממומחים שאתם לוקחים, ניתוחים וכדומה לבין התשלומים שאתם מעבירים לחברות הביטוח. בקיצור, זה מה שאתם מנצלים מתוך הביטוח שרכשתם. ככל שהיחס הזה גבוה יותר, ניצלתם את הביטוח כמה שיותר והשארתם בידי חברות הביטוח רווח כמה שיותר נמוך. ולהיפך: ככל שהיחס הזה נמוך יותר, לא ניצלתם מספיק את הביטוח והשארתם בידי חברות הביטוח רווח גבוה.

שימו לב ליחסים הללו: בביטוחים קבוצתיים בשנת 2012 עמד היחס הזה על 85%, בדומה לביטוחים המשלימים של קופות החולים (יחס של 82%; בשתי הקופות הגדולות היחס אף גדול יותר: 87% במכבי מגן זהב ובכללית מושלם). זה אומר שאתם מנצלים כמעט עד תום את הביטוחים של קופות החולים והקבוצתיים של חברות הביטוח.

אבל מה קורה בפרטיים? היחס שם עמד על 38% (!) בלבד, כלומר 62% ממה שאתם מעבירים לחברות הביטוח נשאר אצלן וגם עובד אצלן (הכוונה להשקעות נוסטרו: כל עוד שוק ההון דוהר קדימה, החברות מרוויחות פעמיים, גם מהרווח הביטוחי וגם מהרווח השוק-הוני).

כדי לכמת את העודפים האדירים שנותרו לחברות הביטוח מביטוחי הבריאות הפרטיים הלכנו אחורה עד לשנת 2006, בודדנו רק את הביטוחים הפרטיים, את שיעור התביעות ששולמו בכל שנה וחילצנו את הרווח שנותר בידי חברות הביטוח. אפשר לקרוא לו "הרווח הגולמי" (המקובל בחברות תעשייתיות) של חברות הביטוח וממנו צריך להוריד את הוצאות המכירה והשיווק, הוצאות התפעול והוצאות ההנהלה, וכמובן המסים.

ראו מה יצא לנו (מצורפת טבלה מטה): העודפים שנותרו לחברות הביטוח (שוב, ברוטו) מביטוחי הבריאות הפרטיים עמדו בשנת 2012 על כמיליארד שקל (!) והם צומחים בעקביות מדי שנה בשנה. בסך הכול העודפים שנותרו בידי חברות הביטוח כתוצאה מעושק האזרחים בביטוחי הבריאות הפרטיים הסתכם בכ-5.3 מיליארד שקל משנת 2006. עכשיו אתם מבינים למה חברות הביטוח חירפו וגידפו את ההמלצה של ועדת גרמן בתירוצים מגוחכים: הם לא מבינים בביטוח, הם לא מבינים בבריאות, הם לא מבינים בחיתום וכדומה, אבל המספרים, הו המספרים, מסבירים היטב את מה שחברות הביטוח מבינות היטב אבל רוצות מאוד להסתיר: זה ג-ז-ל.

מה שקורה בשוק ביטוחי הבריאות דומה מאוד למה שקורה בשוק הפנסיה, כפי שהמחשנו בטורים קודמים: יש סבסוד צולב, הלקוחות הפרטיים מסבסדים את הלקוחות הגדולים, את הארגונים הגדולים. ביטוחי הבריאות הקבוצתיים, כמו הסדרי הפנסיה עם ארגונים גדולים, הם בעלי שולי רווח דקיקים ואף הפסדיים, אבל ההסדרים עם הפרטיים מפצים על זה בענק.

הפראיירים מסבסדים את עובדי הארגונים הגדולים, הן בפנסיה והן בבריאות, החלשים מסבסדים את החזקים. חברות הביטוח דופקות את הפראיירים ומיטיבות עם החזקים. אמנם יש תמיד יתרון לגודל וטבעי שקבוצה גדולה תשיג מחירים זולים, אבל המצב שנוצר בשני השווקים הללו הוא קיצוני ולא הוגן. מדובר בהפקרה של אוכלוסייה גדולה (שני שלישים בביטוחי הבריאות!).

נעבור לתחום הפנסיה בקצרה - שם צברו חברות הביטוח דומיננטיות מאוד דומה לבריאות: מנוע הצמיחה הבולט הוא קרנות הפנסיה החדשות (הרי יש חוק פנסיה חובה), כיוון שמוצרים כמו קופות גמל וביטוחי מנהלים נחשבים "מתים" בגלל הוראות רגולטוריות (לא לדאוג, ממשיכים לגזור מהם עמלות נדיבות כי שוכבים שם מאות מיליארדים).

נכון לסוף 2013 שוכבים בקרנות הפנסיה החדשות כ-158 מיליארד שקל והצבירה נטו הסתכמה בשנה אחת בקרוב ל-18 מיליארד שקל. מי ששולט בשוק הן מנורה עם מבטחים החדשה (35.6%), מגדל (23.6%), כלל ביטוח (17.8%) והראל, אותה הראל הדומיננטית מהבריאות (15.4%). שוב, כמו בבריאות, ארבע חברות ביטוח שולטות בכ-92% מהשוק.

בשוק ביטוחי החיים המצב די דומה: סך הנכסים בפוליסות המשתתפות ברווחים עומד על כ-197 מיליארד שקל והשליטה היא של מגדל, כלל, הפניקס והראל - כ-85% מהשוק. רק בשוק קופות הגמל שמחזיק נכסים בהיקף אדיר של כ-347 מיליארד שקל (כולל קרנות השתלמות בהיקף של כ-143 מיליארד שקל) יש פיזור די יפה שכולל נוסף על חברות הביטוח בתי השקעות כמו פסגות, מיטב דש ואלטשולר שחם.

יש תוצאה נוספת לדומיננטיות של חברות הביטוח בשוק ביטוחי הבריאות ובשוק הפנסיה: שכר המנהלים. איש לא צריך להתפלא ששכר מנהלי חברות הביטוח עקף את הבנקאים וראשי הענף התמקמו בצמרת מקבלי השכר במשק הישראלי. ראו את המספרים המדהימים (מצורפת טבלה): בתוך 8 שנים "נסחטו" כ-1.1 מיליארד שקל (!) לטובת בכירי ענף הביטוח, וה"מצטיינים" הם הראל וכלל. מה שקרה הוא דבר פשוט: באמצעות כספם של אחרים התעשרה קבוצה מאוד מצומצמת של עשרות מנהלים. הם עשו זאת (גם) על ידי עושק של הפראיירים.

3. משעשע לקרוא ולשמוע את כל הקולות הדורשים היום לפרק, לפצל ולטפל ב"ריכוזיות" של חברות הביטוח. איפה בדיוק היו כל הצעקנים למיניהם ודורשי טובתו של הציבור (רק בפוזה) כשוועדת בכר הכושלת הגישה על מגש של זהב את ה"ריכוזיות" לחברות הביטוח? איפה הם היו? אה, הם מחאו לה כפיים וליוו אותה בתופים ובמצלתיים.

עסקנו פה רבות בוועדת בכר, האחראית הישירה ל"ריכוזיות" ולשוד הפנסיה הגדול, ואנחנו מרשים לעצמנו לייגע אתכם ולמחזר את עצמנו בנושא המורכב אך הסופר-חשוב הזה. ועדת בכר, כתבנו בעבר, היא סוג של שחיתות. אם רפורמה מעשירה מעטים (עשרות מנהלי ביטוחים נוסף על מנהלי הגופים המוסדיים שגרפו עשרות מיליונים לכיסיהם במשך שנים בודדות) על חשבון כספי רבים - זו שחיתות מוסרית. אם רפורמה יוצאת לדרך בגלל אג'נדה של מספר אנשים מצומצם, בלי שום יכולת להקשיב לביקורת - זו שחיתות מוסרית. אם רפורמה מנצלת את בורות האנשים - זו שחיתות מוסרית.

אם רפורמה מבטיחה "מפץ היסטורי", ירידה במחירים ותחרות לחיים ולמוות על הצרכנים, וממש לא מקיימת - זו שחיתות מוסרית. אם רפורמה יוצאת לדרך בלי שום בקרה, בלי שום מערך רגולטורי מתאים ומובילה לבסוף להסדרי החוב של זיסר, דנקנר, מימן, פדרמן, לבייב, תשובה ועוד רבים אחרים - זו שחיתות מוסרית. אם רפורמה מובלת על ידי קומץ פקידים וקומץ עיתונאים רק כי האחרונים חמדו, בין היתר, את תקציבי הפרסום של הגופים המוסדיים וחברות הביטוח - זו שחיתות מוסרית. אם רפורמה מוסיפה חטא על פשע ומשתמשת בבלופים ובספינים בדיוניים כדי להצדיק את קיומה (" הצלנו את המערכת הפיננסית מקריסה") - זו שחיתות מוסרית. על השחיתות הזאת, שחיתות מהסוג של הון-שלטון-עיתון, מישהו צריך לשלם את המחיר, אבל כרגיל במקומותינו, יש מי שמטיף מוסר אבל לעולם לא מקבל אחריות.

טוב שהרגולטורים בירושלים התעשתו מעט. אחרי הקמפיין של "גלובס" נקבעו תקרות לחלק מהמסלולים בחיסכון ארוך הטווח וניכרת ירידה יפה בדמי הניהול בענף קופות הגמל, אבל הדרך עוד ארוכה, ארוכה מאוד, כדי לתקן את העיוותים בשוק הפנסיה, בשוק ביטוחי המנהלים המעוות וכמובן בשוק ביטוחי הבריאות (שאין לו שום קשר לוועדת בכר כמובן).

4. יאיר המבורגר, הבעלים ויו"ר קבוצת הביטוח והפיננסים הראל, הוא איש שיודע יפה מאוד להסתתר מתחת לרדאר התקשורתי, אף שהוא אחד האנשים החזקים ביותר במשק. הוא לא מתראיין, הוא לא מושך שכר מפוצץ (אף שהוא משלם שכר מפוצץ לשני מנכ"לים משותפים אצלו. אגב, בשביל מה שני מנכ"לים?), לא תראו אותו מסתובב בקוקטיילים והוא ממש לא מהמתערבבים שרודפים אחרי תמונה במדורי הרכילות. יש לו בהראל חדר אוכל פרטי שבו הוא ממתיק סוד עם מי שהוא רוצה להמתיק איתם סוד. הוא נחשב ליכודניק ומקורב מאוד לאולמרט (אולמרט, בלי כל קשר, כיהן כשר הבריאות מאמצע שנת 90' ועד אמצע שנת 92').

המבורגר, במידה די רבה, אחראי על ה"פריצה" של ביטוחי הבריאות הפרטיים ולכפל הביטוחים, ולצערנו הוא גם אחראי במידה רבה בעקיפין על הכרסום של מערכת הבריאות הציבורית ואי-השוויון הגדול בה. בעלי הזיכרון הקצר לא זוכרים שמקור הכוח הגדול של המבורגר נולד מהחיבור לקופת חולים כללית (המנכ"ל דאז של הכללית, אביגדור קפלן, לימים מנכ"ל כלל, ועוד אחד מאותם מנהלים שעשו קופה יפה, יותר מ-100 מיליון שקל בעלויות שכר מכספם של אחרים). הכללית היא הקופה הגדולה בישראל ובאמצעות חברת ביטוחי הבריאות דיקלה, שהראל והכללית היו בה שותפים, נוצר כוח שיווקי עצום. זה היה מצב אבסורדי שבו קופת חולים כללית היא הלקוח של עצמה ואילו הראל קיבלה גישה למאגר הלקוחות הגדול ביותר במדינה (יותר מ-4 מיליון חברים). הרגולטור אמנם התעשת והפריד את הכוחות (הכללית מכרה את חלקה להראל), אבל זה כבר היה בבחינת מעט מדי ומאוחר מדי. הראל צברה כוח רב בשוק הבריאות והייתה הסמן לשאר חברות הביטוח להתנפל על ביצי הזהב של הביטוחים הפרטיים.

המבורגר יצר מערך שמרוויח מיליארדים מהציבור כדי לשרת בעיקר את חברות הביטוח וקבוצה די מצומצמת של רופאים, שמרוויחים היטב מהעסק הזה. התעשייה הזאת מתבססת גם על הפחדת האזרחים, שמוצאת ביטוי בקמפיינים עתירי כסף שמעבירים מסר אחד ברור: אתם חייבים עוד ביטוח ועוד ביטוח, אחרת אתם משחקים בבריאות שלכם. אם תשלמו, תהיו מוכנים לכל צרה שלא תבוא. לרוב הציבור אין כמובן מושג מה הביטוח המשלים או הפרטי כולל, אם יש להם את שניהם. רוב האנשים לא ממש מבינים מה ההבדל ביניהם, אם יש כזה בכלל (ולרוב אין ממש), והתוצאה היא שהמבורגר וחבריו מרוקנים את סל הביטוח הממלכתי-הציבורי מכל תוכן ומסיטים את הפעילות מהציבורי לפרטי. רוצים שירות טוב ומנתח טוב? בבקשה, רק אם יש לכם ביטוחים משלימים או פרטיים. אחרת חכו בתור, וזה תור ארוך במיוחד, אף שהרובד הבסיסי, זה שכולנו משלמים עליו במסי בריאות, אמור לספק את השירות.

לפני כ-10 שנים נתפס המבורגר בפליטת פה לא אופיינית כשאמר שבמשך שנים חברות הביטוח "דפקו" את הלקוחות בתחום ביטוחי החיים. אם נשתמש בביטוי שלו, אנחנו בטוחים שהמבורגר יודע ומבין שחברות הביטוח "דפקו" במשך שנים את הלקוחות הפרטיים בביטוחי הבריאות. הבעיה עם חברות הביטוח היא תודעת השירות שלהן. הן לא תמיד רואות את הצרכנים כלקוחות, אלא את הרופאים או את הסוכנים שלהם. הלקוח הוא לעתים בעדיפות אחרונה, כי אפשר "לדפוק" אותו. ועדת גרמן מנסה להפסיק את הגזל, וטוב שהיא עושה זאת. היא לא צריכה להיכנע לאיומי הסרק של הקולגות של המבורגר; היא רק צריכה לזכור שיש עוד קרוב ל-2 מיליון פראיירים שעליהם לא מדברים. מדובר באנשים שאין להם בכלל ביטוח משלים ולרובם אין גם ביטוח פרטי. גם להם צריכים לדאוג.

לחדר מיון

כך מתנהל העושק של ביטוחי הבריאות הפרטיים