שבוע אנו סוקרים שני מוצרים פיננסיים, המתמקדים בשוק המניות הישראלי - שתי קרנות הסל (ETFs) הזרות היחידות שעוקבות אחר מדדי מניות ישראליות. הוותיקה בין השתיים, iShares MSCI Israel Capped ETF (סימול: EIS), הושקה במארס 2008, ומולה Market Vectors Israel ETF (סימול: ISRA) אשר הושקה לפני קצת פחות משנה, ביוני 2013.

שתי הקרנות נסחרות בבורסה האמריקאית. מטבע הדברים, היקף הנכסים המנוהל ב-EIS גדול יותר, אם כי עדיין מדובר במוצר נישה מבחינת המשקיעים האמריקאים: 6 שנים לאחר השקתה הקרן מנהלת 128 מיליון דולר - סכום קטן יחסית במונחים אמריקאים. ISRA קטנה אף יותר, כ-44 מיליון דולר, אך בהתחשב ברשת ההפצה המוגבלת שלה ביחס למותג iShares ובזמן הקצר, זהו דווקא נתון מפתיע.

המספרים הללו מסבירים מדוע כרגע אלו הן שתי קרנות הסל היחידות, שמיועדות ספציפית להשקעה בישראל. מאידך, אם היו יותר קרנות סביר להניח שהסכום המנוהל הכולל היה גבוה יותר. דמי הניהול השנתיים דומים: 0.62% ב-EIS ו-0.59% ב-ISRA.

הבדלים גדולים באופן בניית המדדים למעקב

המעניין בשתי הקרנות הוא לאו דווקא העובדה כי הן משקיעות בישראל, אלא השוני באופן בניית המדדים שאחריהם הן עוקבות, וכן ההבדל בין אלו לת"א 100.

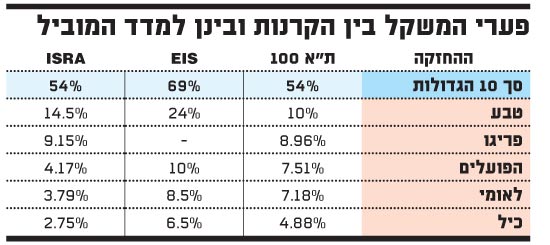

קרן הסל EIS עוקבת אחר מדד MSCI Israel Capped. ב-Capped הכוונה היא שהמשקל של מניה בודדת לא יכול גבוה מרף כלשהו, בדרך כלל 25%. הבעיה היא שרף כזה הוא גבוה מדי, במיוחד עבור שווקים קטנים, המתאפיינים במספר נמוך של חברות ענק. זה מוביל לכך שמניית טבע מהווה 24% מכלל הקרן. משום מה, פריגו אינה נכללת כלל ב-EIS, אך המניות הגדולות האחרות נכללות בה.

ב-ISRA המגבלה על מניה בודדת היא 15%, וטבע קרובה לרף העליון.

במדד ת"א 100, נזכיר, מופעל פקטור משקל, שנועד למתן את השפעתן של המניות הגדולות, טבע ופריגו בעיקר.

בעוד המדדים ת"א 100 ו-MSCI Israel כוללים רק מניות שנסחרות בישראל (חלקן נסחרות גם בארה"ב), למדד שאחריו עוקבת ISRA, מדד BlueStar Israel Global Index, יש הגדרה רחבה יותר למניות ישראליות - היא כוללת גם מניות של חברות שבסיסן בישראל, או שנוסדו בארץ או על ידי ישראלים ואינן נסחרות בישראל.

הדוגמאות הבולטות לכך הן צ'ק פוינט ואמדוקס, המהוות 7.04% ו-5.14% מהקרן בהתאמה. חברות נוספות כאלו, במשקלות קטנים יותר, הן סטרטסיס, סודהסטרים, מלאנוקס שכבר לא נסחרת בת"א; וכן פלייטק של טדי שגיא, פלוס 500, ואפילו החזקה קטנה בסינמה סיטי הנסחרת בפולין. תוצר לוואי של ההרכב השונה של ISRA, הוא חשיפה נמוכה יותר לשקל, ביחס ל-EIS.

ישנם כמובן גם הבדלים בחשיפה המגזרית - החשיפה לפיננסים נמוכה ב-ISRA לעומת זו ב-EIS - כ-18% מול 32% בהתאמה. מאידך, החשיפה לטכנולוגיה גבוהה יותר ב-ISRA בהשוואה ל-EIS - 30% לעומת כ-6.5%.

לסיכום, קרן הסל ISRA מאוזנת יותר בהרכבה לעומת EIS. אמנם קיימת בה הטיה לכיוון הטכנולוגיה, אך בהתחשב בכך שישראל היא מדינה יצואנית ולטכנולוגיה מרכיב נכבד בכך, ISRA כנראה מייצגת טוב יותר את הסיפור הישראלי, על אף ההגדרה הרחבה יותר של מיהי חברה ישראלית. מה שעוד ניתן ללמוד מכך, הוא שמוצרי מדדים אמנם נתפסים כטריוויאליים אך המציאות רחוקה מכך.

הכותב הוא שותף בחברת ISIS, המתמחה בפתרונות השקעה מובנים, וכן משמש כאנליסט בכיר של מוצרים פיננסיים עבור קבוצת פיוניר אינטרנשיונל, ועשוי להיות לו עניין בנושא הכתבה. אין לראות בכתבה המלצה לרכישת ני"ע או תחליף לייעוץ השקעות אישי

פערים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.