שנה לאחר שנודע כי קרוב ל-19% מהחיסכון הפנסיוני של הציבור נמחקו במפולת של 2008, פרסם משרד האוצר את רפורמת "הגמל האישי", המתירה לציבור לנהל את החיסכון הפנסיוני שלו בכוחות עצמו ולהסתייע לשם כך במנהל תיקי השקעות חיצוני.

בתי ההשקעות הבינו שיש כאן פוטנציאל עסקי, ומיהרו להכריז על המוצר החדש כ"הזדמנות להתאים את החיסכון הפנסיוני לצרכיו האישיים של החוסך". או כפי שמנכ"ל מיטב גמל, איציק אסטרייכר, העביר אז בראיון ל"גלובס" את המסר השיווקי: "בקופת גמל אישית יכול החוסך להגדיר באופן מפורט ומוקפד את רמות הסיכון שמתאימות לו, אותן אין הוא יכול להשיג בקופת גמל כללית".

גם העיתונות הכלכלית פרגנה למוצר החדש, והציגה אותו כדרך טובה לעקוף את הבעיות הקיימות אצל הגופים המוסדיים, בהן חוסר יכולת להכות את המדדים, גביית דמי ניהול מופרזים ומחיקת חובות לטייקונים. במילים אחרות: הגמל האישי שווק לציבור כאלטרנטיבה לניהול ההשקעות המוסדי שנתפס בזמנו כבעייתי, וכדרך טובה ללקיחת אחריות אישית.

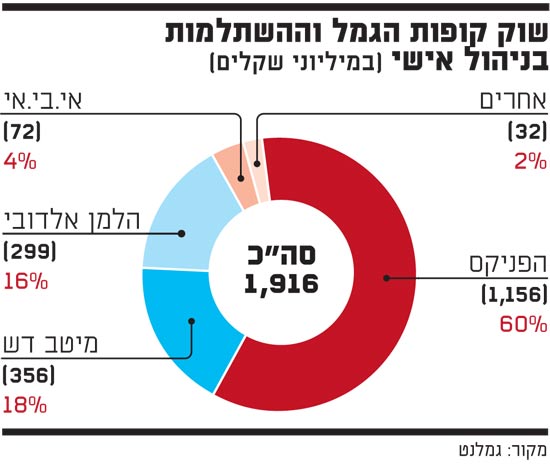

אלא שהצהרות לחוד ותוצאות לחוד. מאז תחילת 2010 ועד היום נצבר במסלולי הניהול האישיים סכום זניח של כ-1.9 מיליארד שקל, המהווה חצי אחוז בלבד מ-330 מיליארדי השקלים המופקדים בקופות הגמל וההשתלמות. נראה לפיכך, כי בשורת הניהול האישי היא לא יותר מנישה קטנה בשוק החיסכון הפנסיוני.

אז מדוע הגמל האישי אינו מתרומם? את התשובה ניתן למצוא בסעיפי המשנה של הרגולציה הממשלתית, אשר בידה האחת הכניסה את הגמל האישי לשוק, וביד השנייה היא מונעת ממנו להתפתח.

לא רק שהרגולציה מטילה על עובדים שכירים מגבלות קשות על הפקדה במסלול הניהול האישי (יכול להפקיד רק מי שכבר צבר לזכותו מיליון שקל, או שכבר מובטחת לו קצבה של 4,200 שקל בחודש), היא אף אינה מאפשרת לבנקים ולסוכני הביטוח לגבות עבור קופות שבניהול אישי את עמלת ההפצה אותה הם גובים על קופות רגילות. בכך, היא מותירה אותם חסרי עניין לשווק את המסלולים שבניהול אישי.

בלי גיוון, בלי פיזור, בלי אינטרס

גם לבתי ההשקעות הגדולים, שכבר מנהלים קופות גמל רגילות, אין אינטרס לכרות את ענף הקופות עליו הם יושבים בנחת. חלק מהם, כגון ילין-לפידות, אנליסט ואלטשולר- שחם, כלל אינם מציעים מסלול בניהול אישי, ועבור אלה המציעים מסלול שכזה, הוא משמש בעיקר כאלטרנטיבה של מוצא אחרון לשימור לקוחות, כדי שחלילה וחס לא יעברו אל המתחרים.

גם מנהלי תיקי ההשקעות אינם יוצאים מגדרם כדי לשווק את המוצר שעל פניו הם הנהנים העיקריים מההיתר לשווקו. הרגולטור כופה עליהם לתפעל את כספי הגמל האישי אצל אחת מהחברות המנהלות קופות גמל רגילות, וכך הם נאלצים להתחלק עמה בהכנסות מדמי ניהול.

ומה באשר לעמיתים בקופות הגמל? אין איש שיספר להם זאת, אך הרגולציה הפכה עבורם את הקופות שבניהול אישי למוצר נחות, ולו רק בשל העובדה שאינם יכולים לשעבד את כספי הגמל האישי כדי ליטול הלוואה, כפי שניתן לעשות בקופת גמל רגילה.

בקופה שבניהול אישי לא ניתן לרכוש אג"ח לא סחירות (עבורן מקבלים תוספת תשואה כפרמיית אי סחירות), לא ניתן ליצור חשיפה לקרנות השקעה פרטיות, וגם לא לתחום הצובר לאחרונה פופולריות של נדל"ן מניב בחו"ל. גם השקעה בשווקים מתעוררים לרוב אינה אפשרית, וחל איסור על כתיבת אופציות או רכישת מוצר מובנה.

למעשה, בניהול אישי קשה עד בלתי אפשרי להגיע לגיוון הרב ולפיזור הרחב של מאות נכסי השקעה וני"ע המצויים בכל קופה רגילה. מי שמנהל גמל אישי נשען בעיקר על ניסיון לייצר רווחים מפעילות מסחר קצרת טווח, והוא אינו יכול ליהנות מיתרונות לגודל המאפשרים למנהל של קופת גמל רגילה להשיג תנאי השקעה עדיפים.

זו כמובן אינה יכולה להיחשב כדרך מיטבית להשקעה, שמטבעה היא ארוכת טווח. לכן, במצב הנוכחי אין להתפלא על כך שרפורמת הגמל האישי אינה צוברת תאוצה - עדיף לציבור הרחב שאם אלו הם התנאים, אז שיישאר בקופות הרגילות.

שוק קופות הגמל וההשתלמות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.