עד לפני כחמש שנים נהגו חברות הפארמה העולמיות להגיב למחסור במוצרים בצנרות המוצרים שלהן, ולהיעדר תנובה מספקת מהשקעתן במו"פ, בביצוע רכישות ענק ומיזוגים גדולים. הייתה לכך מידה מסוימת של הצלחה: המהלך הזה הוביל לצמצום מרכזי המו"פ - בשל סינרגיות בין הגופים הממוזגים, וייעול המו"פ הזה החזיר את יחס ההשקעה/תוצאה של כלל התעשייה למקום חיובי קצת יותר.

אולם בשנים האחרונות לא מתבצעים מיזוגים גדולים. גם משום שכבר לא נותרו הרבה חברות גדולות במחירים אטרקטיביים, שאותן כדאי לרכוש ולמזג, וגם משום שהחברות הבינו כי משתלם לא פחות לבצע שרשרת של רכישות קטנות.

הצמצום במרכזי המו"פ הוא אחד הגורמים שהובילו את החברות להסתכל החוצה מלכתחילה, ולשלב מוצרים רבים יותר, שמקורם באוניברסיטאות ובחברות קטנות. לבריסטול ביירס סקוויב, שרכשה כמעט אך ורק חברות קטנות, הייתה הצלחה מעניינת, ואחרים ביקשו לחקות אותה. בינתיים, חברות ביוטק בגודל בינוני, כמו גילאד או ביוג'ן, הפכו לשחקניות משמעותיות בשוק, הודות לסדרה של אישורים חשובים או מוצרים מבטיחים בצנרת.

התוצאה הייתה נסיקה במדד הביוטק בשנתיים האחרונות. יותר אישורים לחברות הפארמה, יותר אישורים לחברות הביוטק הגדולות, יותר רכישות של חברות קטנות על-ידי הגדולות במחירים גבוהים יותר - כל אלה חברו לסביבת ריבית טובה לעידוד ההשקעות הציבוריות בחברות הביוטק.

אז מדוע מעוניינת פייזר לרכוש כעת את אסטרהזנקה ב-100 מיליארד דולר, במקום להמשיך לקנות חברות ביוטק קטנות? האם זה אומר שיש שוב שינוי מגמה בשוק, וכי המיזוגים הגדולים יחזרו?

פייזר ביצעה ב-2009 את אחת הרכישות הגדולות בתעשייה, של חברת Wyeth, תמורת 69 מיליארד דולר, בעיקר עבור צנרת המוצרים שלה בתחום הביוטק והחיסונים. ואולם, בסך הכול, המיזוג הזה לא נחשב להצלחה גדולה.

"הופך את הקרביים" של פעילות המו"פ

אמנם פייזר קיבלה בשנים האחרונות כמה אישורים מעניינים מאוד למוצרים חדשים, ומנייתה נסקה, אולם עדיין לא בטוח שזו תמורה טובה להשקעת הענק, לבלגן שנוצר בחברה ולקיצוצים המאסיביים, שלא נחשבים כגורם המעודד במיוחד את היצירתיות של צוות המו"פ. בעקבות המיזוג הפחיתה פייזר כ-40% מכוח האדם המשותף, חלק גדול ממנו במו"פ.

גורמים המשקיפים על התעשייה טוענים, כי מהלך כזה אולי מאפשר לפייזר להמשיך לחיות, אולם הוא "הופך את הקרביים" של פעילות המו"פ של שתי החברות, ובכך פוגע ביצירתיות, במוטיבציה, בהמשכיות ובסך כל הפרודוקטיביות של המו"פ העולמי בתחום הפארמה, ולכן בבריאות של כולנו.

למרות העלייה החדה במניה בחמש השנים האחרונות, אפילו פייזר עצמה הודתה בעבר, במרומז, שייתכן שביצעה יותר מדי רכישות גדולות. המוצרים שלה, שאושרו ויצרו רעש רב בשוק, לא הניבו עדיין, בשנות המכירות הראשונות, את ההכנסות שלהן ציפו האנליסטים.

ומנגד, אסטרהזנקה אינה בהכרח המועמדת המיטבית מבחינת תרומה לצנרת המו"פ, וגם לא למקבץ המוצרים המוכנים-לאישור של פייזר. בשנים האחרונות היא נחשבה לאחת החברות בעלות צוותי המו"פ היותר חלשים בתעשייה. לאחרונה היא חווה התאוששות מסוימת, אבל השינוי האמיתי במחיר מנייתה הגיע רק לאחר שהחלו השמועות על הצעת הרכישה.

בטווח המיידי, הרכישה אמורה לעבות את השורה התחתונה של פייזר, אולם בעלי המניות תוהים אם הדברים יישארו כך גם בשנים הבאות, אחרי תפוגת כמה מהפטנטים המרכזיים של אסטרהזנקה. פייזר מעוניינת כנראה בצנרת המוצרים האונקולוגית של אסטרהזנקה, שיכולה להשלים את הפעילות המתפתחת שלה עצמה בתחום. כמו כן, היא תיהנה מפריסה רחבה יותר של צוות המכירות והשיווק. אולם יותר מכך - היא מעוניינת כנראה במקלט מס.

בריטניה מעניקה תמריצים משמעותיים לחברות פארמה, ופייזר תוכל להעביר חלק נכבד מן הרווחים הצבורים מחוץ לארה"ב, לחברה הבת בבריטניה. חברות נוספות מבצעות השנה רכישות בחו"ל (אם כי לא בסדרי גודל כאלה) כדי להימנע מתשלום מס בארה"ב, ולמשל הרכישה של Elan בידי פריגו ב-8.6 מיליארד דולר לפני כשנה.

חששות בבריטניה, חששות בארה"ב

הפן הזה של הרכישה מטריד גם את הבריטים וגם את האמריקאים. הבריטים חוששים, כי מסיבות לא לגמרי ענייניות, ייפול אחד העסקים המובילים שלהם לידיים זרות, יפוטרו המוני עובדים במשרות עתירות ידע והמו"פ במדינה ייפגע. האמריקאים חוששים כי ריבוי עסקאות לצורך מס יוביל לירידה חדה בהכנסות שלהם מחברות הפארמה - ואז לא יוכלו לממן, בין היתר, את ההוצאה האדירה שלהם על בריאות.

אגב, ענייני מיסוי מובילים גם לרכישות של חברות קטנות יותר, ועשויים לתמוך בין היתר ברכישה של חברות קטנות ישראליות בתחום הביומד בשנים הקרובות.

המיסוי אינו הסיבה היחידה לעלייה ברמת העניין ברכישות גדולות בחודש האחרון. הוא אינו הסיבה, למשל, להצעה של וילאנט, הרוכשת הבלתי נלאית, לקנות את יצרנית הבוטוקס אלרג'ן ב-46 מיליארד דולר. בינתיים אלרג'ן פנתה למועמדות אחרות.

העסקאות הגדולות חוזרות משום שחברות הביוטק הצעירות מתומחרות כנראה במחירים שקשה לחברות הפארמה לבלוע. אחרי כמה שנים של השקעה בפעילות שתניב ערך לשורה התחתונה רק בעתיד הרחוק ובסיכון גדול, מתחילות החברות הגדולות לחפש פעילויות שיעבו את פעילותן באופן מיידי.

עם זאת, חברות אחרות מבצעות את השינויים הללו בצורה יצירתית יותר. למשל גלקסו, נוברטיס ואלי לילי הודיעו לאחרונה על עסקה שבה יבצעו החלפה בין פעילויות קיימות: גלקסו תיתן פעילות בתחום הסרטן לנוברטיס, אשר בתורה תמכור לגלקסו פעילות בתחום החיסונים, ופעילות בתחום הווטרינריה לאלי לילי. המהלכים הללו מעידים דווקא על נטייה לצמצום של פעילויות החברות הגדולות, לתחומים מעטים יותר.

גם פייזר הייתה יצירתית כשמכרה או הנפיקה חלק מפעילויותיה, למשל בתחום הרפואה הווטרינרית, אולם כעת היא מרחיבה את עסקיה שוב, באופן שנראה לא אסטרטגי ולא ממוקד. עוד לא ברור אם המהלך מסמל חוסר יכולת להיפרד מדפוסי עבר, או שפייזר היא החלוצה של גל מיזוגי ענק חדש. לרוב, מיזוג כזה אצל אחד מענקי התעשייה גורר כאלה גם אצל אחרים, שרוצים להשיג את אותם יתרונות לגודל.

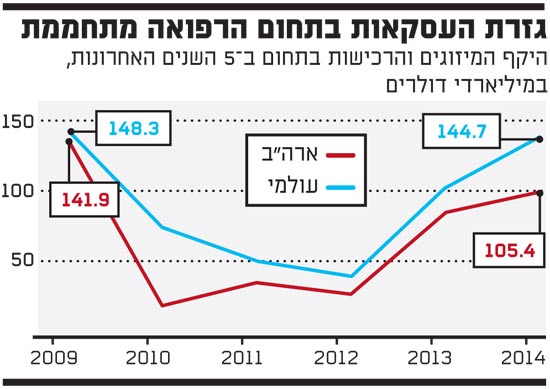

גזרת העסקאות בתחום הרפואה מתחממת

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.