על רקע רמת הריבית הנמוכה בשוק, העומדת כיום על 0.75%, והצפי כי תישאר ברמות נמוכות בשנה הקרובה, בבית ההשקעות אנליסט סבורים כי "שוק המניות עשוי להמשיך להניב תשואה עודפת על פני אפיקי ההשקעה האחרים".

מנהלת ההשקעות נעמי לוי אומרת כי "השוק שומר על יציבות ונתמך ברמות השיא אליהן הגיע בשבועות האחרונים, אך התנודתיות עשויה ללוות אותו בהמשך".

לדברי לוי, "בחודש האחרון עיני המשקיעים פנו מזרחה, לחצי האי קרים, וניתן היה לראות שהשוק מגיב במידה מסוימת לידיעות המגיעות משם". למרות זאת, היא סבורה כי "לאורך זמן, לדברים מעין אלה אין משמעות מבחינת השווי ארוך הטווח של חברות. הסלמה עלולה להשפיע רק בטווח הקצר".

לוי מתייחסת לרמות הגבוהות בהן נסחרים חלק מהמדדים בבורסה בתקופה האחרונה, ואומרת כי על אף ש"מדדי המניות המקומיים נסחרים סביב רמות שיא, אין הדבר מעיד על רמת מחירים בועתית. זאת, שכן מדד המעו"ף גבוה במעט מרמתו מלפני מספר שנים, והחברות יצרו ערך בשנים אלו".

את העליות בשוק המקומי מייחסת לוי לסביבה התומכת, ומציינת בין היתר "נתוני מאקרו סבירים, ציפיות אינפלציה וסביבת ריבית נמוכות, אשרור דירוג האשראי של ישראל, לצד תמחור סביר של החברות ביחס לאג"ח קונצרניות, ואף ביחס לשוקי המניות בעולם".

לאור הערכותיה אלו, מקצה לוי בסך הכול 30% מתיק ההשקעות שלה לאפיק המנייתי - 18% בשוק המקומי, והיתרה (12%) למניות בארה"ב ובאירופה.

בשוק המקומי מזהה לוי פוטנציאל בכמה מגזרי פעילות, ביניהם היא מזכירה את ענף הבנקאות, הנדל"ן המניב בישראל וסקטור הגז.

לגבי הבנקים היא אומרת כי "מחד, הריבית הנמוכה משפיעה לרעה על התוצאות. מנגד, הבנקים רשמו רווחים מניירות ערך והפרשות אשראי נמוכות. למעט מזרחי טפחות, הבנקים מייצרים תשואה להון חד-ספרתית ונסחרים במכפיל הון נמוך מ-1".

לגבי תחום הנדל"ן המניב המקומי, מציינת לוי כי "הענף חווה שנה טובה, כשבסך הכול אין שינוי בשיעורי התפוסה של החברות, וכל אחת מהן מתקדמת בייזום נכסים, הגם שבהיקפים קטנים יחסית לגודלן".

עוד היא מוסיפה כי "תוצאות 2013 לא משקפות במלואן ירידה בהוצאות המימון של החברות בענף, בזכות מחזורי חוב שביצעו במהלך השנה".

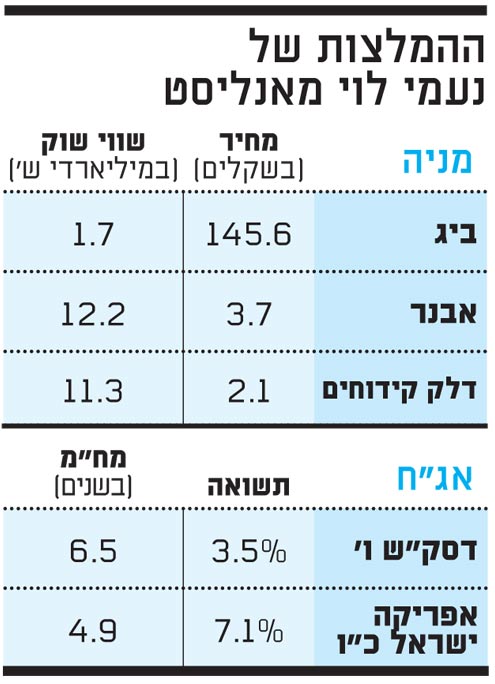

בין מניות הנדל"ן המניב, באנליסט אוהבים את מניית ביג, מתוך הערכה ל"ניהול ויצירת הערך עד כה, ופוטנציאל ליצירת ערך קדימה בארה"ב ובספרד".

בסקטור הגז מתרכזת לוי בשותפויות של קבוצת דלק - אבנר ודלק קידוחים, ואומרת כי "לשותפויות אלה חשיפה למאגרים המשמעותיים באזורנו (תמר, לווייתן, בלוק 12 בקפריסין, א' ל'), ויתרונות תפעוליים ופיננסיים בזכות ראשוניות וידע גיאולוגי".

"המינוף נמוך יותר, אך גם המרווחים"

לרכיב האג"ח הקונצרניות המקומי מקצה לוי נתח שווה בתיק לזה שהקצתה לרכיב המנייתי (30%). לדבריה, "אפשר לומר שלקחי משבר 2008 שיפרו את איכות המוצר של אג"ח קונצרניות, מאחר שהיום החברות נדרשות לעמוד בהתניות ובאמות מידה פיננסיות ואף לשעבד נכסים".

עוד לדבריה, "רמות המינוף היום נמוכות יותר, והחברות מנצלות את הריבית הנמוכה לצורך מחזורי חוב ו/או הצטיידות בנזילות, מימוש נכסים והתמקדות בעסקי ליבה, תוך התאמת מח"מ החוב לתזרימי המזומנים שלהן".

יחד עם זאת, לוי מציינת כי "המרווחים נמוכים בראייה היסטורית. קשה למצוא אג"ח בעלות תשואה של 5% ומעלה ועם סחירות סבירה".

בין הסדרות שבאנליסט מזהים פוטנציאל מזכירה לוי את סדרה ו' של חברת דסק"ש. לדבריה, "בבעלות דסק"ש נכסים איכותיים בשווי של כ-6.2 מיליארד שקל, וחוב נטו של כ-3.4 מיליארד שקל. כלומר יחס המינוף, של כ-55%, אינו נמוך, אולם הוא טוב בהרבה ביחס לשנים האחרונות. קופת המזומנים הנוכחית של החברה גדולה ועומדת על כ-2.2 מיליארד שקל, הודות לעסקת המיזוג עם כור".

עוד היא מציינת כי "החברה האם של דסק"ש, אי.די.בי פתוח, עדיין במצוקה תזרימית, ונראה שהייתה שמחה לקבל דיבידנד מדסק"ש. ואולם, יתרת העודפים היא כעת שלילית, ודיבידנדים יחולקו רק בעוד כחצי שנה, ואנו מצפים שיהיו מידתיים וזהירים".

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

עושה שוק נעמי לוי

ההמלצות של נעמי לוי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.