טריאסטה (Trieste). עיר נמל יפהפייה בצפון מזרח איטליה. על צלע הררית שוכן מרכז המו"פ של טליט תקשורת (Telit Communication) והשקט ששורר בין כתליו כמעט מוחלט, למרות שמדובר בשעות הראשונות של יום עבודה סטנדרטי וכל עובדיו כבר החתימו כרטיס בכניסה. גרגר אבק יכול ליפול מאחת המקלדות, וישמעו אותו. עלה יבש ייפול מהעץ שבחצר הפסטורלית של המרכז - שעליה ניתן לצפות כמעט מכל חלון במשרדיו - וישימו לב אליו. שקט. לא תיתקלו כאן בעובד שרץ בין המסדרונות או צועק על עמיתו לחדר. שקט ושלווה - אווירה "קשה לעיכול" עבור הישראלי הממוצע.

ואז עוזי כץ, מנכ"ל, מייסד ובעל המניות הגדול בטליט, נכנס למשרדו במרכז המו"פ, וכותבת שורות אלו בקושי מספיקה להדביק את קצב ההליכה שלו. כץ מדבר, הולך וחושב מהר, ואותה שלווה פסטורלית שבמרכז המו"פ קצת מתערערת, אך רק לכמה דקות.

תכונות אלו של כץ (53) כנראה הפכו את טליט למה שהיא - אחת החברות הישראליות המצליחות מבין אלו הנסחרות בשוק ההון הבריטי, ועדיין, אחת האלמוניות שבהן (יחסית), ואחת האלמוניות מבין כל החברות הישראליות הציבוריות, החל מאלו שנסחרות בשוק המקומי, דרך אלו שנסחרות בשוק האמריקאי וכלה בעמיתותיה שנסחרות בשוק הבריטי.

אולי זה בגלל המוצר שלה - שאינו "סקסי" כמו זה של Wix או של SodaStream, או אפילו זה של Plus500, שבדומה לה נסחרת בבורסת המשנה הבריטית (AIM) - ואולי זה בגלל ששוק ההון הבריטי לא ממש נמצא על הרדאר של המשקיע הישראלי, המוסדי והקטן כאחד.

מה שזה לא יהיה, את שוק ההון הבריטי טליט כבר הצליחה לשכנע בצדקת דרכה, ולראיה שוויה. טליט (סימול מניה - TCM LN) נסחרת כעת לפי מחיר מניה של 2.1 ליש"ט, שממנו נגזר שווי חברה של 400 מיליון דולר (1.4 מיליארד שקל, ושיא היסטורי), וזאת לאחר שמתחילת השנה הוסיפה לערכה 19%, ואילו בשנה האחרונה גדל שוויה פי 2.6 (תשואה של 161%).

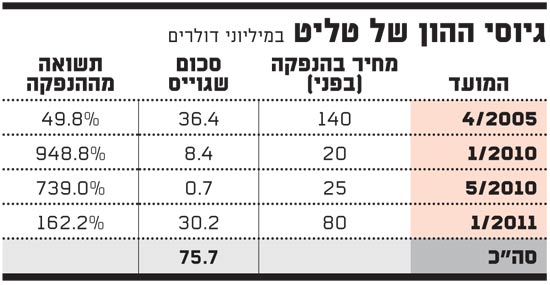

טליט הונפקה לראשונה במאי 2005 לפי מחיר מניה של 1.4 ליש"ט, ומאז הספיקה לבצע שלוש הנפקות (ציבוריות ופרטיות, ראו טבלה) שכל מי שהשקיע בהן - רווה נחת מהשקעתו זו. טליט, דרך אגב, כבר מעסיקה בערך 700 איש, מעל 460 מתוכם הם מהנדסים.

מפשיטת רגל להובלת שוק

כדי להבין מה טליט עושה ומדוע היא נהנית עכשיו מרמות שיא בשוויה, צריך ללכת מעט לאחור ולהזכיר איך נוצר הקשר בין כץ, ישראלי גאה, לחברה איטלקית קטנה שאותה רכש תמורת אירו בודד, והפך לאחת המובילות העולמיות בתחומה. כץ, בעברו מייסד ומנכ"ל אוטו דיפו, הקים בשנת 2000 את דאי טלקום (כיום חברה בת של טליט) במטרה לשווק טלפונים סלולריים בארץ. כששוק זה החל לדעוך, זיהה כץ את שוק ה-M2M כ"דבר הגדול הבא", וכדי לכבוש אותו, רכש בשנת 2002 חברה איטלקית קטנטנה, טליט שמה, שהייתה על סף פשיטת רגל, והחל למנף את פעילות ייצור המנועים הסלולריים שלה כדי להפוך לשחקן M2M.

M2M זו אולי הגדרה שקל לגלגל אותה על הלשון, אך היא לא פשוטה להבנה. פירושה הוא Machine To Machine, דהיינו טכנולוגיה שמאפשרת להעביר מידע בין שתי מערכות אלקטרוניות, דרך תקשורת ניידת (בעיקר סלולרית), וללא התערבות אנושית. הדוגמה הכי פשוטה היא החיבור בין מכשיר הכספומט לשרת המרכזי של הבנק שבו מתנהל חשבון העו"ש, או חיבור של מונה חשמל בבית של צרכן פרטי לשרת של חברת החשמל, שמאפשר לזו האחרונה לקרוא את נתוני המונה, ואפילו לשלוט על רמת צריכת החשמל באותו בית פרטי כדי לשלוט ברמת צריכת האנרגיה הכוללת באותה מדינה, וכך להימנע מבניית תחנות כוח נוספות.

אך M2M לא מתחיל ונגמר במוני חשמל. בעידן האינטרנט - וליתר דיוק Internet Of Things כפי שנהוג לומר כעת - כל מכשיר, כל מערכת וכל שירות יהיו מחוברים לרשת, וטכנולוגיית M2M כמו זו של טליט צפויה להיות חלק בלתי נפרד ממהפכה זו. זו הסיבה לכך שכץ טוען כי שוק ה-M2M - שבו טליט הפכה להיות השחקנית מספר 1 - "רק נמצא בחיתוליו". למעשה, שוק ה-M2M הוא מעין טריאופול, וחלקה של טליט בו הוא 30.2%, השחקנית השנייה בגודלה היא Cinterion הגרמנית (29%), והשלישית היא Wavecom הצרפתית (21.1%). כך, שולטות השלוש על 80.3% מהשוק.

"רק השנה יימכרו בערך 60 מיליון יחידות M2M (דהיינו מודול סלולרי, ראו תמונה לדוגמה), ובמקרה של טליט מדובר בתחזית למכירה של 17 מיליון, של 20.9 מיליון בשנה הבאה ושל 26 מיליון בשנת 2016", אומר כץ. "זה ממש לא שוק רווי, כי בעתיד לא תהיה מכונה - אפילו המזגן או מכונת הכביסה - שלא תהיה מחוברת לרשת".

לדבריו, המכשול העיקרי בצמיחת שוק ה-M2M נובע מכך שכרגע הוא מוכוון לשוק התעשייתי, וזה אומר חברות תשתית, כמו גז וחשמל, שעובדות לאט ותהליך המכירה להן אורך בדרך כלל שלוש שנים. "אך ברגע שלקוח כזה בוחר בנו, הוא לא עוזב למתחרה, כי מדובר במעבר מורכב ולא כלכלי בהכרח". לפי התוכנית האסטרטגית של כץ, בין 2014 ל-2018 תמכור טליט 100 מיליון יחידות, וזה יהווה תשתית להמשך צמיחה של החברה, אך לא רק דרך מכירת היחידות עצמן.

לא על החומרה לבדה

אחד ממנועי הצמיחה של טליט, שהחל באחרונה להוכיח את עצמו, ומבוסס על הדומיננטיות שלה בשוק ה-M2M, נקרא m2mAir, וזה למעשה פלטפורמת השירות (Platform as a Service) שמספקת שירותי ערך מוסף לכל מי שהתקין מודול של טליט. בהגדרה "שירותי ערך מוסף" הכוונה היא, בין היתר, לשירותי ענן (דרך חברה קטנה שטליט רכשה בעבר), ולשירותי דיאגנוסטיקה (כמו מתן היכולת לפתור מרחוק תקלה במודול). עד כה צברה טליט בערך 200 אלף מנויים לשירות זה, ולדברי כץ, "זהו רק קצה הקרחון".

פעילות m2mAir יצרה אשתקד לחברה הכנסות של 9.8 מיליון דולר לעומת 1.6 מיליון דולר בשנה הקודמת, ותחזית בנק ההשקעות Canaccord (היחיד שמכסה כרגע את החברה) היא להכנסות של 25 מיליון דולר בשנה זו.

הייחודיות של פעילות זו טמונה במודל ההכנסות שלה. בעוד שההכנסות ממכירת כל מודול הן חד-פעמיות, ואחרי מכירתו אין ממנו הכנסות נוספות, ההכנסות משירותי m2mAir הן חוזרות - ממש כמו רכישת מנוי ל"הוט" או ל"יס". "אין מודל עסקי שתומך בהחלפת Simcard, ולכן לקוח לא יכול פשוט לעבור למתחרה", אומר כץ. "טליט היא החברה היחידה בתחומה שמאפשרת ללקוחות שלה לשלוט מרחוק על כל מודול שלה, אבל היא יכולה לעשות את זה רק על מודול שלה, ולא על אלו של המתחרות שלה".

לפי תחזית חמש-שנתית של טליט, כל מודול יוכל לייצר לה (על בסיס ממוצע תעשייתי) הכנסה כוללת של 288 דולר (שזה כמעט 5 דולרים פר חודש), ומחירו (דהיינו החומרה לבדה) יעמוד על 23 דולר, שירותי התקשורת שייצור יניבו הכנסה של 140 דולר ושירותי הערך המוסף יניבו 90 דולר - תחזית שממחישה כיצד בונה לעצמה טליט תשתית צמיחה מבוססת פר כל מודול שנמכר.

פעילות m2mAir, וזו נקודה די מהותית, עדיין אינה רווחית, אך מכיוון שמדובר בפלטפורמת שירות, שיעור הרווחיות ממנה יכול להיות גבוה מזה של פעילות החומרה. לטענת כץ, ניתן להגיע לשיעור EBITDA של 30% לעומת 18% (או 20% בתרחיש הכי אופטימלי) מפעילות החומרה. לפי הידוע, מנוע צמיחה זה יוכל להפוך את טליט בשנת 2018 לחברה שהכנסותיה יעמדו על חצי מיליארד דולר, שליש מהן הכנסות משירות והיתר מחומרה. על בסיס זה, שיעור ה-EBITDA יוכל לעמוד על 20%. "מספיק שעשירית מסך 100 מיליון היחידות שנמכור עד 2018 יתחברו לשירות m2mAir, ויהיו לנו 10 מיליון מנויים". לדבריו, יש סיכוי סביר שפעילות m2mAir תגיע השנה קרוב לאיזון, ותתחיל להרוויח בשנה הבאה.

רוכשת הרבה, ובזול

טליט מקפידה לצמוח במקביל, אורגנית ועל-ידי רכישות. בשלוש השנים האחרונות רכשה שבע חברות שונות תמורת סך של 50 מיליון דולר בערך. "אנו משתדלים לקנות בזול", אומר כץ.

הרכישה האחרונה של טליט, שמשיקה לכל חזון החברה שתיארנו לעיל, היא של פעילות ATOP של חברת הסמיקונדוקטור NXP. תמורת 9 מיליון דולר קיבלה טליט פתרון שמאפשר לחבר כל רכב לרשת האינטרנט, וכך לשלוט על התחזוקה שלו מרחוק, לספק שירות פוסט-תאונה (נקרא ecall) וכדומה.

הפוטנציאל של פתרון כזה, שהפך למסחרי השנה אך רק על בסיס התקן G3, הוא די גדול, כי על בסיס חזון Internet Of Things וגודל תעשיית הרכב העולמית - אין רכב (ולא בהכרח רק רכבי יוקרה) שלא יהיה מחובר לרשת האינטרנט בטווח הבינוני-רחוק.

ועכשיו, לקראת הסוף, נחזור למניה ולשווי החברה. די בטבעיות, ההצלחה של טליט מעוררת את השאלה מדוע החברה לא מנסה את מזלה בנאסד"ק ומשדרגת עצמה לשוק המניות הכי פופולרי שעל הגלובוס. ובכן, טליט ניסתה להפוך לציבורית בשוק ההון האמריקאי בתחילת 2012. החברה, שהייתה שווה אז רק 70 מיליון דולר, הודיעה על כוונתה לנסות להנפיק את מניותיה בארה"ב, אך די מהר נסוגה בה מכוונתה זו. בדיעבד, המשקיע האמריקאי הממוצע פספס בוננזה, כי מאז הכפילה טליט את שוויה פי חמישה בערך, אך אפילו כעת כץ לא ממהר לטיימס סקוור. "יש הצדקה להנפקה בנאסד"ק רק כשחברה שווה לפחות מיליארד דולר", הוא אומר ולא מתכוון רק לטליט.

"כל עוד חברה לא מגיעה לשווי כזה, ואין לה צורך בגיוס הון, הנפקה בנאסד"ק לא תשרת את מטרותיה. לטליט אין צורך במזומן. יש לה את המזומן הנדרש כדי לעשות את כל מה שהיא מתכננת לעשות. הפער בין השווי הפוטנציאלי של חברה לבין השווי שלה בפועל לא צריך להיסגר ברגע של הנפקה. הוא צריך להיסגר לפניה", הוא אומר, וכך מבהיר את הרצון שלו להימנע מנפילה למלכודת שלא מעט חברות נפלו לתוכה, דהיינו הנפקה לפי שווי כמה שיותר גבוה, שמאוחר יותר מתברר כמנותק מהמציאות.

*** הכותבת הייתה אורחת טליט באיטליה

גיוסי ההון של טליט

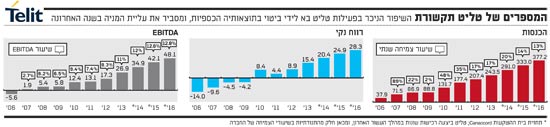

המספרים של טליט תקשורת

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.