בתום חצי שנה של הכנות, בית ההשקעות אלטשולר שחם השיק היום את פעילות חברת הקרנות הייחודית "סמארט בטא". החברה - שהוקמה בשיתוף קובי שמר, ממייסדי בית ההשקעות אנליסט, וליאור כגן, לשעבר מנכ"ל חברת תעודות הסל מבט - השיקה ארבע קרנות מחקות, שמושתתות על שיטת המדדים החכמים (Smart Beta) - מוצר שצובר לאחרונה פופולריות בקרב משקיעים ברחבי העולם, וכעת מגיע לישראל.

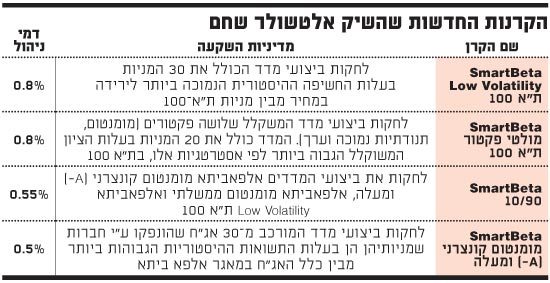

את המדדים שאחריהם עוקבות הקרנות בנתה חברת AlphaBeta של שמר. זו החברה היחידה שקיבלה היתר מהבורסה ומרשות ני"ע לשמש כעורך מדדים רשמי (כלומר שניתן להנפיק מוצרי מדדים המתבססים על מדדים שפותחו על ידיה). מדדים אלה יעודכנו אחת ל-3 חודשים.

"בניגוד למוצרים פסיביים שעוקבים אחר מדדי שווי שוק, מדדי סמארט בטא עוקבים אחר מדדים שנבנים על בסיס אסטרטגיה של מחקר אקדמי", מסביר כגן, מנכ"ל סמארט בטא, "המטרה היא לשכלל את המדדים הקיימים באמצעות פקטורים כמו מומנטום, תנודתיות נמוכה וביצוע רכישות חוזרות, המאפשרים להניב תשואה גבוהה יותר. זו גישה חדשה שלא באה להחליף מוצר בניהול אקטיבי או פסיבי, אלא לשלב ביניהם".

"מחפשים תשואה, אבל גם שקיפות"

כשברקע העובדה שמנהלי קרנות הנאמנות לא מצליחים להכות את המדדים לאורך זמן, כגן מסביר כי המניע לפיתוח מדדים ייחודיים אלה הוא גם הכשל המובנה במדדי שווי השוק. הטענה היא כי במדדים אלה ניתן משקל גבוה למניות בעלות שווי שוק גדול, מה שפוגם בביצועיהן בהשוואה למניות הבינוניות והקטנות יותר (ששווי השוק שלהן נמוך יחסית).

כך למשל, משקלן של טבע ופריגו במדד ת"א 100 שקול לזה של 70 המניות הקטנות הנכללות במדד, בעוד ש-6 מניות בת"א 25 מהוות כמעט מחצית ממשקל המדד.

"הפרמטרים שעליהם בנויים מדדי הסמארט בטא נשענים על מחקר אקדמי והוכחו כיעילים. לא סתם זה אחד המוצרים הכי לוהטים בחו"ל כרגע", אומר כגן, שמגבה את ההצהרה בנתוני הגיוסים של קרנות סמארט בטא מעבר לים. ואכן, בשנת 2013 עמד משקלן של קרנות אלה על 35% מתוך 65 מיליארד דולר בשוק ה-ETF האמריקני - זינוק של 90% לעומת 2012.

"שליש מתעשיית ה-ETF בארה"ב הן קרנות סמארט בטא. אם כמות כזאת של כסף זורמת לקרנות הללו, כולל מגופים מוסדיים, סימן שזה לא טרנד חולף. בנוסף, היועצים בארץ צמאים לגישות השקעה ולמוצרים חדשים. אנחנו בעולם של ריביות נמוכות מאוד וכולם מחפשים תשואה, אבל גם שקיפות. מהבחינה הזאת קרנות הסמארט בטא עונות על כל הדרישות".

כגן, מחלוצי ענף תעודות הסל, רומז כי הבחירה בקרנות מחקות נעשתה על רקע העבודה שבניגוד לתעודות, שבהן לצד דמי הניהול יש פרמטרים נוספים שמשפיעים על התשואה (כמו מדיניות דיבידנד), בקרנות נאמנות דמי הניהול ברורים וידועים. בכל אופן, הגאות בשוק ההון והעובדה כי היועצים פחות מוטים כלפי מוצרים מסורתיים אמורים להיטיב עם הקרנות החדשות.

"הסמארט בטא הוא אחד הכלים החדשניים בעולם בתחום ההשקעות, ובאמצעותו אנחנו מביאים לשוק ההון הישראלי, למשקיעים וליועצים בשורה של חדשנות, לצד גיוון והרחבה של מוצרי ההשקעה העומדים לרשותם", אומר רן שחם, מנכ"ל משותף של אלטשולר שחם. נזכיר כי לבית ההשקעות אין מוצרים פסיביים (תעודות סל וקרנות מחקות) מתוך תפיסה כי למוצרים הללו אין ערך מוסף.

על פניו, להשקעה באמצעות קרנות הסמארט בטא יש לא מעט יתרונות, ובראשן אפשרות לגוון את החלק הפסיבי בתיק ההשקעות. הבעיה היא שמדובר במודל תיאורטי שעדיין לא עמד במבחן התוצאה. כגן בהחלט מודע לכך. "אם הקרנות לא יכו את הבנצ'מרק - אין לנו זכות קיום", הוא אומר, "בניגוד לקרנות אחרות, אנחנו לא יכולים לשנות מדיניות וללכת לכיוון אחר. אנחנו מחויבים לכך בתשקיף".

ומה לגבי התשואה? מנתוני עורך המדד עולה כי בשנים האחרונות הניבו מדדי המניות תשואה עודפת של כ-10% למול מדדי הבנצ'מרק, כאשר רמת הסיכון (סטיית התקן) דומה. עם זאת, חשוב לזכור כי תשואות אלה הן כרגע ברמת התיאוריה בלבד.

אלטשולר שחם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.