ביום רביעי התבטאות מינורית, מצידו של אחד ממנהלי קרנות הגידור הידועים בעולם (David Tepper מקרן Appaloosa) הצליחה להפיל את המדד במספר נקודות נכבד למדי. זו היתה הערה תמימה על ההיגיון שבצמצום פוזיציות לונג במניות.

אין ספק, הפעילים בוול-סטריט, על קוצים של ממש.

תקופה ארוכה, הערה כזו לא היתה מקבלת התייחסות מיוחדת. וזאת כל עוד השחקנים הקובעים היו במצב שהם היו רגילים אליו, דהיינו במצב של פסיכולוגיה חיובית מוחלטת. צמצום הנזילות מצד הפד', רקע טכני מחמיר, והבנה שאנו יותר קרובים לשיא, מאשר לתחתית, כל אלו עושים, כנראה, את ההבדל בהתייחסות לדברים.

האמונים על מחזוריות שוק ההון יודעים דבר חשוב: אחרי שלב האיסוף, וההשתתפות, בא תמיד, אבל תמיד, שלב הפיזור. בשלב אחרון זה, המוסדיים, והמתוחכמים, אשר היו החלק הארי של קוני התנועה בשני השלבים הקודמים, משחררים את הסחורה לפחות מתוחכמים, או במילים אחרות לציבור הרחב, ולמנהלי הכספים הפחות גדולים. הרי, צריך לממש מתישהו את הרווח על הנייר, ולהפכו לרווח אמיתי.

הבעיה היא, שהפעם, רוב העלייה נבעה מהנזילות הגדולה מבית מדרשם של הבנקים המרכזיים, כאשר "הציבור" עדיין מאוד ספקן, ואיננו משתתף. אין כל כך למי לפזר את הסחורה, וכך אנו רואים את מתיחת הגומי עוד ועוד, בתקווה, שבסופו של דבר, הוא יתפתה. כל זאת, כאשר מתגברים סימנים לא מעטים של חולשה.

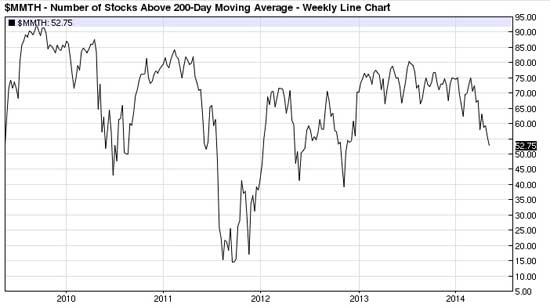

בסקירה זו, אני רוצה להצביע על כמה מן הסימנים האלו. תחילה, הבה נעיף מבט על גרף שבועי, המצביע על כמות המניות בבורסת ניו-יורק, הנמצאות מעל הממוצע הנע 200 יום שלהן. יש לציין שהממוצע הנע הזה קובע, עבור רבים, את הטווח הארוך של הנכסים הפיננסיים:

משה שלום מניות מעל 200 20-05

בתמונה שלפנינו שני אספקטים מעוררי עניין:

תחילה, כאיש מגמה, אינני יכול שלא לציין את העובדה שהשיאים, שאליהם מגיע הקו הזה, פעם אחר פעם, הולכים ונהיים נמוכים עם הזמן, וזאת מאז החזרה הגדולה מן התחתית של 2009. בשבועות הראשונים יכולנו להבחין בקו סביב אזור ה-90, ב-2011 זה כבר היה סביב ה-80, והנה, בתקופה האחרונה, הקו נע ונד בין רמות ה-75 ל-65. עובדה זו, כשלעצמה, מהווה סימן מדאיג לטווח הארוך מאוד.

שנית, וביותר מיידי של הדברים, אציין את התקופה הארוכה יחסית של הדשדוש בין 65 ו-75. שנה שלמה! ומה יצא מאותו דשדוש? נפילה חופשית לכיוון אזור ה-50. בגדול, זה אומר לנו שכמות מניות נכבדת, נופלת, כל שבוע, מתחת לממוצע המציין את המגמה החשובה ביותר, למרות שהמדדים אינם ממש מראים זאת.

עוד כלי זמין לניתוח רוחב החיוב בשוק, ניתן למצוא בקו ה-Advance-Decline Line עבור בורסת הנסד"ק:

משה שלום נסדק 20-05

בורסה אלקטרונית זו מכילה את המניות הספקולטיביות יותר, וביניהן אלו של טכנולוגית התקשורת, האינטרנט, והרשתות החברתיות, בנוסף לאלו של הביו-טכנולוגיה. כאן המהפך בולט, ומרשים הרבה יותר מן העקומה הקודמת.

מאז תחילת מרץ השנה, אנו רואים ממש קריסה של אותה אינדיקציה, דבר המצביע על כמות גדולה של מניות יורדות, לעומת העולות, וזאת בצורה די קיצונית.

למה זה חשוב? כי החלק הספקולטיבי הוא בין הראשונים ההופכים כיוון. הבסיס לכך היא העובדה שהמשקיעים מעבירים את הונם ממנו, לכיוון מניות סולידיות יותר, ככל שהם תופסים את המצב כסכנה מתגברת.

לבסוף, ברצוני להביא בפניכם כמה נקודות למחשבה מן הגרף השבועי של מדד המניות S&P500 עצמו:

משה שלום סנופי 20-05

אני חייב לומר שמספיק מבט מהיר, ולא כל כך אנליטי, על מנת לקבל פחד גבהים מן המצב של המדד הזה. הקצב המהמם של העלייה האחרונה, היה קלאסי וממושך מאין כמותם. נכון שהיה מדובר בכניסה של כ-200 מיליארד דולר חדשים, כל חודש, למערכת הפיננסית (85 של הפד, ועוד 115 של הבנקים האחרים בעולם...), אבל בכל זאת...

ובנוסף להתפעלות הראשונית הזו, כמה נקודות ספציפיות:

כמות הנקודות שהושגה, בחלק הראשון של כל מערך העליות, הסתכם ב-550 נקודות מדד. בחלק השני, 350. וברגל האחרונה, עד עתה, סה"כ 800 נקודות מדד (!!). זאת, כאשר מאז 1340, הרמה שבה החלה השלב המהמם יותר של העליות, ראינו, שוב, את המספר 550 (2 סגול והמלבנים הירוקים).

באותו חלק אחרון, המגמה מושלמת מבחינת השיאים ושפלים, וזאת במיוחד מאז 1560, אבל שימו לב שהתנועה היפה הזו נמצאת במסגרת יתד רחבה מאוד (תבנית שבדרך כלל נפרצת מטה - 1 סגול).

כמו כן, ניתן לראות בבירור, שכמעט מתחילת השנה, המחיר נמצא בסטייה שלילית עם אינדיקאטור המומנטום, כפי שהקו הסגול, ו-3 סגול, מראים.

האמון המוחלט בכוחו של ה-Federal Reserve להיות גיבוי אמין לשוק המניות, הן בתקופתו של בן ברננקי, והן בזו הנוכחית של ג"נט יילן, אותו אמון, הצליח להעלות את השוק הזה מ-666 ל-1900 (!). אז עכשיו נשאלת השאלה הקריטית הבאה: האם כל מה שציינתי עד כה מראה שלפנינו הכנה לירידות חדות, או לפחות לתיקון מטה משמעותי, למרות שאותו גיבוי ממשיך להיות מוצהר בפי כל קובע מדיניות?

הסבירות, וההיגיון, אומרים שכן, אבל כפי שכתבתי במקום אחר: מי שלא יפעל שיטתית, אלא רק על פי הניחוש והנבואה, יוכל להימצא סובל עוד כמה שיאים חדשים, לפני אותו מהפך. דרך אגב, לעזרת חלק מן הקוראים הקבועים, הצגתי כאן את רמות התמיכה, אשר היו השפלים של אותה מגמה.

לסיכום, רק שילוב שבירת הגבול התחתון של היתד העולה, עם רמת התמיכה סביב 1810, וזאת עם חדירה מתחת לממוצע הנע 40 שבועות (המהווה את אחיו התאום של הממוצע 200 יום, כאן בחום), רק שילוב כזה צריך לשמש אותנו כאישור סביר והגיוני לתחילתה של תקופה שלילית.

משה שלום הינו ראש מחלקת המחקר ב FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.