אחרי סאמיט גרמניה, XL Media, SafeCharge ובגיר (שהותירה, לפחות נכון לעכשיו, טעם רע בפה), הגיע התור של מרימדיה (Marimedia) הישראלית להפוך לציבורית בבורסת המשנה הבריטית (AIM).

מרימדיה, שמספקת פתרון לאופטימיזציה של מכירת שטחי פרסומות באתרי אינטרנט, הודיעה הבוקר כי השלימה את הנפקתה המתוכננת בשוק ההון הבריטי. החברה גייסה לקופתה 17.9 מיליון ליש"ט (30.2 מיליון דולר), ואילו כל ארבעת בעלי המניות בה מכרו מניות תמורת 11.9 מיליון ליש"ט (20.1 מיליון דולר), וזאת לפי מחיר מניה של 153 פני. כך, היקף ההנפקה הכולל עמד על 50.3 מיליון דולר - היקף די נאה על רקע הרעידות האחרונות בשוקי ההון - וזאת לפי שווי חברה של 94.7 מיליון ליש"ט (160 מיליון דולר) "אחרי הכסף". מניית מרימדיה תתחיל להיסחר תחת הסימול MARI LN ביום רביעי הבא, ה-28 במאי.

אגב, בנק ההשקעות הבריטי ששימש כחתם וכיועץ ממונה בהנפקה,N 1 Singer, הוא אותו בנק שהנפיק את בגיר, וכרגע נאבק כדי להקטין את הנזק התדמיתי שנוצר לו מקריסת מניית יצרנית החליפות. אולי הנפקת מרימדיה תסייע לו בכך.

"שמחים להצטרף ל-AIM"

חגי טל (44), מנכ"ל מרימדיה, מסר לאחר ההנפקה כי "אנחנו שמחים להצטרף ל-AIM, ואנחנו מאמינים שההנפקה תשפר את המותג שלנו בעיני לקוחותינו ושותפינו, בעיקר בשוקי הצמיחה שלנו".

לטל, שנכנס לתפקידו בינואר האחרון, ולמשקיע האינטרנט אהוד לוי, יש 50% מהון החברה, וזאת דרך קרן הפרייבט אקוויטי שהקימו - Israeli Internet Private Equity. לשני מייסדי החברה, מאיה שירן (33) ואריאל כבביה, יש 25% מההון (כל אחד), ולפי הידוע כל אחד מהארבעה שלשל בהנפקה זו 5 מיליון דולר לכיסו. שירן מכהנת כמשנה למנכ"ל, בדומה לכבביה. שיעור ההון הצף יעמוד על 31.4%.

מרימדיה, שחיה ובועטת כבר 7 שנים, פיתחה טכנולוגיה שנקראת Qadabra, המאפשרת לכל אתר שיכול למכור שטחי פרסומות לייצר כמה שיותר הכנסות ממכירתם. לפי הודעת החברה, היא גבתה אשתקד מלקוחותיה 33 דולר בממוצע בגין כל 100 דולר אותם שילמו מפרסמים לבעלי אתרי אינטרנט שהקצו להם שטחי פרסומות. כלומר, עמלה ממוצעת של 33%.

החברה פעילה ב-40 מדינות, ואשתקד 33% מהכנסותיה נבעו מפעילותה באסיה-פסיפיק; 29% מצפון אמריקה; 16% מהמזרח התיכון ואפריקה; 12% ממערב אירופה; 6% מאמריקה הלטינית ו-4% ממזרח ומרכז אירופה.

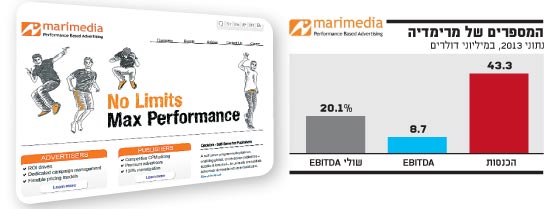

לטענתה, בין 2010 ל-2013 הכנסותיה גדלו בשיעור שנתי ממוצע של 87.7%, בעוד ה-EBITDA (רווח לפני הוצאות מימון, מס, פחת והפחתות) גדל בשיעור שנתי ממוצע של 97.5%. אשתקד עמדו הכנסות מרימדיה על 43.3 מיליון דולר (גידול שנתי של 71%), ואילו ה-EBITDA עמד על 8.7 מיליון דולר (גידול שנתי של 124%). זה אומר שולי EBITDA של 20%, ומכפיל EBITDA (לפי השווי בהנפקה) של 18.4. מטומי, דרך אגב, ניסתה להפוך לציבורית לפי מכפיל EBITDA של 40.

למרימדיה אין חוב במאזנה. החברה מעסיקה כמעט 100 עובדים, ורובם יושבים במשרדיה בהרצליה. לפי הודעתה, בכוונתה להשקיע את ההון שתגייס, בין היתר, בפתיחת משרדים בארה"ב ובבריטניה.

המספרים של מרימדיה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.