עלייה בהיקף הקנסות שמוטלים על הבנקים בישראל בגין עבירות בתחום הלבנת הון. מבדיקה שערכה עו"ד רוני בלקין, בכירה במשרד יעל גרוסמן, עולה כי בעבר הסתפקו הרגולטורים במכתבי התראה בגין הפרות או בקנסות של עשרות עד מאות אלפי שקלים. ואולם החל מ-2008 המגמה השתנתה, וחלה קפיצת מדרגה בקנסות העומדים בכל פעם על כמה מיליוני שקלים.

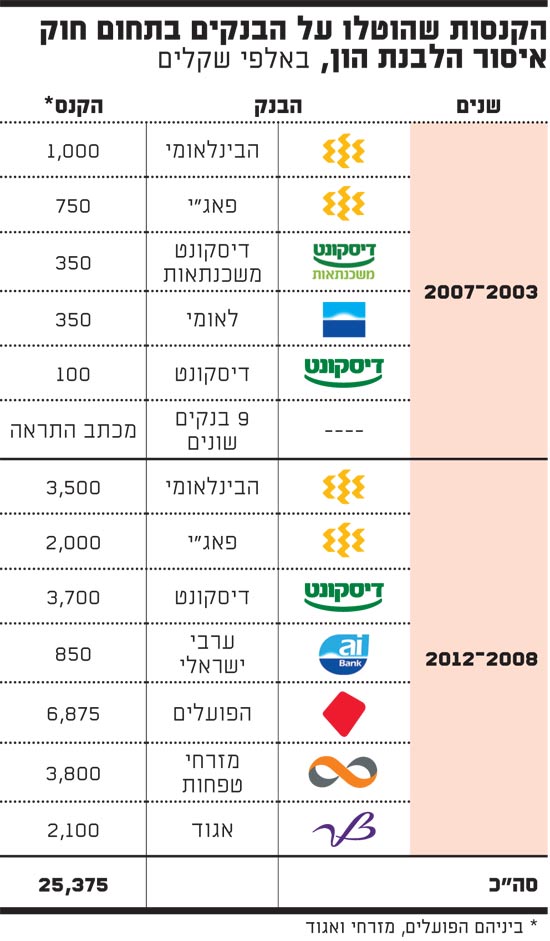

מאז שחוק איסור הלבנת הון נכנס לתוקף ב-2002, הוטלו על הגופים הפיננסיים קנסות ב-48.5 מיליון שקל, מתוכם ספגו הבנקים 25 מיליון שקל - קצת יותר ממחצית הקנסות. לדברי בלקין, הלבנות ההון הוא התחום שבו הקנסות שמקבלים הבנקים הם הגבוהים ביותר.

הנתונים מראים מגמה ברורה של עלייה בהיקף הקנסות, וזאת על אף שלדברי בלקין, לאו דווקא חלה עלייה בחומרת העבירות. כך לדוגמה, ב-2003 הוטל על בנק דיסקונט קנס של 100 אלף שקל, ועל בנק לאומי קנס של 350 אלף שקל בגין הפרת חוק הלבנת ההון.

לעומת זאת, ב-2008 ספג הבנק הבינלאומי קנס של 3.5 מיליון שקל, בנק מזרחי-טפחות קיבל ב-2012 קנס של 3.8 מיליון שקל, ובנק הפועלים קיבל קנס גבוה של 6.8 מיליון שקל ב-2010.

"גובה הקנסות נמצא במגמת עלייה מתמשכת. עובדה זו מלמדת על הרצינות והחומרה שמייחסות הוועדות להטלת הקנסות, אבל ייתכן שמסתתר מאחוריה גם רצון להעשיר את קופת המדינה", אומרת בלקין.

נציין כי לדברי משרד המשפטים, כספים אלה מופקדים בקרן חילוט לפי חוק איסור הלבנת הון המנוהלת באפוטרופוס הכללי. כספים אלה משמשים את גופי האכיפה לייעול המאבק בהלבנת הון.

"בארה"ב הסכומים שנגבים הם גבוהים יותר משמעותית", מוסיפה בלקין, ולכן להערכתה, גובה הקנסות בישראל גם כן רק יעלה וילך.

- על מה ניתנים הקנסות?

עו"ד בלקין: "זיהוי לקוי של לקוחות, זיהוי הלקוח לפי תעודה אחת בלבד, חשבונות נאמנות שזוהו רק על-ידי הנאמן ולא על-ידי מי שהחשבון שמור בעבורו, וכדומה".

- אולי העלייה בקנסות נובעת מכך שנמצאו הפרות חמורות יותר?

"לא רק שהעבירות אינן חמורות יותר, אלא שחומרתן אף ירדה, וזאת מכיוון שכיום הבנקים הפנימו את הכללים, ויש להם מערכות ונהלים מסודרים. העלייה בקנסות נובעת מכך שהסבלנות של הרשויות פחתה, במיוחד במקרים שבהם הם מוצאים את אותם ליקויים בפעם השנייה. נוסף על כך, הדרישות של הרגולטורים מהבנקים גדלו".

יחסים רגישים

בלקין מותחת ביקורת על גובה הקנסות; לטעמה, במקרים מסוימים ההפרה אינה מצדיקה את גובה הקנס. "קנסות כבדים ניתנים לעיתים על נושאים טכניים, כמו הקלדה שגויה של מספר תעודת זהות, וכשיורדים לרזולוציה קטנה ומטילים על כך קנסות כבדים - זה בעייתי מאוד בעיניי", היא אומרת בשיחה עם "גלובס".

נציין כי ככל הידוע, עד כה הבנקים לא התלוננו על גובה הקנסות. יש לכך כמה סיבות; ראשית, אמנם מדובר בקנסות במיליוני שקלים, אך בשביל הבנקים שמרוויחים מיליארדי שקלים בשנה, מדובר בסכום זניח, שקונה להם שקט שכן הוא מחליף את ההליך הפלילי.

"ייתכן שהגופים הפיננסיים 'משלימים' בשתיקה עם סכומי הקנסות הגבוהים המוטלים עליהם, כי עדיף לשלם קנס מאשר להתמודד עם משפט פלילי. אלא שבפועל, זה לאו דווקא קונה פטור מהגשת כתב אישום", גורסת בלקין.

סיבה נוספת לכך שהבנקים מקבלים בהכנעה את הקנסות היא בשל מערכת היחסים הרגישה שלהם עם הרגולטור, מסבירה בלקין. "בין היתר, מי שקובע את גובה הקנס לבנקים הוא המפקח של הבנקים, ולבנקים יש מערכת יחסים רגישה איתו, והם כפופים לו בתחומים נוספים, ולכן לא נראה אותם משמיעים קול התנגדות לקנסות", היא אומרת.

- אין מגבלה להיקף הקנס שניתן להעניק?

"ההגדרה רחבה מאוד ומאפשרת הטלת קנס של פי 10 מהיקף הקנס בחוק העונשין, אבל השאלה היא איך מגדירים הפרה - אם בסדרה של לקוחות לא נלקחו פרטים כפי שנדרש האם זו הפרה אחת, או שכל לקוח שלא נלקח ממנו הפרטים הוא עבירה בפני עצמה המצדיקה קנס".

הקנסות שהוטלו על הבנקים בתחום

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.