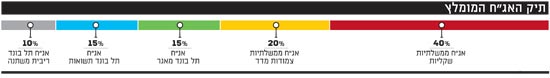

על רקע פרסומם של כמה נתוני מאקרו חלשים בשבוע החולף, המרכזיים שבהם מדד המחירים לצרכן לחודש אפריל, שעלה ב-0.1%, וצמיחה של 2.1% בתמ"ג לרבעון הראשון של השנה, במנורה מבטחים פיננסים סבורים כי במצב הדברים הנוכחי, "תיק אג"ח מאוזן עשוי להטיב עם המשקיעים". מנהל ההשקעות אלכס לוין מסביר כי כדי שיהיה מאוזן, על התיק לכלול "החזקת פוזיציה צמודת מדד במח"מ בינוני-ארוך, ובמקביל בניית מח"מ שקלי בינוני באופן סינתטי".

לדברי לוין, "ההשפעה של מדד אפריל הנמוך הביאה עמה ביצועים עודפים של האפיק השקלי ביחס לצמוד, בשיעור של כ-1% ביומיים שלאחר פרסום המדד - מה שגרם לציפיות האינפלציה לרדת לרמות שנעות סביב ה-2.15% במח"מ בינוני".

בהתייחס למתרחש בשוק המניות המקומי, אומר לוין כי "בחינת מדד ת"א 25 מגלה כי המדד התממש במקצת לאחרונה, ונסחר סביב מכפיל של כ-14.5. אם נשווה את ביצועי המדד למדדים גלובליים, נראה כי בהחלט יש לו לאן להתקדם מבחינת תמחור החברות".

עוד מוסיף לוין בעניין המדד כי "ניתן להעריך שהורדת ריבית נוספת עשויה להוריד את שיעורי ההיוון ולהשיא את שוויין של החברות".

במנורה מבטחים פיננסים מזהים פוטנציאל במניות הביטוח, ולוין אומר כי "ברמה הענפית, למרות הרגולציה ההולכת ומתהדקת סביב הענף, חברות הביטוח מתומחרות נוח לכניסה להשקעה וצפויות ליהנות מהמדד הנמוך, כתוצאה מההצמדות בצד ההתחייבויות במאזניהן". "נוסף על כך", להערכתו, "ביצועי השוק צפויים להניב רווחי נוסטרו גבוהים לחברות ובכך להשיג תשואה דו ספרתית על ההון".

ענף נוסף אותו מזכיר לוין הוא הנדל"ן המניב. "למרות הירידה בפדיונות הקניונים והפאואר-סנטרים, כמו גם הלחץ על המשרדים בת"א בשל עודף היצע", הוא אומר, "אנו מעריכים שתיתכן ירידה נוספת בשיעורי ההיוון של החברות, שעשויה לפצות על השחיקה ב-NOI (רווח תפעולי נקי, א' ל')".

הסיכוי בתל בונד תשואות הולם את הסיכון

בהתייחס לאג"ח החברות, מדגיש לוין את הסלקטיביות הנדרשת לפעילות בשוק זה בימים אלה. לדבריו, "חשוב לזכור כי אנו נמצאים בסביבת מרווחים מאתגרת, ועל כן מתגברת החשיבות לבחירה סלקטיבית המגובה במחקר". במנורה מעריכים כי "ישנם מספר מדדים קונצרניים העשויים להניב תשואת יתר על המדדים האחרים". לוין מפרט ואומר כי "אחד מהמדדים הללו הינו התל בונד תשואות, שמציע תשואה גבוהה יותר למשקיעים, אם כי בדירוגים נמוכים יותר".

לדברי לוין, "המנפיקים המרכיבים את המדד עברו מספר שינויים חיוביים לאחרונה. כך למשל, אפריקה השקעות שהצליחה לשפר את מבנה ההון שלה, לאחר ניצול של כ-300 מיליון שקל בהנפקת הזכויות האחרונה, ואינטרנט זהב ובזן, שהצליחו למחזר את חובן בשנה האחרונה. מכאן, אנו מעריכים שהסיכוי במדד הולם את הסיכון.

"המדד יכול ליהנות דווקא מהגיוסים הפאסיביים לתל בונד מאגר. מדד התשואות מהווה כרבע מהמאגר, ובסחירות נמוכה יותר, ולכן צפוי ליהנות מהגיוסים במוצרים המחקים", הוא מוסיף. "עם זאת, המשקל הגבוה יחסית של חלק מהאיגרות המרכיבות אותו, מחייב להערכתנו טקטיקה חכמה ובחירת אג"ח בבואנו לרכוש אותן".

אג"ח אי.די.בי - "בגלל הנכדות"

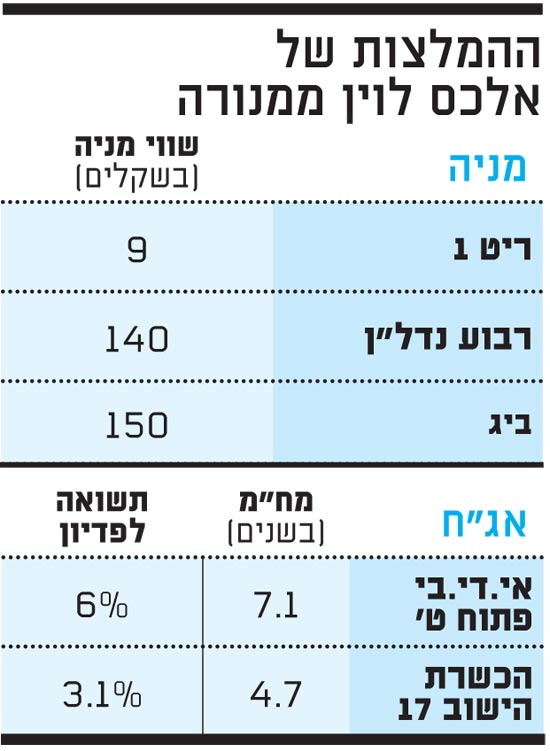

בין הסדרות המומלצות להשקעה, נמצאת סדרה ט' של אי.די.בי פתוח - הסדרה הארוכה של החברה. לוין מעריך כי "גם אם כלל ביטוח לא תימכר, יהיו לה מספיק אמצעים לעמוד בהתחייבויותיה בשנים הקרובות, נוסף על ההזרמות להן התחייבו הבעלים החדשים במסגרת ההסדר". עוד בעניין אי.די.בי, מציין לוין כי "אנו עדים להתפתחויות חיוביות בגזרת החברות הנכדות של הקבוצה". בין אלו הוא מזכיר את החובות החיוביים של אדמה (לשעבר מכתשים אגן) והנפקתה המתוכננת, וכן את מהלך פיצול הנדל"ן מרשת הקמעונאות שופרסל, העשויים לתרום לה באמצעות חלוקת דיבידנד.

אג"ח נוספת שמזכיר לוין היא סדרה 17 של חברת הכשרת הישוב: "לחברה גמישות פיננסית מספקת, והיא מתעתדת לגייס בימים אלו סדרה חדשה שצפויה לשפר משמעותית את התזרים בשנתיים הקרובות".

* הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

עושה שוק אלכס לוין

ההמלצות של אלכס לוין ממנורה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.