אם להאמין לפרסומיהם של בתי ההשקעות, אזי תיק השקעות פרטי אמור להיות מוצר "אישי", התפור לפי מידה, ובו אמורים להיות מוחזקים ני"ע שנבחרו בפינצטה, אחד לאחד. אם כך הדבר, כיצד ניתן להסביר את נטייתם של מנהלי התיקים לרכוש מוצר מדף דוגמת קרנות נאמנות - שדמי הניהול בהן גבוהים מאלה של תיקי השקעות פרטיים - ובכך להשית הוצאות נוספות על לקוחותיהם? ומדוע מעדיפים אותם מנהלים לרכוש דווקא את קרנות "הבית", המנוהלות באותו בית ההשקעות שבו הם מועסקים, למרות שלבית השקעות מתחרה יש קרנות טובות בהרבה?

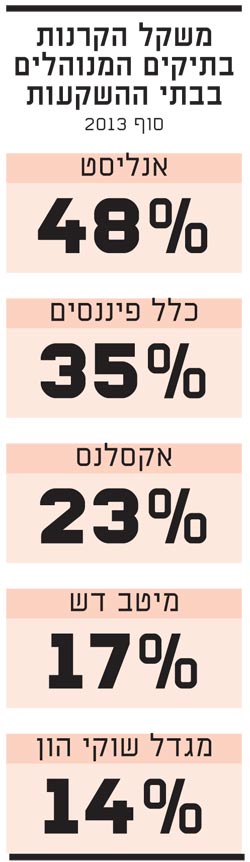

מהדוח השנתי של רשות ני"ע עולה כי בסוף 2013 היו קיימים בישראל תיקי השקעות בהיקף של כ-18 מיליארד שקל, שבהם היוו הקרנות יותר ממחצית משווי התיק כולו. שיאן השימוש בקרנות הוא בית ההשקעות אנליסט, שאצלו משקל הקרנות בתיקי ההשקעות הגיע בסוף 2013 לכ-48%. גם אצל כלל-פיננסים מרבים לרכוש קרנות לתיקים (כ-35%), וכך גם אצל אקסלנס (כ-23%), מיטב דש (כ-17%) ומגדל שוקי הון (כ-14%).

אמצעי לניפוח היקף נכסי הבית

רכישת הקרנות לתיקים הקטנים מאפשרת לבית ההשקעות למקסם את הכנסותיו. למשל: לקוח המנהל תיק במדיניות השקעה של "עד 30 אחוז במניות", ובדמי ניהול פורמליים נפוצים של כ-1% לשנה, ישלם בפועל דמי ניהול שנתיים של כ-1.6% במקרה שמנהל התיק יחליט למלא את מכסת המניות באמצעות רכישה של קרנות, שבהן דמי הניהול הפורמליים הם כ-3% בשנה. כמעט תמיד תתמלא המכסה באמצעות קרנות הבית, וכך עלול להיווצר מצב שבו תיק ההשקעות הפרטי משמש אמצעי לניפוח היקף הנכסים של הבית באופן שאינו תמיד פועל לטובת הלקוח.

מובן שמנהל התיקים היה יכול לרכוש בעצמו את אותן המניות שרכשה הקרן, ובכך היה משפר את ביצועי התיק, אלא שעבור רוב מנהלי התיקים המנהלים מספר רב של לקוחות קטנים, מדובר במטלה מייגעת, שאותה הם מיישמים בקרב לקוחותיהם הגדולים והחשובים בלבד.

בתיקים הקטנים, בעלי שווי של מאות אלפי שקלים, יתפסו קרנות הבית את רוב רובו של התיק, בעוד שבתיקים הגדולים של תאגידים וחברות ייעשה בקרנות הבית שימוש מועט אם בכלל, ולכן מתבקש לשאול: מדוע מה שטוב לגברת כהן מחדרה אינו מספיק טוב למשל עבור עיריית חדרה? נראה כי בעוד למשקיע הקטן אין יכולת מקצועית לבחינת הנעשה אצלו בתיק, הרי שתאגיד גדול לא יסכים לניפוח דמי הניהול שהוא משלם באמצעות שימוש בקרנות הבית.

נוסף על ניהול תיקי השקעות פרטיים, עוסקים חלק מבתי ההשקעות בניהול של כ-100 מיליארד שקלים שהועברו להם "באאוטסורסינג" ממשקיעים מוסדיים. אלא שבתיקי הגופים המוסדיים כלל לא קיימת השקעה בקרנות הבית, שכן השקעה שכזו הייתה מחייבת את חברת הניהול של הגוף המוסדי להחזיר מכיסה את דמי הניהול של הקרנות לעמיתים בקופות הגמל (למעט בקרנות המתמחות בהשקעה בחו"ל).

בתי ההשקעות מצדיקים את שילוב קרנות הבית בתיקי ההשקעות הפרטיים באמצעות הפטור שיש לקרנות ממס על רווחי הון, שמשמעותו היא דחיית חבות המס האישית של המשקיע למועד מכירת הקרן. אבל נראה שהשימוש המוגזם בקרנות אלה בקרב הלקוחות הקטנים נובע מכך שרכישת קרן נאמנות על-ידי מנהל תיקי השקעות אינה חייבת בתשלום עמלת הפצה (עד 0.35% בקרנות אג"ח ומניות), ומשום כך היא נחשבת עבור בתי ההשקעות לרווחית יותר מקרן הנרכשת ישירות על-ידי הציבור.

וכך, בתיק השקעות תאגידי לא תמצאו את קרנות הבית, כי מנהל הכספים המתוחכם של תאגיד עסקי לא יסכים להגדלה מלאכותית של דמי הניהול, בתיק השקעות מוסדי לא תמצאו אותן משום שהגוף המוסדי אינו מעוניין לשאת בדמי הניהול שלהן, אבל בקרב לקוחות פרטיים קטנים יימצאו קרנות שכאלה למכביר, כי רק בפלח שוק זה יכול בית ההשקעות להגדיל מלאכותית את היקף הנכסים המנוהל על-ידיו, וגם את סך הכנסותיו מדמי ניהול.

בשורה התחתונה: לא אחת דובר על כך שריבוי הרגולטורים בישראל אינו מצב בריא, והנה, רגולטור אחד (משרד האוצר) מחייב את הגופים המוסדיים בהחזר דמי הניהול בגין השקעה בקרן נאמנות מקומית (מה שמרחיק אותם מהשקעה בקרנות אלה) ורגולטור אחר (רשות ני"ע) אינו מחייב את מנהלי התיקים בהחזר שכזה, וכך הוא מאפשר לבתי ההשקעות להגדיל באופן מלאכותי את הכנסותיהם מדמי ניהול, למגינת ליבם של הלקוחות הקטנים.

משקל הקרנות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.