גבי רביד נחשבה במשך שנים לאחת מבכירי שוק ההון הישראלי. למעשה, עד סוף שנת 2006 נחשבה רביד לאישה החזקה בשוק ההון בכלל, ובמערכת ניהול ההשקעות של בנק לאומי בפרט. אבל כל זה לא עוזר כיום לרביד, שכפי שנודע ל"גלובס" זוכה כעת לכתף קרה מהגופים המוסדיים בכל הנוגע לקרן הגידור שהקימה, שנקראת אפיקה גרין (Apica Green).

את הקרן הקימה רביד יחד עם יד ימינה דני זילביגר, ושותפים נוספים, ובתשעת החודשים האחרונים נערכים מכיוונה מאמצי גיוס אצל הגופים המוסדיים, מנהלי חסכונות הציבור. אבל למרות התוצאות החזקות שהקרן מציגה במצגת שלה, המוסדיים לא עומדים בתור כדי להשקיע בה, בין היתר בשל מבנה דמי הניהול בקרן.

גורמים בשוק המוסדי ציינו בהקשר זה שבאופן כללי יש היום קושי לגייס השקעות בקרנות השקעה, ובכלל זה גם בקרנות גידור, שמתאפיינות בשקיפות מועטה ובתשלום דמי ניהול גבוהים. היקף הכספים שהקרן גייסה עד היום אינו ידוע, אך בשוק יש מי שמעריך כי מדובר בעשרות מיליוני דולרים בודדים. מאפיקה גרין סירבו להתייחס לידיעה.

קרן אפיקה גרין מתבססת, על פי המצגת שלה, על "שיטה ייחודית" למסחר באמצעות כריית מידע באינטרנט שיכולה ליצור אלפא - תשואה חיובית מעל לתשואת השוק - לאורך זמן. היא עושה זאת, כפי שמפרטת הקרן במצגת שהציגה למוסדיים, באמצעות "תוכנה עוצמתית שממצה ומאמתת המלצות השקעה ברחבי רשת האינטרנט".

במצגת של הקרן, שמשקיעה בני"ע בארה"ב, מצוין שעד כה היא עקפה את מדד השוק מדי שנה. בקרן מתהדרים במעקב אחר מאות אלפי אנליסטים, סוחרים ומקורות מידע מהם היא מסננת מתוכם את "כוכבי הרוק", שבוחרים במניות מנצחות יותר מאחרים.

על פי המצגת, הקרן גובה דמי ניהול קבועים של 2% מהכסף שמועבר לניהולה, כשבנוסף היא מבקשת דמי הצלחה בגובה 20% מהתשואה החיובית שתושג, וזאת מבלי שיש תשואת משוכה (כלומר, תשואת מינימום שרק מעליה נגבים דמי ההצלחה). דמי הניהול הללו אמנם נהוגים בענף קרנות הגידור, אולם בקרנות פרייבט אקוויטי, למשל, נהוג לקבוע תשואת משוכה של כ-8%, שרק משהקרן עוברת אותה היא יכולה לגבות דמי הצלחה.

הקרן גם מעוניינת למשוך דמי תשואת הצלחה על כל תשואה חיובית שתרשום, ללא כל תלות בתשואות שהציגו מדדי יחס. בקרן רואים בהקשר זה את הריבית חסרת הסיכון כסוג של תשואת יחס מינימלית.

מהמצגת של הקרן עולה עוד שרף ההשקעה המינימלי בה עומד על מיליון דולר, כאשר הכסף ניתן למשיכה מדי רבעון לאחר הודעה מוקדמת, מלבד בשנה הראשונה בה הוא נעול. מכאן עולה כי בהנחה של תשואה של 10% בשנה הקרן תקבל דמי ניהול של לפחות 40 אלף דולר על כל מיליון דולר.

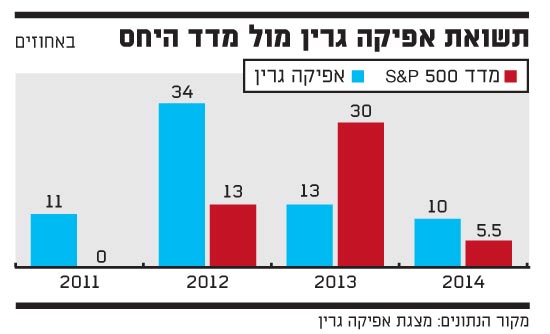

כמו כן, מנתונים שמסרה הקרן למשקיעים עולה כי רשמה ב-2013 תשואה של 12.5% לאחר שב-2012 רשמה תשואה של כ-34%. ככל הידוע, הקרן רשמה במחצית הראשונה של 2014 תשואה של כ-10%.

שותפים מתחום הטכנולוגיה

השותפים בקרן הם האחים עמית ועידו גרין, שמגיעים עם ניסיון בתחום הטכנולוגיה, והם שאחראים על הצד של כריית המידע עליה מתבססת שיטת המסחר של הקרן. האחים, שהם המייסדים של אפיקה גרין טכנולוגיות פיננסיות, חברו כאמור לרביד ולזילביגר.

אחד האנשים שעובדים יחד עם רביד בקרן, ועל פי המצגת משמש כחבר בוועדת ההשקעות בה הוא גילאי דולב, שבעבר ניהל השקעות בבנק ירושלים והוא בעל היכרות ארוכת שנים עם השוק.

רביד נמנתה כאמור על בכירי שוק ההון הישראלי בתקופה שקדמה לרפורמת בכר. היא הייתה המנכ"לית הדומיננטית של בית ההשקעות פסגות-אופק, שהפך לימים לפסגות - בית ההשקעות הגדול בשוק - אותו היא ניהלה עוד כשהיה חברה בת של בנק לאומי, ועד ל-2006.

את פסגות עזבה רביד למורת רוחה ובטונים צורמים לפני כשמונה שנים, ולאחר שיו"ר רשות ני"ע דאז, משה טרי, כפה את הדחתה. העילה לכך הייתה כתב האישום שהוגש נגדה בפרשת טובות ההנאה ליועצי ההשקעות בבנק לאומי. פרשה זו, נציין, הסתיימה לבסוף בהסדר טיעון שבמסגרתו זוכתה רביד מהחשדות.

ב-2010 שבה רביד למעמד מוביל בענף הפיננסי החדש, של פוסט רפורמת בכר, כיו"ר בית ההשקעות דש איפקס. אך תוך זמן קצר התברר לה ולבעלים של בית ההשקעות, אלי ברקת, כי העניינים אינם זורמים כפי שציפו. רביד סייעה לברקת לרכוש את השליטה בדש איפקס, ולאחר חילוקי דעות עימו עזבה את בית ההשקעות תוך כ-8 חודשים בלבד.

למעשה, כבר מאז 2008 עוסקת רביד בייעוץ עסקי, ניהול כספים ובניהול קרן הגידור. לפני כחצי שנה עלה שמם של רביד ושל שותפה זילביגר כשדווח על כך שהם ייעצו לבית ההשקעות אקסלנס בתחום קרנות הנאמנות, בהתבסס על המודל הממוחשב לניהול השקעות במניות בחו"ל של חברת הייעוץ שלהם. ההשקעה באמצעות מודל זה היא זו שעומדת גם מאחורי קרן הגידור של רביד.

אפיקה גרין

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.