הדוח השנתי של הפיקוח על הבנקים שפורסם היום (ג') מספק הצצה מעניינת למצב הבנקים - ובעקיפין למצב המשק. בדוח לשנת 2013 ישנה התייחסות נרחבת לתחום המשכנתאות, שנמצא בגאות זה תקופה ארוכה. בבנק ישראל מוטרדים זה זמן ממצב השוק, ואף הטילו מגבלות שונות כדי לקררו. על רקע הגאות בוצע אשתקד מבחן לחץ, שבו נבדק מה יקרה לתיק המשכנתאות בתרחיש של מיתון הדומה לזה של שנת 2002. מהמבחן עלה כי 5% מנוטלי המשכנתאות בעשור האחרון ייקלעו לקשיים בעמידה בתשלומים, כלומר כ-23 אלף משקי בית נמצאים בסיכון לחדלות פירעון, וזאת נוסף על שיעור הפיגורים הרגיל, שעומד בממוצע על 1% בקירוב. "למצב כזה צפויות השלכות חברתיות משמעותיות", כותבים בבנק ישראל.

כאמור, התרחיש שנבדק התבסס על המיתון של 2002, וכלל אף תרחיש חמור ממנו. התרחיש כלל עלייה בריבית בנק ישראל ל-6.7%, שיעור אבטלה של 11.7% וירידה של 20% במחירי הדירות. בבנק ישראל מציינים כי ביצעו את המבחן על כל הלוואה, ולא על ממוצע נתוני התיק, שכן נתון ממוצע מסתיר את הסיכונים הקיימים בקצוות.

מהבדיקה עולים כמה ממצאים נוספים: ראשית עולה כי גידול באבטלה ישפיע יותר על ההסתברות לקשיים בתשלום המשכנתא מאשר עלייה בריבית. נוסף על כך, הואיל ומבחן הקיצון נעשה על כל הלוואה ולא על ממוצע נתוני התיק, הרי שבבנק ישראל יכלו לאמוד מיהם בעיקר הלווים שחשופים לקשיי פירעון בתרחיש של מיתון. האוכלוסייה הרגישה ביותר היא לווים עם החזר חודשי שגבוה מ-40% מהכנסתם. "שיעורי הכשל באוכלוסייה זו גבוהים משמעותית משיעורם בקרב יתר הלווים", מציינים בבנק ישראל.

עוד נמצאים בסיכון הלווים שנטלו משכנתא ב-2009-2010, שלקחו חלק ניכר מהמשכנתא בריבית משתנה (בהמשך הטיל בנק ישראל מגבלה על היקף המשכנתאות שניתן ליטול בריבית משתנה). קבוצה זו פגיעה יותר לעלייה בריבית, ולכן במבחן נמצא כי הם יציגו שיעור כשל גבוה יותר.

קבוצה נוספת שמצויה בסיכון גבוה מורכבת מלווים שנטלו משכנתא בשנים האחרונות. זאת, משום ששווי הבטוחה (הדירה) עלה בצורה מתונה ביחס לנכסים שנרכשו בתקופה קודמת, ולכן הם חשופים להפסד גדול יותר, מכיוון שנכסיהם יקרים יותר. מובן שגם לווים שנטלו משכנתא במינוף של יותר מ-60% משווי הנכס מצויים בסיכוי גבוה להפסד, שכן ירידה במחיר הנכס ואילוץ לממשו עלול להביא לכך שערך הדירה יהיה נמוך יותר מגודל ההלוואה.

נזכיר כי בתחילת השבוע פרסם בנק ישראל את ההשפעה של תרחיש קיצון כללי על הבנקים. מתרחיש זה עלה כי הבנקים עלולים להפסיד יותר מ-3 מיליארד שקל. עוד עלה כי בתרחיש שכזה, הפסדי האשראי של הבנקים יעמדו על 27 מיליארד שקל; כמחצית מהם, 13 מיליארד שקל, יגיעו מתחום הנדל"ן והמשכנתאות.

תיק המשכנתאות של הבנקים צמח אשתקד ב-10% בקירוב. כאמור, בנק ישראל עשה צעדים בניסיון לקרר את השוק, כגון מגבלות בהיקף ההחזר מתוך ההכנסה של הלווה או מגבלות בהיקף המינוף. נתוני המשכנתאות מוסיפים להיות חזקים מדי חודש, ועדיין בבנק ישראל מרוצים למדי מהצעדים שנקטו. "כתוצאה מהצעדים של הפיקוח על הבנקים, ניכרת ירידה ברמת הסיכון בתיק המשכנתאות", נכתב בדוח.

עם זאת, בבנק ישראל עדיין לא מתעלמים מהסיכון ואומרים: "על אף זאת, הלווים והבנקים חשופים לפגיעה על רקע ההיקפים הגדולים של המשכנתאות, העלייה המתמשכת במחירי הדירות והריבית הנמוכה. התפתחויות אלה חושפות את הלווים ואת המערכת הבנקאית לסיכון ששינויים בסביבה הכלכלית, כגון הרעה בשוק העבודה או עלייה בשיעור הריבית, יגדילו את נטל החוב ויובילו לכך שהלווים יתקשו לשלם את המשכנתא".

פחות אג"ח קונצרניות, יותר מניות

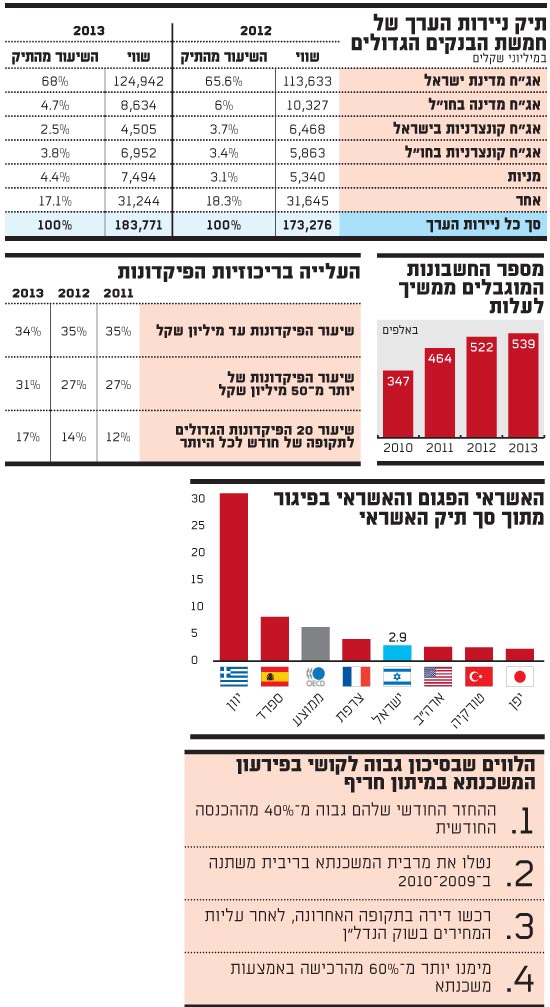

בדוח בנק ישראל נעשה סיכום של תיק ני"ע של הבנקים. חלק מהעלייה במאזני הבנקים ב-2013 נבע מהתרחבות תיק ני"ע, שצמח אשתקד ב-6% לרמת שיא של 184 מיליארד שקל. בבנק ישראל עשו פילוח של תיק ההשקעות לפי האפיקים השונים, ועולה ממנו כי בה בעת שהציבור נוהר לאג"ח הקונצרניות באמצעות קרנות הנאמנות, נראה שהבנקים דווקא מזהים עלייה ברמת הסיכון בשוק האג"ח הקונצרניות, ומעדיפים את ההשקעה במניות על פניו. החשיפה לאפיק הקונצרני בתיק ההשקעות של הבנקים ירדה אשתקד בכ-30% ל-4.5 מיליארד שקל בלבד. לעומת זאת, היקף החשיפה של הבנקים למניות עלה ב-40% ל-7.5 מיליארד שקל. חרף הצמיחה החדה, חשוב לציין כי המניות מהוות רק 4% מתיק ני"ע של הבנקים.

עם כל הכבוד לאג"ח הקונצרניות והמניות, עיקר החשיפה של הבנקים הוא לאג"ח מדינה, שם עומדות אחזקותיהם על יותר מ-100 מיליארד שקל. עיקר הצמיחה בתיק ני"ע היה באפיק זה. החשיפה לאפיק זה גדלה בכ-11 מיליארד שקל אשתקד, שהם 10%. לעומת זאת, הבנקים הקטינו חשיפה לאג"ח בחו"ל ב-16%. עוד נציין כי ממבחן הקיצון שעשו בבנק ישראל, הבודק תרחיש של מיתון חריף, עלה כי מתיק ני"ע עלולים להימחק כ-17 מיליארד שקל במצב שכזה, כלומר לצנוח ב-10% בקירוב לעומת השווי שלהם בסוף 2013.

עלייה בלקוחות המוגבלים

מדוח הפיקוח על הבנקים עולה כי מספר הלקוחות המוגבלים בבנקים מוסיף להיות במגמת עלייה. נזכיר כי המשמעות המרכזית של לקוח המוגדר מוגבל היא שהוא אינו יכול להשתמש בצ'קים, גם אם מדובר בצ'קים שיש להם כיסוי. כמו כן, לקוח מוגבל לא יכול לפתוח חשבון בנק חדש באף לא בנק אחד.

כאמור, מהדוח עולה כי מגמת העלייה במספר הלקוחות המוגבלים נמשכת, ואשתקד מספרם עמד על 292.5 אלף איש, עלייה של 6% בקירוב לעומת 2012. במספר החשבונות המוגבלים חלה עלייה של 3% אשתקד, ל-539 אלף חשבונות.

עם זאת נציין כי עיקר העלייה היא בפלח המוגבלים בנסיבות מיוחדות, שטיפס ב-20 אלף איש בקירוב, ל-254 אלף. בקבוצה זו נמנים לקוחות שהוגבלו מטעם ההוצאה לפועל, מטעם כונס הנכסים הרשמי, מטעם המרכז לגביית קנסות, אגרות והוצאות וכן נכללים בו מסרבי גט. בקבוצות המוגבלים בנסיבות רגילות ומחמירות - קבוצות שעמן נמנים בעיקר לקוחות שחזרו להם צ'קים רבים - חלה דווקא ירידה קלה, של 3,000 איש.

ירידה של 7% באשראי לחברות הנדל"ן

דוח הפיקוח על הבנקים מתייחס גם למצב תיק האשראי של הבנקים. נזכיר כי האשראי בבנקים נמצא בשנים האחרונות במגמה של התכווצות תיק האשראי העסקי, בד בבד עם עלייה באשראי הקמעונאי שנובעת בעיקר מהעלייה בביקושים למשכנתאות.

בבנק ישראל מציינים כי ב-2013 פחתה רמת הסיכון בתיק האשראי של הבנקים: המדדים לאיכות תיק האשראי השתפרו ופחתה הריכוזיות של הלווים הגדולים. נקודה חיובית היא המשקל של האשראי הפגום בתיק האשראי של הבנקים, שהוא נמוך יותר לעומת מדינות ה-OECD, ועומד על 2.9% בלבד לעומת 6.3% בממוצע המדינות אלה.

עוד נזכיר כי ההפרשות להפסדי אשראי של הבנקים היו נמוכות למדי השנה ועמדו על 0.23% בלבד מהתיק. בנק ישראל מציין כי מדובר בנתון נמוך, ומקפיד שלא לחוות דעה האם מדובר בנתון שאולי לא תואם את מצב המשק הנמצא בהאטה (לרוב ממוצע ההפרשות מהווה 0.5% מהתיק, ובתקופות של מיתון אף מגיע ל-1%).

עם זאת, בהודעה לעיתונות שפרסם המפקח על הבנקים, דודו זקן, הוא רומז בעדינות: "ניסיון העבר מלמד שדווקא כאשר מדדי השוק מצביעים על גאות נדרשת הקפדה יתירה על סיווג נכון של האשראי ועל כריות רזרבה נאותות. ההפרשה להפסדי אשראי צריכה לשקף את כל ההפסדים הצפויים בתיק, גם אם טרם זיהו אותם".

חרף ההטבה ברמת הסיכון בתיק האשראי, בבנק ישראל מציינים כי קיימים בתיק מוקדי סיכון משמעותיים: החשיפה לענף הנדל"ן והמשכנתאות המהווים 43% מתיק האשראי, החשיפה לאשראי הממונף וריכוזיות הלווים בתיק "אשר על אף התמתנותה, נותרה ברמה גבוהה", כפי שנכתב בדוח.

עוד עולה מהדוח כי האשראי לענף הנדל"ן התכווץ בכ-7%, בדומה לשיעור הירידה שלו אשתקד, כלומר תוך שנתיים ירד ב-13.5% בקירוב. בבנק ישראל מסבירים כי התכווצות האשראי לנדל"I נבעה מגיוס באג"ח וגיוס באשראי ישיר מהמוסדיים. "הסיכון של החברות בענף נותר גבוה ביחס לסיכון בענפים אחרים במשק", לשון הדוח.

באשר לאשראי הממונף - כגון אשראי לחברות החזקה או אשראי המיועד לרכישת שליטה בחברות - בבנק ישראל מציינים כי הבנקים הקטינו באופן משמעותי את החשיפה לאשראי שכזה, ושיעורו כיום 4% מתיק האשראי לעומת 7% ב-2008. חרף הירידה בחשיפה של הבנקים לאשראי זה, בבנק ישראל מציינים שרמת הסיכון באשראי בקבוצה זו נותר בסיכון גבוה לעומת ענפים אחרים.

הריכוזיות באשראי יורדת, ועולה בפיקדונות

בבנק ישראל עוקבים אחרי הריכוזיות של תיק האשראי של הבנקים זה תקופה ארוכה. בדוח ל-2013 מציינים בבנק המרכזי כי חלה ירידה בריכוזיות תיק האשראי, אך היא עדיין גבוהה יחסית, וזאת בשל מבנה המשק. "להתממשות סיכון הריכוזיות השלכות ניכרות על הרווחיות וההון של הבנקים", מציינים בדוח.

עם זאת, בבנק ישראל מציינים כי בשנים האחרונות ניכרת הטבה בריכוזיות של תיק האשראי, לאור פעילות הפיקוח על הבנקים והבנקים עצמם. מהנתונים עולה כי משקלן של 10 קבוצות הלווים הגדולות ירד מ-13% מתיק האשראי ב-2012 ל-11% אשתקד. עוד מציינים בבנק המרכזי כי שיעור ההלוואות של 100 הלווים הגדולים במשק המוגדרים בסיכון גבוה עד גבוה מאוד ירד מ-19% ב-2012 ל-15% ב-2013, ואילו משקלם של אלו שבסיכון נמוך עלה מ-16% ל-19%.

לעומת זאת, הריכוזיות גדלה דווקא בתחום הפיקדונות. שיעורם של 20 הפיקדונות הגדולים לתקופה של עד חודש מתוך כל הפיקדונות גדל ל-17% אשתקד, לעומת 14% ב-2012. כמו כן, חלקם של הפיקדונות הגדולים מ-50 מיליון שקל כל אחד מסך תיק הפיקדונות בבנקים גדל מ-27% ב-2012 ל-31% אשתקד.

בין היתר, העלייה בריכוזיות הפיקדונות נובעת מהתחזקות המשקיעים המוסדיים, המנהלים את כספי הציבור. כך לדוגמה, הקרנות הכספיות נהנות זה תקופה ארוכה מצמיחה, הבאה על חשבון הפיקדונות הקמעונאיים של הבנקים. הקרנות הכספיות משקיעות חלק לא מבוטל מנכסיהן בפיקדונות ג'מבו של הבנקים.

הריכוזיות בתחום הפיקדונות עלולה להוביל לסכנה בהיבט של נזילות הבנק, אם פיקדונות אלה ייפרעו באופן לא צפוי. בנק ישראל ערך גם תרחיש קיצון למצב שכזה, ומצא כי גם במקרה של פדיון מיידי של 10% מפיקדונות הבנקים, המערכת עמידה בפני זעזוע ולא צפויה להיכנס למצוקת נזילות.

עורכי הדוח של בנק ישראל התייחסו גם לריכוזיות של המערכת הבנקאית עצמה. כמדי שנה, גם השנה הציגו בבנק המרכזי את מדד הריכוזיות של הבנקים (בהתבסס על המדד העולמי הרפינדל-הירשמן). מהמדד עולה כי הריכוזיות בישראל מוסיפה להיות גבוהה לעומת העולם - 0.2 במדד הרפינדל-הירשמן, לעומת 0.11 בממוצע במדינות האיחוד האירופי. עם זאת, בבנק ישראל מציינים כי נרשמה ירידה קלה בריכוזיות בשנה החולפת, ומייחסים זאת לצמיחה של הבנקים הקטנים יותר - מזרחי טפחות והבנק הבינלאומי - באשראי הקמעונאי.

דוח בנק ישראל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.