הסיכוי להמשך עליות במחירי הדירות קלוש, בלי קשר לצעדי הממשלה, וישנה סבירות גבוהה לדשדוש במחירים או אף ירידות בשנים הבאות עם עליית ריבית בנק ישראל. כך מעריכים בבית ההשקעות סיגמא בסקירה מיוחדת על מחירי הדירות.

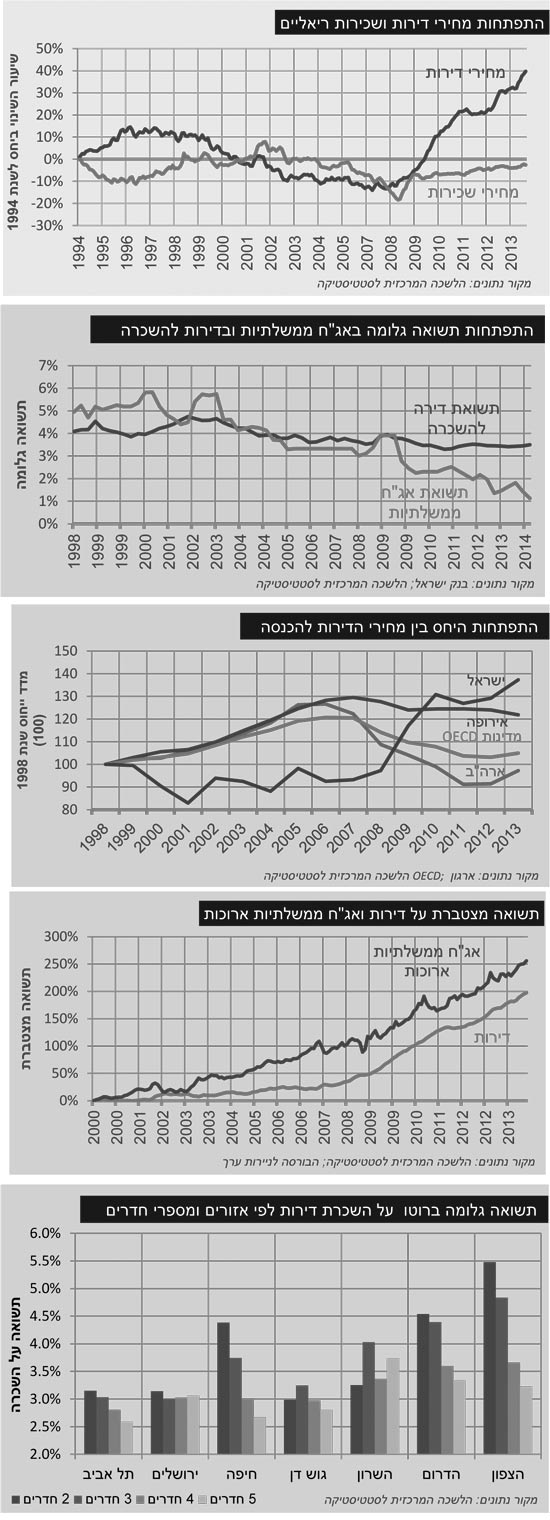

בסקירה מופרכים מספר מיתוסים המלווים את שוק הנדל"ן. הראשון הוא ש"מחירי הדירות בישראל אף פעם לא יורדים". לפי הנתונים, בעשרים השנים האחרונות, ב-43% מהחודשים חלה ירידה ריאלית במחירי הדירות. עד לפני תקופת העליות האחרונה, במשך עשור, בין השנים 1998-2008 - מחירי הדירות חוו ירידה עקבית ומתמשכת של כ-22%.

המיתוס השני אותו מפריכים בסיגמא הוא שלמחסור בהיצע הדירות יש השפעה על המחירים. בסקירה נכתב כי "על אף ירידה מתמשכת במלאי הדירות ביחס לאוכלוסיה בשנים 1998-2008 חלה ירידה משמעותית במחירי הדירות. גם לאחר שנת 2008, מלאי הדירות מסביר פחות מ-20% מהעלייה במחירים".

המיתוס השלישי אותו מפריכים בסיגמא הוא שהשקעה בדירה עדיפה בטווח הארוך על פני השקעה בני"ע. "בהסתכלות ארוכת טווח, גם לאחר גל עליות המחירים האחרון, השקעה בדירה עדיין הניבה תשואה נמוכה מרוב אפיקי ההשקעות בניירות ערך על אף סיכונים ועלויות ייחודיים", נכתב בסקירה.

האנליסטים מציינים כי הריבית הנמוכה במשק היא הגורם המרכזי שדחף את המחירים מעלה בשנים האחרונות. "ההיגיון פשוט", הם כותבים, "כל שינוי בריבית מביא לשיווי משקל חדש בשווי הדירה הקשור באופן ישיר לריבית... להיצע הדירות הייתה השפעה שולית יחסית והסבירה כשישית בלבד מהעלייה במחירים. מכאן ניתן להבין שלמדיניות המוניטרית של בנק ישראל הייתה אחריות כמעט בלעדית על גל עליות המחירים בשנים האחרונות. לעומת זאת, לחוסר היכולת של הממשלה להגדיל משמעותית את היצע הדירות השפעה משנית בלבד".

בסיגמא בוחנים את כדאיות ההשקעה בדירות באופן כפער התשואות בין השכרת דירה בממוצע לבין התשואה על אגרות החוב הממשלתיות ל-10 שנים. התשואה הממוצעת ברוטו על דירה בישראל עומדת היום על כ-3.5% ואילו תשואות האג"ח ל-10 שנים (צמודות מדד) עומדות על כ-1%, כך שהפער הינו 2.5%. בסיגמא טוענים כי מדובר בשיווי משקל סביר לאור העלויות בהשכרת דירות (ביטוח, פחת, תיקונים, סיכוני גבייה ועוד).

"כל עוד הפער החיובי נשמר, לא צפוי לחץ על המחירים לרדת אולם המצב עשוי להשתנות במהרה עם עליית התשואות באפיקי ההשקעה האלטרנטיביים", נכתב בסקירה. בהמשך צוין כי כדאיות ההשקעה בשוק הנדל"ן היום נמוכה: "מבחינת התזמון, אין ספק כי כיום שוק הדיור יקר באופן יחסי. לכן מי שמחליט להשקיע בו כעת צריך להיות מוכן להסתפק בתשואה השוטפת מהשכירות, לסטגנציה ואף שחיקה מסוימת במחירים במשך תקופה ארוכה. כמו בכל השקעה, עשויות להימצא הזדמנויות בעסקאות נקודתיות אך צריך לזכור שבשוק כה משוכלל לרוב קשה למצוא תשואה עודפת ללא סיכון עודף.

"כפי שניתן לראות על פי התשואות הגלומות בהשכרת דירות בגדלים שונים ובאזורים שונים, ישנה שונות משמעותית בתשואות השוטפות. דירות קטנות באזור הצפון מניבות בממוצע תשואה שוטפת כפולה מזו שמניבות דירות גדולות בת"א או בירושלים. מצד שני מחירי הקנייה והשכירות בפריפריה חשופים יותר לתנודתיות בתקופות שפל מאשר באזורי הביקוש. דירות קטנות יהיו תמיד יקרות יותר לניהול במושגים יחסיים (אין הבדל גדול בין ניהול דירה קטנה או גדולה אך השווי שונה מהותית)".

מחירי הדירות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.