גם במחצית הראשונה של 2014 הבורסה המשיכה לעלות, והציבור המשיך להסתער על קרנות הנאמנות ותעודות הסל. על רקע זה, רשמו הקרנות והתעודות גיוס מצרפי של כ-32 מיליארד שקל. את עיקר הסכום גייסה כמובן תעשיית הקרנות, שנכסיה גדלו ב-13% במהלך התקופה לכ-261 מיליארד שקל.

קרנות הנאמנות המסורתיות (מניות ואג"ח) גייסו כ-30 מיליארד שקל (נתון שכולל גם גיוס של 5 מיליארד שקל בקרנות המחקות), ואילו הקרנות הכספיות הסולידיות רשמו פדיונות של 3 מיליארד שקל.

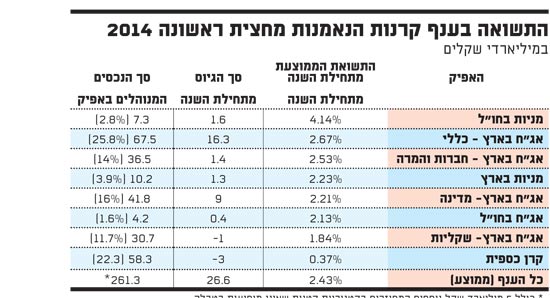

מפילוח נתוני הקרנות המסורתיות עולה כי גיוסים גבוהים יחסית נרשמו בקרנות המנייתיות בארץ ובחו"ל, שגייסו כ-1.3 מיליארד שקל (גידול של 16% בנכסים) וכ-1.6 מיליארד שקל (גידול של 35%), בהתאמה. כך, סך הנכסים המנוהלים בהן עלה בכ-23% לכ-17.5 מיליארד שקל.

עם זאת, מהתשואה הגבוהה יותר נהנו מי שהשקיעו בקרנות מניות בחו"ל. התשואה הממוצעת בקרנות אלה עומדת על כ-4% מתחילת השנה, למול 2.2% שהניבו קרנות מניות בארץ, ותשואה ממוצעת של 2.4% בתעשייה כולה.

אבל רוב המשקיעים העדיפו להיחשף למניות באמצעות קרנות מעורבות (קרנות ה-90/10 או ה-80/20), שמשקיעות את רוב נכסיהן באג"ח, ואחוז קטן יותר במניות. לאור זאת, עיקר הסכום שגויס במהלך התקופה - כ-16 מיליארד שקל - זרם לקרנות אג"ח כללי. סכום זה מהווה צמיחה של כ-36% בנכסים המנוהלים באפיק זה מתחילת השנה.

המשקיעים בקרנות אג"ח כללי גם נהנו מתשואה גבוהה יחסית לממוצע, שהסתכמה בכ-2.7% מתחילת השנה. למעשה, התשואה בקטגוריה זו הייתה השנייה בגובהה בתעשייה (אחרי קטגוריית מניות בחו"ל).

קטגוריית האג"ח הכללי גם הפכה במהלך המחצית לגדולה ביותר בתעשייה, והיא מרכזת עם סיומה 22% מנכסי המשקיעים בקרנות הנאמנות. זאת, על רקע הפדיונות הגדולים בקרנות הכספיות שכפי שכבר הזכרנו עמדו על 3 מיליארד שקל. כעת מרכזות הקרנות הכספיות כ-22% מנכסי הענף (לעומת 27% בתחילת 2014), עם נכסים בהיקף של כ-58 מיליארד שקל.

הרקע לפדיונות בקרנות הכספיות הוא כמובן התשואה הנמוכה שהן מעניקות כיום בעקבות סביבת הריבית הנמוכה במשק, וזו הסתכמה בכ-0.4% במחצית. התשואה הזעומה הזו דוחפת את ציבור המשקיעים, גם על רקע המלצות היועצים בבנקים, לעבר קרנות המתמקדות באפיקי הסיכון, למרות שמחירי הנכסים (המניות והאג"ח) כבר נחשבים לגבוהים יחסית.

הקרנות הכספיות לא היו היחידות שספגו פדיונות לאחרונה. ביוני, בעקבות התשואה השלילית שהניבו מדדי התל בונד, נרשמו פדיונות גבוהים יחסית של 620 מיליון שקל בקרנות אג"ח הקונצרניות, שרובם נותבו לקרנות המניות. עם זאת, את המחצית כולה סיכמו הקרנות הללו עם גיוס של כ-1.4 מיליארד שקל, וסך הנכסים המנוהלים בהן גדל בכ-6% לכ-36.5 מיליארד שקל. בסיכום המחצית, קרנות האג"ח הקונצרניות הניבו למשקיעים בהן תשואה גבוהה מהממוצע בתעשייה של כ-2.5%.

מנגד, קרנות האג"ח מדינה, שמהוות כיום 16% מנכסי הענף, נהנו מגיוסים נאים של כ-9 מיליארד שקל מתחילת השנה, תוך שהן הניבו תשואה של 2.2% - בדומה לתשואה שהניבו קרנות מניות בארץ.

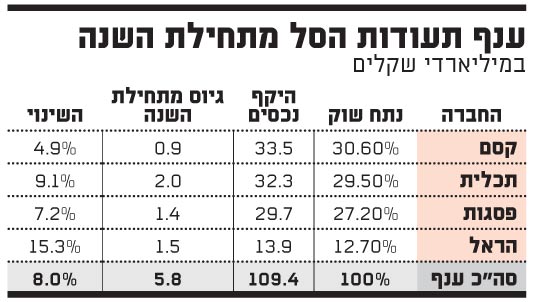

תופעת הגיוסים הגדולים לאפיקים שנחשבים מסוכנים יחסית באה לידי ביטוי גם בענף תעודות הסל, שגייס מתחילת השנה כ-5.8 מיליארד שקל ונכסיו צמחו בכ-8% ללמעלה מ-109 מיליארד שקל. יותר ממחצית מהסכום שגייס הענף, 3 מיליארד שקל, זרם לתעודות סל שעוקבות אחר מדדי מניות בחו"ל, ומדובר בגידול של 17% בנכסי תעודות אלה. בעקבות הגידול הפכו תעודות מניות חו"ל לקטגוריה הגדולה ביותר בתעשייה, המרכזת 27% מנכסיה. מנגד, תעודות הסל על מניות בארץ גייסו רק 312 מיליון שקל (גידול של כ-3% בנכסיהן), ונכון לסוף יוני הן מרכזות 26% מנכסי התעשייה.

אפיק נוסף שריכז עניין היה תעודות סל מדדים (תעודות סל שעוקבות במקביל אחרי כמה מדדים) שגייסו כ-940 מיליון שקל. זאת, למרות שמדובר באפיק זניח יחסית שמנהל כ-4.6 מיליארד שקל בלבד (כ-4% מנכסי התעשייה).

נקודה מעניינת נוספת נוגעת לכך שבניגוד לענף קרנות הנאמנות, תעודות הסל על אג"ח בארץ זכו לביקושים נמוכים יחסית, שהסתכמו בכ-158 מיליון שקל. עם זאת, תעודות אלה עדיין מהוות למעלה מ-18% מנכסי ענף תעודות הסל.

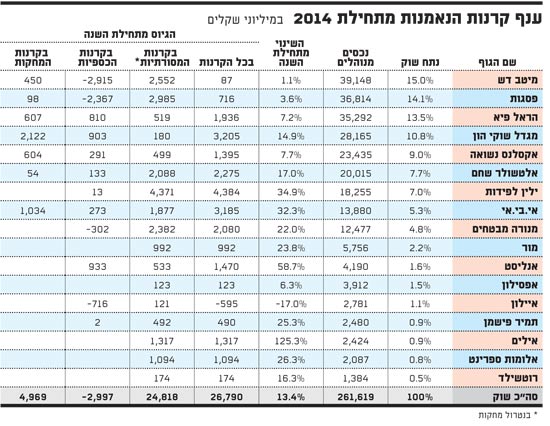

ואיך נראית המחצית בפרספקטיבה של מנהלי קרנות הנאמנות השונים? לפניכם כמה נתונים מעניינים.

4.4 מיליארד שקל - זהו הסכום שגייסה חברת קרנות הנאמנות של ילין לפידות. כשהיא חולשת על נתח שוק של 7% ומנהלת כ-18.2 מיליארד שקל הצליחה חברת הקרנות של בית ההשקעות לרשום גידול של 35% בנכסיה, תוך שהיא מרכזת כ-15% מהגיוסים בתעשייה. את רובו המכריע של הסכום גייסה החברה לקרנות המסורתיות שבהן הרווחיות גדולה יותר.

גם חברת הקרנות של מגדל שוקי הון נהנתה מגיוס מרשים של כ-3.2 מיליארד שקל וצמיחה של 15% בנכסיה. עם זאת, בשונה מילין לפידות, כאן רוב הסכום - 2.1 מיליארד שקל - זרם לקרנות המחקות, שדמי הניהול בהן אפסיים. וכשמוסיפים לכך גם את העובדה שכ-900 מיליון שקל מתוך סך הגיוס זרמו לקרנות הכספיות, מקבלים שבפועל גייסו הקרנות המסורתיות של מגדל שוקי הון 180 מיליון שקל בלבד.

מי שעוד בלטה לטובה בגיוסים במהלך המחצית הייתה אי.בי.אי, שגייסה כ-3.2 מיליארד שקל המהווים גידול של 32% בנכסיה. את רוב הסכום גייסה החברה לקרנות מסורתיות (1.9 מיליארד שקל) ומחקות (מיליארד שקל).

עוד בלטו לטובה במהלך התקופה: חברת הקרנות של אלטשולר שחם, שגייסה במהלך התקופה 2.3 מיליארד שקל (רובם המכריע בקרנות מסורתיות) וצמחה ב-17%; וחברת הקרנות של מנורה מבטחים, שגייסה 2.3 מיליארד שקל בקרנות מסורתיות, אך בשל פדיונות בקרנות הכספיות חתמה את הרבעון עם גיוס נטו של 2 מיליארד שקל, המהווים צמיחה של 22% בנכסיה.

87 מיליון שקל - זהו סכום הגיוס הנמוך ביותר בתעשייה מתחילת השנה, והוא רשום על שמה של מיטב דש, השחקנית הגדולה בענף. בחברת הקרנות של בית ההשקעות ספגו פדיונות גבוהים של 3 מיליארד שקל בקרנות הכספיות, אולם נהנו מגיוס של 2.5 מיליארד שקל בקרנות המסורתיות, בתוספת 450 מיליון שקל בקרנות המחקות.

מגמת הפדיונות בקרנות הכספיות פגעה גם בשחקנית גדולה אחרת - פסגות. זו איבדה 2.4 מיליארד שקל בקרנות הכספיות, ובדומה למיטב דש רשמה במקביל גיוס של 3 מיליארד שקל במסורתיות. 98 מיליון שקל נוספים גייסה החברה בקרנות המחקות.

מעניין לציין שבניגוד לשתי השחקניות הגדולות בתעשייה הצליחה הראל, השחקנית השלישית בגודלה, לחתום את המחצית הראשונה של השנה עם גיוסים בסדר גודל משמעותי. הראל רשמה גיוס של 1.9 מיליארד שקל, המהווים גידול של 7% בנכסיה (מיטב דש ופסגות צמחו ב-1.1% ו-3.6%, בהתאמה).

אמנם, חברת הקרנות של הראל גייסה 519 מיליון שקל בקרנות המסורתיות, אך בניגוד למגמה הצליחה לגייס במהלך המחצית גם בקרנות הכספיות (810 מיליון שקל). בקרנות המחקות גייסה הראל 607 מיליון שקל.

1 - זהו מספר חברות הקרנות שחתמו את המחצית הראשונה של 2014 עם מאזן שלילי. מדובר באיילון, שאיבדה כ-600 מיליון שקל, שהם כ-17% מנכסיה. בחברת הקרנות לא הצליחו לחמוק ממגמת הפדיונות בקרנות הכספיות ואיבדו 716 מיליון שקל, אך מנגד הצליחו לגייס רק 121 מיליון שקל בקרנות המסורתיות.

בניגוד לאיילון, רבות מהשחקניות הקטנות בתעשייה דווקא נהנו מהגאות בשווקים. כך, חברת אילים גייסה 1.3 מיליארד שקל ונכסיה צמחו ב-125%; אלומות ספרינט גייסה כ-1.1 מיליארד שקל וצמחה ב-26%; וקרנות תמיר פישמן גייסו 490 מיליון שקל, המהווים צמיחה של 25% בנכסים מתחילת השנה.

15% - זהו שיעור הגידול בנכסי הראל סל מתחילת השנה, והיא החברה הצומחת ביותר במהלך התקופה. הראל סל, החברה הקטנה בענף, גייסה כ-1.5 מיליארד שקל במהלך המחצית, המהווים כרבע מכלל הגיוס בענף.

המגייסת הגדולה ביותר היתה תכלית, השחקנית השנייה בגודלה בענף, שגייסה 2 מיליארד שקל (34% מכלל הגיוס בתעשייה) ונכסיה צמחו ב-9%. את שיעור הגיוס והצמיחה הנמוכים ביותר הציגה דווקא השחקנית הגדולה בענף, קסם, שגייסה כ-865 מיליון שקל וצמחה ב-5%.

ענף תעודות הסל מתחילת השנה

קרנות

תשואה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.