המגמה החיובית שאפיינה את המסחר בארה"ב בשבוע החולף, שלחה את המדדים המובילים שם לרשום רמות שיא חדשות, ובבית ההשקעות אלטשולר שחם מציינים כי "בשונה מהשנים האחרונות, אנחנו לא מזהים תמחור זול בשווקים המפותחים המובילים (ארה"ב ואירופה, א' ל')".

יובל ניסני, מנהל תחום לקוחות מוסדיים, אומר כי "אם בשנה שעברה ראינו 20% ו-30% תשואה בשווקים אלו, הרי שהשנה כל מספר בין 5% ל-10% נראה אפשרי וריאלי. על רקע שיעורי האבטלה והצמיחה הנמוכה בעולם, אלו בהחלט המספרים שיש לצפות להם".

כאן בישראל סיכם בשבוע שעבר מדד המעו"ף את המחצית הראשונה של השנה עם עלייה של כ-4%, וניסני מציין כי "גם כיום אנו רואים קורלציה גבוהה מאוד בין שוק המניות של ישראל לעולם, ומגמה זו צפויה להימשך בעתיד". עם זאת, הוא מחדד כי "ככלל, אנחנו רואים הרבה יותר הזדמנויות השקעה במניות חו"ל מאשר בישראל, בה השוק קטן יותר, סחיר פחות ועדיין נתון לרגולציה חריפה".

באלטשולר שחם סבורים כי "המפתח הוא למצוא את אותן חברות אשר יכולות להגדיל את מחזור המכירות והרווחים, בכל אותן מדינות בהן שיעורי הצמיחה עדיין גבוהים (יחסית), ולדוגמה בשווקים מתעוררים".

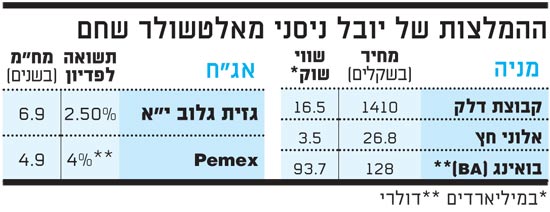

ניסני מסביר כי "אנחנו רואים בחברות מערביות, בינלאומיות, גדולות ויציבות מתחום הרפואה, האנרגיה והטכנולוגיה, כמתאימות להשקעה היום". כדוגמה הוא מציין את מניית חברת התעופה בואינג, שלראייתו "מעניינת מאוד להשקעה. החברה מחזיקה כ-40% מאחד הסקטורים הצומחים בעולם, צבר הזמנות מאסיבי המייצר שקיפות נהדרת קדימה, וחסמי כניסה לתחרות".

לגבי השוק המקומי, ניסני מציין את תחום הנדל"ן המניב, שלדבריו "מאופיין בתשואת דיבידנד גבוהה, וימשיך ליהנות מפער חיובי בין התשואה על הנכסים לבין עלויות המימון הנמוכות".

עוד מזכירים באלטשולר שחם את תחום חיפושי הגז, שם הם "ממשיכים לראות ערך רב", וסבורים כי "רמות הסיכון ירדו לאחרונה, עם התפתחות המאגרים, הבנת הרגולציה העתידית, והיכולת לצפות את הרווחים העתידיים שעלתה בהתאם".

"המרווחים בשוק האג"ח לא סבירים"

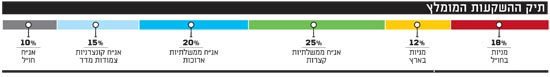

לגבי שוק האג"ח, הגישה של ניסני מסוייגת יותר והוא סבור כי "בשונה משנים עברו, איגרות החוב הקונצרניות מעניינות הרבה פחות כיום, ואנו מעניקים להן משקל נמוך בתיקים".

ניסני תולה זאת בעובדה כי "המרווחים היום בשוק לא סבירים ולא משקפים את הסיכון בחלק מהמקרים. הציבור מחזיק דרך קרנות הנאמנות ותעודות הסל אחוז ניכר מאג"ח אלו, וכאשר נחווה עליית תשואות, או לחילופין הרעה במחזור העסקים, המרווחים ייפתחו והאיגרות הללו יסבלו מהפסדים".

עוד הוא מוסיף כי "ברמות המרווח והתשואה האלו, אנו מעדיפים להחזיק איגרות קצרות בדירוגים גבוהים, אשר יהיו פחות מושפעות מתהליכים שליליים בשוק, וניתן יהיה להחזיקן לפדיון במקרה של היפוך מגמה".

לגבי שוק האג"ח בחו"ל, ניסני מציין כי "גם היום ניתן למצוא בו לא מעט הזדמנויות, וזאת בדומה לנאמר לגבי שוק המניות. גם בשוק זה ישנו מבחר גדול וסחירות גבוהה, המאפשרים הוצאה מהירה ויעילה לפועל".

"עם זאת", הוא מוסיף, "לאור התשואות הנמוכות אנו מעדיפים לנטרל את חשיפת המטבע, כדי לא לפגוע בתוחלת הרווח של האיגרות".

ניסני מציין לדוגמה את איגרת החוב של חברת חיפושי הגז והנפט המקסיקנית Pemex. החברה, שהיא מונופול בבעלות ממשלת מקסיקו, היא לדבריו "הגדולה ביותר במקסיקו, יציבה, תזרימית ומשמשת שחקן מרכזי בכלכלה המקסיקנית, ונהנית מדירוג אשראי הזהה לזה של ממשלת מקסיקו".

באטלשולר שחם מוסיפים כי "נראה בסבירות גבוהה שעליית ריבית לא תתרחש בקרוב - לא בארה"ב, לא בישראל ובוודאי לא באירופה. לאור זאת, אנו מעדיפים 'לשבת' על אג"ח ארוכה, שקלית וצמודה, ולאזן את סיכון המח"מ באחוז גבוה של נזילות ומק"מ. אמנם נזילות מתקבלת לרוב בספקנות אצל הלקוחות, אך זהו חלק בלתי נפרד מניהול הסיכונים הנדרש בימים אלו, ובסיס טוב לניצול הזדמנויות בשוק".

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

ההמלצות של יובל ניסני

עושה שוק - יובל ניסני

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.