על אף רמות השיא בהן נסחרים מדדי המניות בארץ ובעולם בתקופה האחרונה, בבית ההשקעות הלמן אלדובי סבורים כי האפיק המנייתי "מהווה אלטרנטיבה ראויה להשקעה כיום, וצפוי להמשיך להוביל את המגמה החיובית בשווקים".

בהלמן אלדובי מתבססים בכך על מצב השוק הכולל ריבית נמוכה, היעדר לחצים אינפלציוניים, וכן "המשך פעילות ענפה של חברות על ידי פעולות הכוללות גיוס חוב זול, רכישה עצמית של מניות ומהלכי מיזוגים ורכישות".

יחד עם זאת, עמית רוזנצוויג, מנהל השקעות בכיר בהלמן אלדובי, מדגיש כי "יש להבחין בין השקעה במניות לבין המדדים המובילים, שם פוטנציאל הרווח הינו מוגבל כיום. נכון יותר ליצור את החשיפה למניות דרך סקטורים ספציפיים, והשקעה בחברות ערך בעלות מינוף נמוך ומובילות בתחומן". עוד לדבריו, "פרמטרים כדוגמת קופת מזומנים דשנה ומדיניות חלוקת דיבידנד קבועה, אף מעלים את האטרקטיביות להשקעה".

רוזנצוויג סבור כי "בסביבה מאקרו כלכלית מסוג זה, כשהריביות נמוכות וסביבת האינפלציה מתונה, את הסיכון בתיק ההשקעות יש לקחת באפיק המנייתי, גם במחיר של תנודתיות גבוהה יותר. לעומת זאת, בשוק החוב יש לנקוט במשנה זהירות לאור המשך ההתאוששות הכלכלית הגלובלית והערכות לעליית ריבית, שתוביל לעליית תשואות בחלק הארוך".

בנוגע לחלוקת ההשקעה המנייתית בשווקים השונים, סבור רוזנצוויג כי "בעת הנוכחית נכון לפזר באופן שווה את החשיפה בין השווקים בארץ ובחו"ל, בדגש על השווקים המפותחים".

"אנרגיה, ביומד והחברה לישראל"

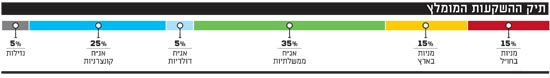

בסך הכול מקצה רוזנצוויג 30% מתיק ההשקעות שלו לרכיב המנייתי, כשאת נתח ההשקעה שמעבר לים הוא מחלק במשקל שווה בין אירופה, "אשר אמורה ליהנות מהמשך הרחבה כמותית של הבנק המרכזי", לבין ארה"ב - "בה נמשכת מגמת ההתאוששות הכלכלית, וצפויה לחלחל אל רווחי החברות".

בשוק המקומי, מזהים בהלמן אלדובי עדיפות לתחום האנרגיה, וממליצים על חשיפה באמצעות יחידות ההשתתפות של אבנר, "בשל פיזור החברה עם מספר מאגרי נפט וגז, כאשר מאגר 'תמר' כבר פעיל ומייצר תזרים יציב". רוזנצוויג מוסיף כי "החברה השלימה את גיוס החוב לצורך פיתוח מאגר 'לווייתן', שעשוי בעתיד להציף ערך על ידי ירידת שיעור ההיוון, אשר צפויה להתרחש ככל שיושלמו החוזים במאגר והסיכון התפעולי ירד".

מניה מומלצת נוספת אותה מזכיר רוזנצוויג היא של החברה לישראל, שפועלת להשלמת הסדר החוב בחברת הספנות צים, "אשר יוביל לרווח גבוה חד פעמי. בנוסף, ההסדר יאפשר לחברה לבצע את מהלך פיצול המניות, עובדה שלהערכתי צפויה להציף ערך דרך חברות הבנות. כמו כן, החברה לישראל צפויה להמשיך ליהנות מדיבידנדים מהחזקתה המהותית בכיל".

בהלמן אלדובי סבורים כי גם ענף הביומד מעניין להשקעה, ומציינים כי "מספר החברות הבוגרות והבשלות בסקטור זה היום בישראל, גבוה מבעבר. לראיה, לא אחת, חברות ישראליות חותמות על חוזי הפצה ועל הסכמים אסטרטגיים עם חברות גלובליות, אשר מאמינות בתעשיית הביומד הישראלית".

עוד אומר רוזנצוויג לגבי הענף כי "אנו רואים לאחרונה מספר לא מבוטל של גופים מוסדיים וגופי השקעות ייחודיים, אשר מזרימים כסף והופכים לבעלי עניין בחברות אלו. גם פה צריך להיות סלקטיבי".

לדבריו, "אחת המניות שעשויה להציף ערך למשקיעים ויש לשים לב אליה בסקטור, היא אינטק פארמה, הנמצאת בשלבים מתקדמים לקראת קבלת אישור ה-FDA לתחילת ניסוי פאזה שלישית. אם יתקבל האישור, תוכל החברה להיקשר בהסכם אסטרטגי עם חברת תרופות גלובלית".

אג"ח ממשלתיות במח"מ קצר-בינוני

בעניין שוק החוב, רוזנצוויג מקצה לאפיק הממשלתיות 35% מהתיק, תוך העדפה לאפיק השקלי, וזאת משום שהוא לא צופה לחצים אינפלציוניים בתקופה הקרובה. עוד הוא מוסיף בעניין זה, כי "קיימת עדיפות למח"מ קצר-בינוני, על רקע הערכות כי הריבית תישאר נמוכה, כל עוד נמשכת ההאטה בצמיחה והשקל ממשיך להתחזק".

לאפיק הקונצרני מקצה רוזנצוויג 25% מהתיק, שם הוא מתרכז באג"ח צמודות במח"מ קצר-בינוני. לדבריו, "יש להתמקד בחברות תזרימיות, בדירוג גבוה ובעלות יחס חוב למאזן נמוך, וזאת על רקע המרווחים הנמוכים מול האג"ח הממשלתיות". רוזנצוויג מסביר כי "במצב מסוג זה, החשש מפני אפשרות של הפסדי הון בדירוגים הנמוכים, גובר".

הכותבים במדור "תיק אישי" עשויים להשקיע בניירות ערך, לרבות אלו שמוזכרים בו. הדברים אינם מהווים ייעוץ או שיווק השקעות, המתחשב בנתונים ובצרכים המיוחדים של כל אדם, ו/או תחליף לכך

ההמלצות של עמית רוזנצוויג

תיק ההשקעות המומולץ של עמית רוזנצוויג

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.