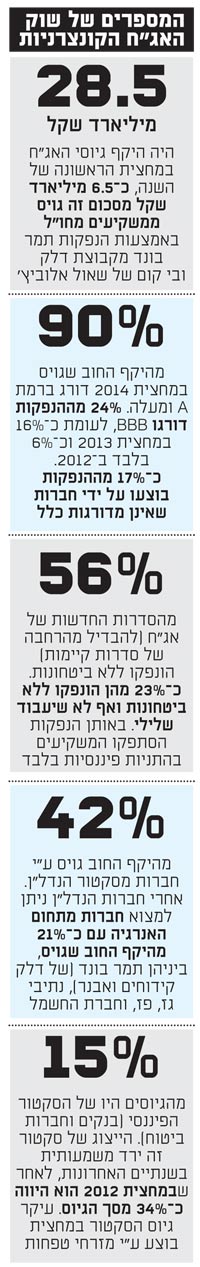

ערב פרוץ מבצע "צוק איתן" סיכם שוק הנפקות החוב המקומי מחצית יוצאת דופן עם גיוסים בהיקף עצום של כ-28.5 מיליארד שקל. מדובר בסכום גבוה משמעותית בהשוואה לנתונים שנרשמו במחציות קודמות בשנים האחרונות. יתרה מכך, מנתונים של חברת דירוג האשראי S&P מעלות שהגיעו לידי "גלובס", עולה כי מרבית סדרות האג"ח שהונפקו לא כללו ביטחונות, מה שלא הפריע לגופים המוסדיים להסתער עליהן, תוך שהם מסתפקים בהתניות פיננסיות שונות, חלקן באיכות שאינה גבוהה במיוחד.

אמנם לאחרונה, על רקע המצב הביטחוני ועונת הקיץ המאופיינת לרוב בירידה בהיקפי הפעילות, אנו עדים לעיכוב בתוכניות הגיוס של מספר חברות - ובמקביל נרשמת גם פתיחת מרווחים בשוק האג"ח והאצת פדיונות בקרנות הנאמנות המשקיעות בסקטור - אך מכיוון שנראה כי כרגע השוק כבר מגלם את סיום המבצע, ולאור סביבת הריבית האפסית, לא מן הנמנע כי מדובר בעניין זמני.

אז עד מתי ימשיך שוק הנפקות האג"ח לדהור כך כאשר המוסדיים קונים כמעט מכל הבא ליד, האם התמחור הנוכחי של השוק גבוה מדי ומצביע על ניפוחה של בועה, מה מחפשות בישראל חברות נדל"ן אמריקאיות, והאם בהנפקות של היום נטמנים הזרעים להסדרי החוב של 2017?

על מנת לנתח את הסוגיות הללו כינס "גלובס" כמה מהשחקנים הפעילים בתחום: רונית הראל בן-זאב, מנכ"לית S&P מעלות; יעקב אטרקצ'י, בעל השליטה והמנכ"ל של חברת הנדל"ן אאורה; דני ירדני, סמנכ"ל ההשקעות של אלטשולר שחם; יהונתן כהן, מנכ"ל כלל חיתום; ודדי גולדברגר, מבעלי חברת הנדל"ן האמריקנית ברוקלנד אפריל.

"אין אלטרנטיבות השקעה"

"אין ספק שזו תקופת גן עדן למי שזקוק למימון ומנגד היא מאתגרת יותר למשקיעים", פותחת הראל בן-זאב בניתוח של המצב הנוכח בשוק. "בעבר היה למשקיעים אזור נוחות של הנפקות סולידיות, תוכניות חסכון ואג"ח ממשלתיות שנתנו רמת ריבית נורמלית. אזור הנוחות הזה חוסל וכיום יש מחסור באלטרנטיבות השקעה. המרדף אחר התשואה מסיט את הכסף לאפיקי השקעות ברמת סיכון גבוהה יותר".

- האם מגמת הגיוסים צפויה להימשך? האם המצב הביטחוני עלול לקטוע אותה, או אולי גורם אחר?

הראל בן-זאב: "בשבועיים האחרונים ניכרת ירידה בפעילות וחברות רבות נמצאות בעמדת המתנה. הפעילות בשוק מושפעת מהמצב הביטחוני, הפדיונות בקרנות הנאמנות ובפרט בקרנות האג"ח, וכן הצפי להפסקת ההזרמות של הבנק המרכזי בארה"ב, הצפויה באוקטובר. בנוסף, אנחנו מתקרבים לאוגוסט ובחודש הזה בשנים רבות נרשמה פעילות נמוכה באופן יחסי, ולכן יש להניח שגם לקיץ תהיה השפעה על היקפי ההנפקות".

כהן: "השוק המקומי פה חזר לרכוש ני"ע כבר לפני מספר ימים, ומבחינה זו הוא הקדים את הפסקת האש. ברבעון הקרוב צפויים לנו פדיונות של אג"ח שהגיעו לפירעון בהיקף של מעל 20 מיליארד שקל. דבר זה צפוי להגדיל עוד יותר את רמת הנזילות בשוק. אני לא רואה איך המצב משתנה, אלא אם כן יהיו פה פדיונות גבוהים בקרנות. ממה שאנחנו מבינים ממנהלי השקעות הפדיונות שראינו לאחרונה פסקו בימים האחרונים".

- לא מטריד אתכם שהמוסדיים קונים כמעט הכל, גם אג"ח פחות איכותיות שאולי מתמחרות בחסר את הסיכון שגלום בהן?

ירדני: "אני לא שם, ומי שקונה שיהיה לו לבריאות. מה שקורה בשוק הוא מהלך טבעי, הרבה מאוד כסף נכנס, דבר שתומך במהלך של סגירת מרווחים וגם קנייה של ניירות שהם פחות איכותיים. כמנהל השקעות אתה לא צריך לדעת רק מה לקנות, אלא גם מה לא לקנות, וזו לפעמים הנקודה היותר חשובה. בשוק כזה עם הנפקות שאיכותן הולכת ופוחתת, אנחנו מעדיפים לשבת בצד, גם במחיר של להיפגע בתשואה השוטפת, ומבחינתנו זה נכון לכל אורך השנה האחרונה. אנחנו לא רצים אחרי התשואות, אלא מחכים בסבלנות".

אטרקצ'י: "נכון שזה נראה שכל אחד מסוגל לגייס אבל ראינו כמה הנפקות שלא הצליחו. במצגות שאני השתתפתי בהן המוסדיים שואלים שאלות חכמות, ונראה שהשוק כן סלקטיבי. אבל כשיש גאות היא משפיעה על כולם. לטעמי, המשקיעים חייבים להיכנס לבדיקה יותר מעמיקה של האג"ח המונפקות. כרגע יש ביקושים, שיעורי הריבית בכל האפיקים נמוכים, בפרט בחצי השנה האחרונה, ולכן הריבית בגיוסים יורדת. אבל אני חושב שיש בכל זאת פערים בריבית, אני רואה שחברות שמדורגות עם בטוחות זוכות לריבית יותר טובה מאשר כאלו ללא דירוג או בטוחות".

הראל בן-זאב: "האתגר שקיים היום מבחינת מנהלי השקעות זו תופעה גלובלית. כשמדברים על מרווחים נמוכים צריך לקחת בחשבון את הריביות האפסיות בארה"ב ובאירופה, וזה לא הולך להשתנות בזמן הקרוב. מה שכן, לגבי הבטוחות, מאז כניסת כללי חודק יש מגמה של חיזוקן. עדיין רוב הביטחונות שניתנים הם דרג ב', אבל באופן כללי יש שיפור בהשוואה למצב טרום חודק, וההנפקות נושאות ברובן התניות פיננסיות שיוצרות הליך מסודר יותר".

כהן: "בשנתיים האחרונות, ובפרט בחצי השנה האחרונה, החברות המגייסות נהנות ממרווחים יחסית נמוכים, על רקע העובדה שקיימת משוואה בה היקף הנזילות גבוה מול היצע השקעות שאינו גדול". בהקשר זה מוסיף כהן כי הוא, כחתם, מבצע לאחרונה לא מעט עסקאות פרטיות עבור המוסדיים הגדולים, ובראשן חברות הביטוח. "הם מסתכלים על שוק האג"ח והוא נראה להם יקר ולכן הם פונים לאפיקים לא סחירים. שם הם מקבלים עסקאות עם מח"מ ארוך, קובננטים חזקים, ומרווח טוב בגלל שהעסקה אינה סחירה. מדובר על תחום שהולך וגדל במחלקות הפרטיות של המוסדיים".

"ניסיונות פאתטיים של יאיר לפיד"

בסופו של יום, שוק האג"ח הקונצרני בת"א נשלט על ידי חברות המשתייכות לסקטור הנדל"ן. "בישראל משאב הקרקע מאוד יקר כי הוא במחסור, הקרקע מהווה עלות גבוהה יותר מעלות המוצר", מסביר אטרקצ'י שרק לאחרונה גייסה חברת אאורה שבשליטתו 95 מיליון שקל בריבית של 6%.

"חברת נדל"ן שרוצה להגדיל את הפעילות צריכה לגייס עוד הון, ושוק הנדל"ן למגורים בארץ הוא לטעמי הכי יציב שיש: תרבות הקנייה הישראלית היא לקנות דירה, אין פה שכירות לטווח ארוך ואנשים מחפשים יציבות; יש פה מחסור בדירות כי המדינה לא השכילה לתכנן מספיק עתודות קרקע והיום הביקושים גדולים יותר; וכל הניסיונות הפאתטיים של יאיר לפיד לא מצליחים להגדיל את מלאי הדירות כי אין פה טיפול שורש בהגדלת ההיצע".

ובכל זאת צריך להזכיר שאתה השתלטת על אאורה במסגרת הסדר חוב, אחרי שהחברה הסתבכה, ולאור הצלחת הגיוס האחרון נראה שבשוק אולי שכחו את תקופת השפל שאליה הגיעה החברה בעבר הלא רחוק.

"אאורה היום היא חברה חדשה לגמרי. הבעלים הקודמים של החברה שלא פרעו את חובם הלכו הביתה. אני חושב שמי שלא פרע חוב פעם אחת צריך להסתכל עליו בזכוכית מגדלת, יש שכר ועונש. אם אתה חייב שקל - חובה להחזיר אותו, גם אם זה אומר להחזיר מהכיס שלך. התרבות שהשתרשה פה שלא להחזיר חובות היא קלוקלת לחלוטין".

על הגיוס עצמו אומר אטרקצ'י: "נכון, גייסנו בריבית טובה, אבל בעתיד אני אשאף להוריד את הריבית הזו. הגיוס מבחינתי היה חלופה מצוינת שמטרתה, בין היתר, לגוון את המימון שלנו לצד האשראי הבנקאי. לא צריך להיות תלויים בגורם אחד. אני מגייס כסף לצרכי ההשקעה שלי, לא מגייס סתם. אני לא מאמין בסיסמה 'מגייסים כשיכולים'".

אבל, כידוע, לצד חברות נדל"ן גדולות ויציבות שגייסו בשוק לאחרונה, כגון אשטרום או גזית גלוב, בחגיגה הזאת נוטלות חלק גם חברות נדל"ן זרות מארה"ב. שגילו את השוק המקומי. זה התחיל עוד ב-2008 עם דה לסר, המשיך ב-2012 עם זרסאי, וב-2014 הפציעו אקסטל הגדולה וברוקלנד אפריל הקטנה יותר.

"זו הייתה החלטה לא פשוטה לבוא ולגייס בישראל", מתייחס לכך גולדברגר, מבעלי ברוקלנד אפריל, חברת ייזום הפועלת ברובע ברוקלין בניו יורק, שבחודש מאי האחרון גייסה 120 מיליון שקל (לעומת 100 מיליון שקל שתכננה לגייס), בריבית אפקטיבית של 6.4% בלבד. הנפקת החוב נתמכה בדירוג BBB של S&P מעלות.

- אז מדוע החלטתם להנפיק אג"ח דווקא בישראל? בארה"ב זה יקר יותר?

"אנחנו חברה בצמיחה אבל עדיין קטנה מדי לשוק ההון האמריקאי. הסתכלנו על לונדון, אבל זה היה אזור לא מוכר לנו, ובאופן טבעי, בגלל הזיקה שלנו לארץ, מצאנו היגיון להנפיק כאן. לא ידענו איך יתייחסו אלינו המוסדיים כאן, ברוד שואו הם לא עשו לנו חיים קלים וכך גם רשות ני"ע. אבל בסופו של דבר ההתרשמות שלנו מהשוק פה היא מאוד מקצועית".

עם זאת, גולדברגר מונה כמה מהחסרונות שעלו בהנפקה: "חברה פרטית שהופכת לציבורית מוותרת על הרבה מאוד. היה צריך לחשוף פרטים לגבי הפעילות, להתפשט לגמרי. חלק מהעובדים בחברה עשו עלייה לארץ כדי לחזק את הקשר הישראלי, ובנוסף ההנפקה גם לוותה בעלויות גבוהות".

- ועדיין, נמתחה לא מעט ביקורת על כך שהריבית לא משקפת את הסיכון שבפעילות שלכם - ייזום נדל"ן למגורים.

"התקשורת חייבת לכתוב משהו. הביקורת מגיעה כי אנחנו כביכול זרים, אז תמיד מחפשים למה באנו לכאן, איפה הקאצ'. אנחנו חברה פעילה ביותר בברוקלין מבחינת פרויקטים, אקסטל שבאה לכאן בונה בלב מנהטן, אז מה רע בזה?"

אטראקצ'י: "זה שמגייסים בארץ כסף זול יותר ממה שאפשר לגייס בחו"ל, זה פשוטו כמשמעו כשל שוק. יכול להיות שחלק מהחברות שהנפיקו מעולות, אבל אני לא חושב שיש כלים לבדוק את זה. אם חברות הצליחו להנפיק פה כנראה שיש לזה סיבה טובה - הן לא הצליחו במקום אחר".

ירדני: "אטרקצ'י צודק, יש פה כשל שוק. לא פעם הכסף שמגייסות חברות שכאלה הולך להון עצמי לפרויקטים, ואותו יזם עושה תשואה גבוהה על הפרויקטים שלו בזמן שהמשקיעים באג"ח מקבלים ריבית נמוכה. בסופו של דבר אתה מעמיד את הכסף של החוסכים שלך בסיכון ללא פיצוי הוגן. יש כאן כל מיני חברות מאיי הבתולה שאלוהים יודע איזה חוק חל עליהן, וזה פשוט לא שפוי. אני מקווה שזה לא ייגמר בבכי".

"האקסל יפה, אבל צריך לבדוק בשטח"

כהן דווקא רואה את הדברים אחרת: "חברות הנדל"ן הזרות שמגייסות פה הן קטנות מדי עבור השוק האמריקאי, שם צריך להגיע להיקפי גיוס יותר גדולים. מרבית החברות שאני ראיתי הן בעלות יחסים פיננסים טובים. בסך הכל החברות האלה פועלות בשווקים שמדורגים גבוה כמו ניו-יורק, שזב לא שוק עם רמת סיכן גבוהה. זה לא לעניין לבוא ולפסול חברות כאלה ולהגיד שאין כניסה לחברות שמגיעות מארה"ב. בואו לא נשכח כי לא מעט מהחברות הישראליות פועלות גם בחו"ל".

אטרקצ'י: "אחרי הטראומה של המשבר צריך לבדוק בציציות חברות כאלה. לפעמים אקסלים נראים יפה על הנייר אבל צריך לבדוק בשטח, דרך הרגליים, את הפרויקטים. בזמנו, כשהשוק נפל, זה היה על עסקים שמעבר לים, ואני לא בטוח שהיום הלכו לבדוק את המקומות האלה או שהייתה יכולת לנתח את הפרויקטים הללו. המשקיעים צרכים לדרוש ריבית גבוהה יותר כי יש פה סיכון".

גולדברגר: "אנחנו חברה חזקה עם סיכויי צמיחה, אנחנו לא סתם מישהו מהרחוב. ברוקלין היא מקום צומח ומבוקש, זה לא באר יעקב או נס ציונה. חזרתי לא מזמן מניו יורק ושאלו אותי שני גופים לגבי ההנפקה בישראל. באופן כללי, אני מסכים שהריביות בשוק הקונצרני נמוכות מדי, אני רואה שהחברות החזקות מנפיקות פה ב-2% מעל הריבית הממשלתית. אנחנו לא כיוונו לריביות שקיבלנו, אבל זה לא יכול להמשך ככה, יש פה התנפחות של בועה בשוק האג"ח ואין ספק שזה עבר את גבול הטעם הטוב. בסוף יגיע מה שיאזן את השוק, אני רק מקווה שזו לא תהיה מפולת שתביא לזה".

אגח קונצרניות