אומרים שהתחשלנו, שהתבגרנו, שאולי התרגלנו - שאנחנו כבר לא מגיבים בפניקה לאירועים הביטחוניים. הבנו שבסופו של יום הכלכלה היא זו שקובעת, במיוחד זו שנמצאת מעבר לים - בוול סטריט. לפיכך, בעוד הלב יוצא דרומה, עיני המשקיעים נשואות למערב - אל עבר שוק המניות האמריקאי, שדומה כי דבר לא עומד בדרכו צפונה.

קשה לא לתהות, מה בדיוק עומד מאחורי הראלי המרשים של מדדי המניות בארה"ב - האם זו צמיחתו החדה של המשק? ברור שלא, הרי זו מדשדשת כבר שנים ארוכות על שיעור של 2% לערך. אז אולי זו רמת המחירים האטרקטיבית? רק אם יש לכם דמיון מפותח בכדי להבחין בה. די להביט מכפיל הרווח שבו נסחר כיום S&P 500, בכדי להיווכח שהוא גבוה כמעט מכל זווית - בפרט מזה של שילר (הכוונה למכפיל CAPE, המבוסס על חלוקת שווי השוק של 500 S&P בממוצע רווחי החברות הכלולות בו ב-10 השנים האחרונות).

גם היחס החביב על וורן באפט - שווי השוק המצרפי של החברות מחולק בתוצר העסקי - אינו מבשר טובות, שכן למעט תקופה קצרה בתחילת שנת 2000, הוא משייט כעת ברמת שיא של כל הזמנים. שוב נותרנו עם טיעון הריבית הנמוכה. איני ממעיט בחשיבותו של נימוק זה, שכן קשה להפריז בעוצמת ההשפעה שיש לזו האחרונה על המשקיעים, אבל אני סבור שהסיטואציה הפעם מסוכנת במיוחד.

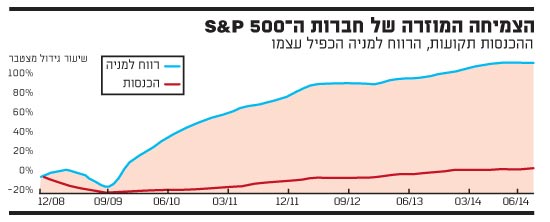

הריבית והצמיחה - כבר לא כלים שלובים: כאשר "מאיימים" עלינו כי עליית הריבית תשמוט את הקרקע מתחת לשוק המניות, אנו משיבים "לא בהכרח" - שכן אז, כך אנו מדקלמים, המשק יצא מההאטה והצמיחה תשתפר משמעותית. אז זהו, שלא בהכרח. אם ציפיתם שביצועיה המקרטעים של הכלכלה האמריקאית ישתקפו בבירור בתוצאות החברות, אזי נכונה לכם הפתעה - שכן הרווחיות של אלה נמצאת דווקא בשיאה.

מובן שאין כל רע בכך, להיפך. אבל העובדה שהשיפור ברווחי הפירמות הוא תוצאה ישירה של קיצוץ חד ואלים בהוצאות, כפי שרק האמריקאים מיטיבים לעשות, תכביד בעתיד על צמיחת ההכנסות. אומר זאת בפשטות: מבנה ההוצאות המדולדל של החברות, לצד הצמצום הדרמטי בהיקף ההשקעות, פגעו בפלטפורמה הנחוצה להגדלת המכירות. כאן בדיוק טמונה הסכנה הכפולה, שכן ביום שבו תעלה הריבית, לא רק שהאטרקטיביות היחסית של האקוויטי תדעך, גם לא תהיה צמיחה נאותה שתפצה על כך.

רכישות חוזרות

רכישות חוזרות, למי הן עוזרות? טיעון מרכזי מוכר, השגור בפי אלו המצדדים ברכישת שוק המניות האמריקאי, הוא היקפן העצום של הרכישות החוזרות (Buy Back) - שהסתכמו בלמעלה מחצי טריליון דולר בשנה החולפת.

ואכן, מה יכול להיות משכנע יותר מחברה המכניסה את ידה לכיסה, ומשקיעה בתחום שבו היא הכי מבינה - העסק שלה עצמה. היש אינדיקציה טובה מכך לכדאיות ההשקעה? בוודאי שיש, והאמת היא שזה אף מעבר לכך, שכן רכישה חוזרת מהווה לא פעם נורת אזהרה עבור משקיעים ארוכי טווח.

אין חולק, כי שוק ההון אוהב חברות המודיעות על רכישה חוזרת, בפרט כאשר ההודעה מלוות בהסברים לתפארת מכבסת המילים - "ניצול הזדמנות", "הצפת ערך לבעלי המניות", "הבעת אמון בעסקי החברה", "איתות על מחירה הנמוך של המניה" וכיוצא באלה מילים גבוהות אך בעיקר נבובות.

האם מי שנתן את כספו לחברת תרופות, למשל, ייחל שהיא תהפוך לפתע למעין מנהל תיקים?! ברור שלא, הוא ציפה שתשקיע במחקר ופיתוח, בשיווק, בהרחבת פעילותה הפרמצבטית וביתר עסקי הליבה שלה. לעתים נדמה כי הזנב מכשכש בכלב, כך שבמקום שהמשקיעים יעריכו את שוויין של החברות בהתאם לאיכות הביצועים העסקיים שלהן, מנסות האחרונות לתמוך בשווי הרצוי למשקיעים.

אומרים שרכישה חוזרת אינה רק עניין "סמנטי", שיש לה משמעות מעשית - היא מגדילה את הרווח למניה. נכון, אז מה?! זו סוגיה שאמורה לעניין סטודנטים לחשבונאות, לא בעלי מניות. אם מישהו מזהה כאן איזשהו שינוי כלכלי אמיתי, שיקום. אלך אפילו צעד נוסף, ואומר שלטעמי רכישה חוזרת היא דוגמה קלאסית לניגוד העניינים שבין טובת החברה לטובת משקיעיה קצרי הרוח והטווח.

ניגוד עניינים

הנחת המוצא היא שמה שטוב לבעלי המניות, טוב בהכרח לחברה - אז זהו שלא. בשווקים הפיננסיים המודרניים, כאשר תשואת תיק המניות היא חזות הכול, קיימים לא מעט משקיעים דומיננטיים, שמה שטוב עבורם זה מה שיעלה את מחיר המניה בפתיחת המסחר.

שלא יהיה בלבכם ספק, זה מתכון בדוק להקרבת ערך בטווח הארוך על מזבח אינטרסים של הטווח הקצר. ואלמלא קוצר היריעה, הייתי מרחיב גם לגבי ניגוד העניינים שבו מצוי מנכ"ל שמתוגמל באמצעות אופציות, המודע להשפעה שיש לרכישותיו החוזרות על מחיר מניותיו.

הנפקה במהופך: בניגוד לתפיסה הרווחת, רכישה חוזרת אינה שקולה לחלוקת דיבידנד, שכן היא דומה יותר לביטול הנפקה - מזומן יוצא מקופת החברה ומספר מניותיה קטן. מעניין אם כך, מדוע איננו שומעים חברות מנפיקות, המצהירות כי הן עושות זאת רק משום שמחיר המניה גבוה, או לחילופין, שהן סבורות כי העסק פשוט מיצה את עצמו. ההיפך, הן מסבירות לנו שהגיוס נועד לשם הרחבת הפעילות, תוך שהן מתארות בלהט את הפוטנציאל הטמון בתחום עיסוקן.

אז תגידו, האם המסקנה המתבקשת, היא שרכישה חוזרת מהווה למעשה הודאה של החברה בחוסר יכולתה לצמוח - שאין לה כל צורך בהון הדרוש לכך? לא תשמעו זאת לעולם, אבל פעמים רבות זהו בדיוק המקרה.

שורה תחתונה: שוק המניות המקומי מושפע עד מאוד מעמיתו האמריקאי, בפרט בעתות של ירידות שערים. בסיטואציה הנוכחית, עליית ריבית בארה"ב תכווץ עד מאוד את מחירי המניות במדד S&P 500. הסיכוי לעליית ריבית שכזו גבוה מכפי שנדמה. היזהרו.

*** הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים, המפורסמים לכלל המשקיעים, ועליהם בלבד

הצמיחה המוזרה

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.