בשנת 2013 הציגה הפניקס את הרווח הגבוה בענף הביטוח המקומי, על אף היותה החברה הרביעית בגודלה בתחום. תוצאותיה הטובות של הפניקס באו לידי ביטוי בכמה תחומים, בהם תחום ביטוחי החבויות - תחום תחרותי שלרוב לא מהווה מקור לרווחיות גבוהה בענף הביטוח.

כעת, ל"גלובס" נודע מפי גורמים בשוק הביטוח כי הפיקוח על הביטוח במשרד האוצר מקיים לאחרונה ביקורת בחברה, העוסקת בבדיקת שינוי העתודות שביצעה החברה ברזרבות בביטוחי החבויות אשתקד, והרווחיות הגבוהה שהציגה הפניקס בתחום זה. יחד עם זאת, לא מן הנמנע כי הנושא נבחן כחלק מביקורת שגרתית שמתנהלת בחברה. מהפניקס נמסר בתגובה כי החברה "אינה מתייחסת לנושאים מקצועיים הנידונים בינה לבין משרד האוצר". באוצר בחרו שלא להתייחס.

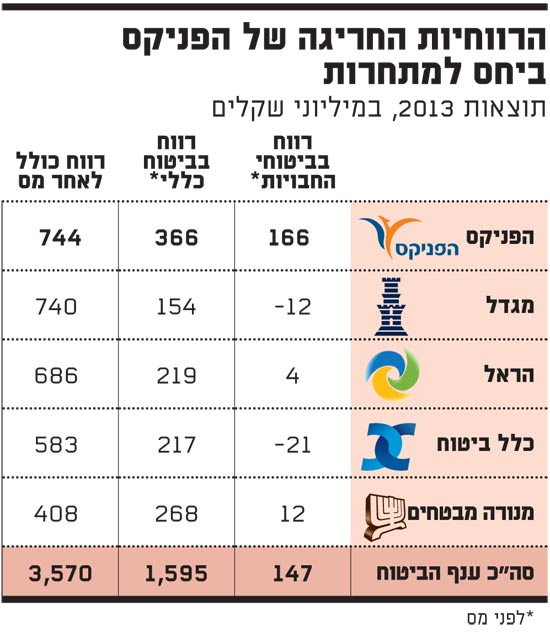

את הרווחיות הגבוהה של הפניקס בביטוחי החבויות כבר כינינו כאן בעבר "מנותקת ממה שקורה ביתר החברות הפעילות בענף". ב-2013 רשמה הפניקס רווח כולל לפני מס של כ-166 מיליון שקל בביטוחי החבויות, שחלק משמעותי מתוכו - גם אם לא כולו - נזקף לשינוי בהערכות האקטואריות שמשמשות את החברה בתחומים אלה, ושהוביל לשחרור רווחים מהעתודות. אגב, ב-2012 וב-2011 הציגה הפניקס רווח כולל לפני מס של 43 מיליון שקל ו-20 מיליון שקל, בהתאמה, בביטוחי החבויות.

למול הרווח החריג הזה של הפניקס, שלדברי החברה - כפי שמסרה לנו בעבר, זמן קצר לאחר פרסום הדוחות הכספיים ל-2013 - נבע מניהול תיק טוב יותר מיתר החברות, אצל יותר ממחצית החברות המתחרות נרשם אשתקד הפסד בפעילות בתחום זה. גם בחרות שכן רשמו רווחים בתחום, הציגו נתונים צנועים בהרבה, ואף אחת מהן לא התקרבה לרווחיה של הפניקס.

כך, החברה השנייה במדרג הרווחיות בביטוחי החבויות ב-2013 הייתה איילון, שהציגה רווח כולל לפני מס של כ-26 מילון שקל בתחום ביטוח החבויות. אחריה ניצבה מנורה מבטחים עם רווח של כ-12 מיליון שקל. שאר החברות הציגו רווחיות של מיליוני שקלים בודדים בתחום, או הפסד.

עם זאת, גם בנטרול הרווחיות המהותית, בהיקף של כמה עשרות מיליוני שקלים שנבעה כאמור משחרור העתודות, הפניקס עדיין הציגה תוצאות חזקות ב-2013, בוודאי ביחס לגודלה (הפניקס קטנה ממגדל, הראל וכלל ביטוח).

זמן ארוך בין האירוע לתשלום

ענפי החבויות מיועדים לכיסוי של חבויות המבוטח בגין נזק שהוא יגרום לצד שלישי. ביטוחי החבויות כוללים ביטוחי אחריות מעבידים, ביטוחי אחריות כלפי צד שלישי, וביטוחים נוספים בהם פוליסות לביטוחי אחריות מקצועית, אחריות דירקטורים ונושאי משרה, ואחריות מוצר. בדרך כלל תביעות בתחום החבויות מתאפיינות ב"זנב ארוך" - כלומר, לעיתים חולף זמן ארוך ממועד האירוע ועד מועד הסילוק הסופי של התביעה (התשלום).

שחרור רזרבות משפיע מיידית על רווחי חברת ביטוח. מדובר בשחרור כספים שנצברו בשנים עברו ככרית למימון תביעות עתידיות, תחת הנחות אקטואריות מסוימות. עדכון הנחות אקטואריות הוא מהלך שנעשה לא אחת בחברות הביטוח, כשלמעשה מדובר בחלק טבעי בפעילותן. הסוגיה המשמעותית כאן היא האם הדבר נעשה תוך שמרנות ראויה בהסתכלות רחוקה מספיק לעתיד.

אגף שוק ההון, ביטוח וחיסכון באוצר, עורך ביקורות רבות בשורה ארוכה של תחומים בחברות שתחת פיקוחו. בכל רגע נתון ישנן ביקורות שמתנהלות על ידו, לא אחת באמצעות גורמים חיצוניים ובמימון החברות המבוקרות.

תחת ניהולו של אייל לפידות הפכה הפניקס בשנים האחרונות ליצרנית רווחים יעילה בהרבה מכפי שהייתה בעבר. כיום נסחרת החברה בבורסה במחיר המשקף לה שווי של כ-3.2 מיליארד שקל - הרביעי בהיקפו בענף הביטוח. בימים אלה נמצאת החברה, שבשליטת קבוצת דלק של יצחק תשובה, על המדף, ומתנהלים מגעים מתקדמים למכירת השליטה בה למשפחת קושנר האמריקנית. ככל הידוע, המנכ"ל לפידות צפוי לקחת חלק בעסקה להעברת השליטה בקבוצה, אם וכאשר זו תושלם.

האוצר יטרפד רכישת מניות הפניקס ע"י לפידות?

לפני כשבועיים דיווחה קבוצת דלק שבשליטת יצחק תשובה כי חתמה על מזכר הבנות לא מחייב למכירת השליטה (47%) בהפניקס למשפחת קושנר האמריקנית, בתמורה לכ-1.7 מיליארד שקל (על פי שווי ההון העצמי של חברת הביטוח). קבוצת דלק צפויה לממן קרוב למיליארד שקל מהתמורה באמצעות הלוואת מוכר לרוכשת האמריקאית.

עם היוודע דבר העסקה הנרקמת נשמעו הערכות לפיהן מנכ"ל הפניקס, אייל לפידות, הוא שהביא את הרוכשים, וכי הוא צפוי להצטרף לעסקה כשירכוש מקבוצת דלק את יתרת מניותיה בהפניקס (כ-5%), בשווי של כ-190 מיליון שקל.

כעת, ל"גלובס" נודע כי במקרה כזה עשוי משרד האוצר להתנגד לאופן שבו אמורה להיות ממומנת רכישת המניות על ידי לפידות. מאז נודע על העסקה בין קושנר לדלק, נשמעו הערכות לפיהן לפידות עשוי לממן את רכישת המניות על ידי הלוואת נון-ריקורס שיקבל מידי בעלת השליטה, קבוצת דלק או משפחת קושנר. אם אכן ילך לפידות בדרך זו, הרי שבאוצר לא יראו זאת בעין יפה.

ככל הידוע, האוצר לא יאפשר ללפידות לקנות מניות הפניקס כנגד הלוואת נון ריקורס, משום שמימון כזה לא עומד בהנחיות תגמול הבכירים שהוציא המשרד ובעיקר מנוגד להיגיון שמאחורי הנחיות אלה. הנקודה הרלוונטית בהקשר זה נוגעת ליחס של התגמול המשתנה ההוני לעומת התגמול הקבוע, ונובעת מתוך חשש שמימון כזה יגדיל את פוטנציאל הסיכון שלפידות יהיה מוכן לקחת כמנכ"ל הפניקס. הסיבה לכך ברורה: ברגע שהביטחון היחיד כנגד ההלוואה הוא המניות הנרכשות, על פניו ללווה אין כל סיכון אלא רק אפשרות להרוויח.

בינתיים, נזכיר, נמשכת סאגת אישור שכרו של לפידות, הנגררת כבר חודשים ארוכים. גובה שכרו של לפידות גרר ביקורת חריפה כלפי הפניקס הן מצד הציבור והן מצד ראשי משרד האוצר. לאור זאת, לאחרונה ביקשה הפניקס לחתוך את השכר המבוקש בחצי ולאשר ללפידות (שצבר בשבע השנים האחרונות שכר מדהים בעלות של כ-100 מיליון שקל) שכר בעלות כוללת של כ-22 מיליון שקל בשנים 2014-2017.

הרווחיות החריגה של הפניקס ביחס למתחרות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.