"צוק איתן" של וול סטריט, שוק המניות שכנראה אין לו תחליף, הוא כמעט ללא ספק (לפחות בתקופה האחרונה) - השוק הראשוני. למרות החשש מהאטה כלכלית עולמית (בעיקר מכיוון סין), למרות הציפייה למחזוריות של שוקי ההון שתפקידה לייצר תיקון בתמחור המניות כדי שאלו יוכלו להמשיך לעלות ביתר רציונליות (ולא תמיד זה קורה) - השוק הראשוני בארה"ב חווה רמות שיא בהן לא שהה עשור וחצי. כן, מאז ימי בועת מניות הטכנולוגיה.

והנה ההוכחות המספריות. ברבעון השני של השנה, בוצעו בארה"ב 83 הנפקות ראשוניות (הרבעון הפעיל ביותר מאז אלו של שנת 2000), ואלו גייסו סך כולל של 20.8 מיליארד דולר. ברבעון הראשון מדובר היה על 64 הנפקות ראשוניות וסך גיוס של 10.6 מיליארד דולר (חצי מהרבעון השני), ואילו לכל אורך שנת 2013 מדובר היה על 222 הנפקות וסך גיוס של 54.9 מיליארד דולר. זה אומר שבמחצית הראשונה של 2014 הונפקו לראשונה 147 חברות (סך גיוס של 31.4 מיליארד דולר) - 66% ממספר ההנפקות של כל 2013 ו-57% מסך הגיוס של אותה תקופה.

וכן, החברות הישראליות לקחו חלק בחגיגה זו, וזה די לגיטימי. השבוע, לדוגמה, צפוי להיות עמוס במיוחד בגזרה הישראלית של וול סטריט. חמש חברות - ארבע מסקטור הביומד ואחת מסקטור הטכנולוגיה - צפויות להפוך לציבוריות ולגייס בממוצע הון כולל בשווי של 709 מיליון דולר. הנפקת Mobileye צפויה לרכז לא מעט עניין, בעיקר לאור גודלה, אך יתר הארבע ירכזו לא פחות עניין, בעיקר על רקע הדיסקאונט אותו נאלצה חברת הביומד MAPI לקבל על עצמה כדי להפוך לציבורית.

מתחילת 2014 גייסו חברות ישראליות בשוק ההון האמריקאי (כולל הנפקות משניות כי אלו הן למעשה הנפקות לכל דבר ועניין) סך של 1.79 מיליארד דולר, שיא חמש שנתי, אך מעבר לכך - שיא של עשור וחצי כשנהוון קדימה את צבר ההנפקות העתידי. כולל החמש שאמורות להיות מונפקות השבוע, יש חברות נוספות שכבר הגישו טיוטת תשקיף לקראת הנפקה ראשונית, וסך צפי הגיוס הממוצע של כולן עומד על 878 מיליון דולר, דהיינו צפי סך גיוס לשנה זו של 2.7 מיליארד דולר (וזו עדיין לא הסתיימה). בשנת 1999, נזכיר, מדובר היה על סך של 3.3 מיליארד דולר, ואילו בשנת 2000 מדובר היה על סך של 2.3 מיליארד דולר.

הטובה מול הגרועה

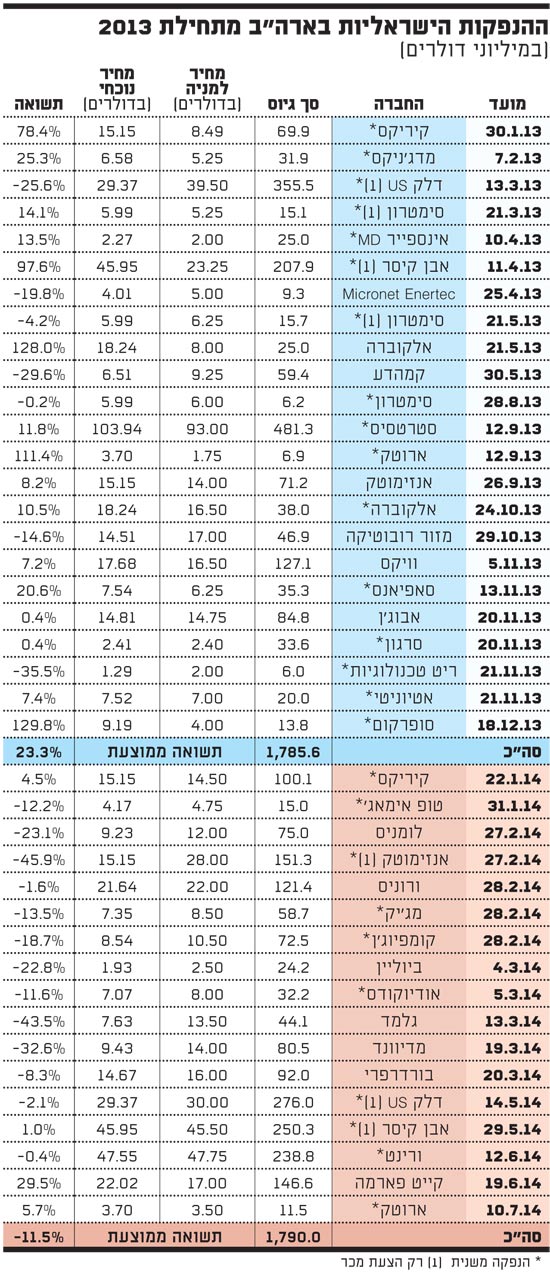

לפני ששוק ההון האמריקאי יקבל לזרועותיו חברות ביומד ישראליות נוספות - שבאופן כללי מונפקות אצלו כמו שפטריות מופיעות רגע לאחר טיפות היורה - בחרנו ללכת מעט אחורה, ולבדוק מה קרה להנפקות הישראליות שבוצעו מתחילת 2013. המסקנות, כפי שאפשר לראות בטבלה המצורפת, לא ממש מחמיאות לחברות.

ראשית, הטובה והגרועה ביותר. ההנפקה הראשונית הטובה ביותר (נכון לרגע זה) היא זו של אלקוברה, שפיתחה תרופה לטיפול בהפרעות קשב וריכוז. זו הפכה לראשונה לציבורית במאי אשתקד, ומאז הנפקה זו הוסיפה המניה לערכה 128% ושווי החברה עומד על 249 מיליון דולר. ההנפקה המשנית של החברה, שבוצעה לאחר פחות מחצי שנה לאחר הראשונית, כבר לא מרשימה בביצועיה כמו הראשונה - תשואה של 11%.

ההנפקה המשנית הטובה ביותר היא זו של סופרקום הקטנה שלפתע התעוררה לחיים, וניצלה את החיבוק העז שקיבלה משוק ההון כדי לגייס בשלהי אשתקד 13.8 מיליון דולר. מאז, מניית החברה, שמתמחה בהפקת תעודות זיהוי אלקטרוניות ובטכנולוגיית RFID (חליפית לברקוד), הוסיפה לערכה 130% והחברה עצמה שווה כעת 113 מיליון דולר.

לעומת זאת, ההנפקה הראשונית הגרועה ביותר היא זו של גלמד פרמצבטיקל שהונפקה במארס האחרון וכבר הספיקה למחוק משוויה 44%, כמעט חצי. גלמד, נזכיר, מפתחת תרופה לטיפול בכבד שומני ונסחרת כרגע לפי שווי של 81 מיליון דולר. במקרה של הנפקות משניות, הגרועה ביותר היא זו של אנזימוטק, המפתחת תוספי מזון.

זו ניצלה רמות גבוהות אליהן נסקה לאחר הנפקתה הראשונית בספטמבר אשתקד, ובפברואר האחרון ביצעה הנפקה משנית שכל כולה הייתה הצער מכר של בעלי המניות בה. מאז איבדה המניה 46%, והוכיחה את אחת הקלישאות של שוקי ההון - למכור כשבעל עניין מוכר. אנזימוטק שווה כעת 329 מיליון דולר.

גלמד ואנזימוטק אינן היחידות. בדיקה מעמיקה של ביצועי ההנפקות של השנה הנוכחית מגלה כי רק ארבע מהן (24%) רשמו עד כה תשואות חיוביות, שלוש מהן חד ספרתיות (ואולי לא במקרה, שלושתן הן הנפקות משניות), ורק אחת, ההנפקה הראשונית של קייט פארמה, רשמה תשואה דו ספרתית. אולי זהו סימן ראשון לאיזושהי תחילתה של נסיגה בפעילות השיא של השוק הראשוני בארה"ב.

הנפקות ישראליות

שיא חמש שנתי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.