שוקי המניות בעולם ממשיכים בסך-הכול במגמה חיובית, בהובלת ארה"ב והשווקים המתעוררים, אך השונות בעקבות עונת הדוחות רבה. בארה"ב, הממתינה לדוח המשרות מחרתיים (ו'), עונת דוחות חזקה שתומכת במניות; ובאירופה צמיחת הרווח נמוכה ממה שנחזה בתחילת השנה, תוך חולשה במומנט שיפור המקרו יחסית לאזורים אחרים.

השיפור בצמיחה העולמית החזויה לא נעלמה מעיני מנהלי החברות, שמאיצים בחודשים האחרונים הוצאת חלק מיתרות המזומן המצויות בשיא במאזנים. בחברות ה-500 S&P נצבר שיא של מאה שנה במזומן - 1.5 טריליון דולר, או 11.4% מהנכסים.

המנהלים ממשיכים להוציא את המזומן על דיבידנד, רכישה חוזרת של מניות ובחצי השנה האחרונה גם על מיזוגים ורכישות. מתחילת השנה בוצעו בעולם עסקאות בשווי 1.85 טריליון דולר (לעומת 1.3 טריליון דולר בכל 2013). בארה"ב סך העסקאות זינק בכ-60%, וגם אירופה רושמת זינוק בהיקף העסקאות העומד מתחילת השנה על כ-500 מיליארד דולר. שיא העסקאות שנרשם ב-2007, 2.6 טריליון דולר, נמצא בסכנה.

מעבר לרצון לכבוש שווקים גלובליים במהירות והתחרות על נתחי שוק, בולט רצונן של החברות בארה"ב להאיץ הוצאת הכספים המוחזקים מחוץ לארה"ב לפני החלת רפורמת מיסוי שבה החלו לדון באוצר האמריקאי. להערכתנו, יותר מ-800 מיליארד דולר מוחזקים מחוץ לארה"ב - מהם כ-400 מיליארד דולר על ידי חברות טכנולוגיה וכ-150 מיליארד דולר על ידי חברות פארמה.

בין הבולטות בהחזקות מזומן מחוץ לארה"ב, נכון לסוף 2013, אפל עם 111 מיליארד דולר (76% מהמזומן שלה), מיקרוסופט - 70 מיליארד דולר (90%), ג'נרל אלקטריק - 57 מיליארד דולר (64%), סיסקו - 40 מיליארד דולר (80%), גוגל - 33 מיליארד דולר (55%), ועוד.

הניסיון לנצל את מבנה המס, המאפשר להוציא כסף שנצבר בחו"ל, הביא להאצה ברכישת חברות אירופיות על ידי אמריקאיות, ובעיקר של חברות מאירלנד שם משטר המס מקל. בהקשר זה זכורה הרכישה של פריגו את Elan או רכישת Medtronic את Covidien. מתהליך זה נהנות גם חברות טכנולוגיה ישראלית.

תופעה בולטת נוספת, היא שיעור המזומן הגבוה יחסית בעסקאות אלה. עליית מחירי המניות היה אמור להביא לשיעור גבוה מהרכישה בצורה של החלפת מניות, אולם בעסקאות האחרונות נע רכיב המזומן בין 30% ל-100%.

כמעט בכל מגזר שאנו בוחנים, תופעת המיזוגים והרכישות בולטת, לעתים תוך קונסולידציה בשווקים מקומיים דוגמת עסקאות בתחומי האנרגיה, הרכב והמדיה בתוך ארה"ב, אך בדרך-כלל מדובר על רכישות גלובליות, בעיקר בתחומי הטכנולוגיה, הפארמה והטלקום.

כמעט בכל אירוע שבו מוזכרת אפשרות רכישה, המשקיעים והאנליסטים נותנים פרמיית רכישה הנעה בין 15%-30%; אך אליה וקוץ בה - במקרה של ביטול האפשרות לעסקה עשויים המשקיעים לרשום הפסד כמעט מיידי, ולכן בכל חברה שנבחן בהקשר של אפשרות זאת, נרצה להשקיע גם ללא רכישה.

פרמיית מיזוג כבונוס

מלבד קרנות גידור והשקעה, המנסות לאתר חברות מועמדות לרכישה או לבצע עסקאות ארביטראז' עם היוודע דבר העסקה, מספר תעודות סל מנסות להתחקות אחר חברות אלה ועוקבות אחר מדדים שונים בתחום. הביצועים החלשים של חלק מהתעודות מלמדים כמה קשה לאתר מראש את החברות שצפויות להירכש. התעודות MRGR של Proshares (אנשי אופנהיימר הרחיבו אודותיה כאן בשבוע שעבר); CSMA של MNA; IQ ו-CSMB של קרדיט סוויס - כולן ירדו השנה לעומת עלייה נאה ב-500 S&P.

אנחנו ב-UBS מפרסמים במערכת בלומברג מדד המורכב מ-84 חברות אירופיות, שלהערכתנו מועמדות לרכישה (בסימול UBCIMAE). רבות מהחברות במדד הזה מומלצות לרכישה גם ללא פרמיית מיזוג - כך חברת התוכנה Telecity הבריטית, חברת ההוצאה לאור ההולנדית Wolters, ספקית הנופשים השוויצרית Dufry, חברת התרופות השוויצרית Actelion (שפרסמה דוחות חזקים בשבוע שעבר), ועוד. המדד עלה בשנה האחרונה ב-20% לעומת טיפוס של 15.7% ביורוסטוקס 50.

גל המיזוגים גורר גידול גם בהכנסות נותני שירותים כמו משרדי עורכי דין, רואי חשבון ובנקאי השקעות. שני בנקי השקעות אמריקאיים, המומלצים על ידנו בהקשר זה ופרסמו דוחות טובים בשבוע שעבר, הם Lazard ("קנייה", מחיר יעד 61 דולר, סימול LAZ) ו-Evercore ("קנייה", מחיר יעד 63 דולר, סימול EVR).

יצירת ערך לנרכשת

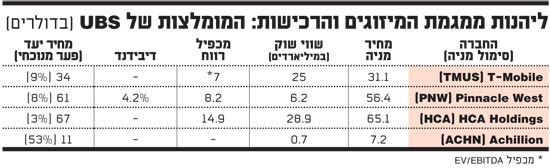

מבין החברות הרבות המוזכרות באחרונה, ומתוך הזהירות המתבקשת, נציין את T-Mobile (TMUS) שהיא מועמדת לרכישה על ידי ספרינט. T-Mobile היא ספק הסלולר הרביעי בגודלו בארה"ב, תחום תחרותי שבו צפויה התאוששות ברווחים ובמרווחים ב-2015. עסקה זו, אם תתרחש, צפויה להיות בשווי העולה על שווי השוק. אם תירכש, T-Mobile תצטרף לכמה עסקאות ענק שהוכרזו בתחום - רכישת וודאפון את Ono, AT&T את Direct TV, Liberty את Ziggo ועוד.

תחום ייצור החשמל בארה"ב עובר קונסולידציה מואצת, ואחת מבין החברות שהוזכרו כמועמדת לרכישה היא Pinnacle West (PNW) - ספקית אנרגיה ומוצרים משלימים מאריזונה, אשר צמיחת הכנסותיה העולות על הענף, כמו גם המיקוד הגיאוגרפי שלה, עשויים להיות אטרקטיביים. גם חברת Westar Energy (WR) הוזכרה כמועמדת מסיבות דומות בקנזס.

תחום נוסף בארה"ב העובר תהליך מואץ של מיזוגים ורכישות, הוא ניהול בתי חולים גם על רקע רפורמת הבריאות של הנשיא אובמה. חברת HCA Holdings (HCA), שהיא אחת החברות הגדולות בארה"ב לניהול בתי חולים עם 160 מוסדות ב-20 מדינות, עשויה להיות הן בצד הרוכשים והן בצד הנרכשים. באחרונה הודיעה החברה על תחזית חיובית לרבעון השני, תוך רכישה חוזרת אגרסיבית של מניות.

החברה המסוכנת בין המומלצות היום, היא Achillion (ACHN) - חברת קטנה לפיתוח תרופות לצהבת C, שמניותיה זינקו לאחר רכישת Idenix ע"י מרק לפי שווי 3.9 מיליארד דולר. Achillion נותרה החברה העצמאית היחידה בתחום, וגודלה ושלב פיתוח התרופה המוקדם יחסית שלה הופכים אותה להשקעה מסוכנת במיוחד.

לסיכום, המגמה המואצת של המיזוגים והרכישות ברחבי העולם צפויה להימשך בשנה הקרובה. החברות מנצלות עלויות מימון נמוכות, עודפי מזומנים וביקוש גדל ברחבי העולם, כדי להתרחב לאזורים גיאוגרפיים חדשים, תוך יצירת ערך לבעלי מניות של החברה הנרכשת בשלב הראשון.

הכותב הוא מנהל השקעות ראשי ב-UBS Wealth Management Israel Ltd. לכותב המאמר ו/או לחברה עשוי להיות עניין אישי בנושא. האמור בכתבה אינו מהווה תחליף לשיווק השקעות ו/או ייעוץ השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם

ליהנות ממגמת המיזוגים והרכישות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.