בנק ישראל מגבש פתרון לסוגיית שוק האג"ח העמוק בישראל. ל"גלובס" נודע כי לאחרונה נפגש המפקח על הבנקים, דודו זקן, עם המנכ"לים של הבנקים, והציג בפניהם פתרון יצירתי לגבי הריבית, שלפיו ישוערכו ההתחייבויות הפנסיוניות של עובדי הבנקים.

לפי ההצעה, ריבית השערוך תתבסס על תשואת האג"ח הממשלתיות בישראל, ולריבית זו יתווסף המרווח בין תשואת האג"ח הממשלתיות של ממשלת ארה"ב לזו של הקונצרניות בדירוג גבוה באותה מדינה. מרווח זה מוערך כיום בכ-0.3% באג"ח הקצרות, ובעד 0.8% באג"ח הארוכות. בשוק מעריכים כי שערוך ההתחייבויות לפי פתרון זה יהיה נמוך ב-30%-40% לעומת שערוך המתבסס על התשואה באג"ח ממשלתיות בלבד.

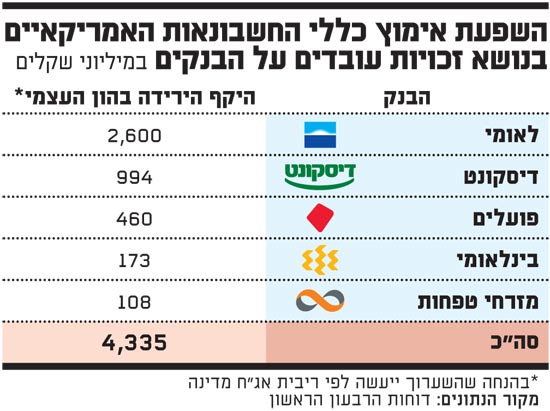

הבנקים חושפים כבר היום בדוחותיהם מה יקרה אם ההיוון ייעשה לפי ריבית אג"ח מדינה בלבד. במקרה שכזה, עולה כי היקף הירידה בהון העצמי שלהם יגיע ל-4.3 מיליארד שקל (ראו טבלה). הבנק העיקרי הנפגע ממהלך כזה הוא לאומי, שנכון לסוף הרבעון הראשון אמור להפריש 2.6 מיליארד שקל. גם לדיסקונט צפויה פגיעה, של קרוב למיליארד שקל, ובבנק הפועלים הפגיעה בסוף הרבעון הראשון עמדה על 460 מיליון שקל.

אם הפשרה תצא לפועל, היקף הפגיעה בבנקים יקטן, כאמור, ב-30%-40%, כך שלאומי יפריש כ-1.5 מיליארד שקל, דיסקונט כ-600 מיליון שקל ופועלים כ-280 מיליון שקל.

כעומק השוק כך עומק ההיוון

בימים אלה מנהלים הרגולטורים בישראל - המפקח על הבנקים, דודו זקן, יו"ר רשות ני"ע, פרופ' שמואל האוזר, והממונה על שוק ההון באוצר, דורית סלינגר - דיונים פנימיים במטרה לקבוע האם קיים בישראל "שוק עמוק".

החלטה זו, שכל רגולטור מקבל בנפרד, תשפיע על הריבית שלפיה ישוערכו ההתחייבויות הפנסיוניות של עובדים בחברות שתחת פיקוחו: אם יוחלט כי שוק האג"ח הקונצרניות אינו עמוק, כלומר לא נזיל מספיק, ההיוון של ההתחייבויות ייעשה לפי ריבית אג"ח ממשלתיות. מנגד, קביעה כי בישראל קיים שוק עמוק, משמעותה היוון לפי ריבית גבוהה יותר, זו שמעניקות אג"ח קונצרניות בדירוג השקעה גבוה (AA).

הרגולטורים עצמם חלוקים בדעותיהם בסוגיה, ובבנק ישראל החזיקו בדעה כי בישראל אין שוק עמוק - כלומר ששוק האג"ח הקונצרניות שכאן אינו נזיל מספיק. לפי הערכות, בבנק ישראל היו מוטרדים מהתנודתיות של השוק הקונצרני המקומי, וחששו כי תנודות אלה יגרמו לזעזועים בשערוך ההתחייבויות בבנקים, מה שיוביל לזעזועים בהון העצמי שלהם.

הצעת הפשרה של זקן למעשה מנטרלת את התנודתיות, שכן היא מתבססת על המרווח בארה"ב - שם שוק האג"ח הקונצרניות נחשב תנודתי פחות לעומת זה שבישראל. נוסף על כך, היא מאפשרת להעלות את הריבית שלפיה יתבצע ההיוון, כך שהתחייבויות הבנקים במאזניהם יהיו נמוכות יותר מאשר במצב שבו לא יוכרז על שוק עמוק בישראל (כפי שנטו לעשות עד כה).

התקן החשבונאי שעורר את הסוגיה

לכן, על פי הערכות בשוק, לא מן הנמנע שברשות ני"ע ובאגף שוק ההון במשרד האוצר יאמצו מודל דומה. כיום תומכים ברשות ני"ע בקיומו של שוק עמוק, ואילו באגף שוק ההון מתנגדים לקביעה זו, כך שהפשרה תאפשר לשלושת הרגולטורים ליישר קו, ולהתוות לחברות שתחת פיקוחם להוון לפי מודל דומה.

סאגת השוק העמוק התעוררה לפני מספר חודשים, על רקע החלתו הצפויה של תקן חשבונאי חדש בתחילת 2015. תקן זה יחייב חברות ציבוריות להוון את ההתחייבויות הפנסיוניות שלהן לעובדיהן לפי שיעור ריבית מסוים, שייקבע בהתאם לאופן שבו יוחלט לסווג את שוק האג"ח המקומי.

כאמור, אם ייקבע שהשוק לא עמוק, המשמעות היא שההיוון ייעשה לפי ריבית אג"ח ממשלתיות, ואילו קביעה שבישראל שורר שוק עמוק, תאפשר להוון לפי ריבית אג"ח קונצרניות. ככל ששיעור הריבית גבוה יותר, החברה תידרש להקצות פחות כספים להיוון ההתחייבות הפנסיוניות.

הקביעה בנוגע לשוק העמוק תשפיע על שורה של גופים המדווחים לפי כללי ה-IFRS, ויש להם התחייבויות גבוהות לעובדים. בין היתר, מדובר בבנקים (ובראשם בנק לאומי) וחברת החשמל. מאחר שכיום רוב החברות מהוונות לפי ריבית אג"ח ממשלתית, הרי שמעבר לשוק עמוק יאפשר להכיר בערך נמוך יותר בהיוון ההתחייבויות, וכתוצאה מכך יגדיל את ההון העצמי של החברות המהוונות.

כאמור, בכל הנוגע לבנקים - שם יש לא מעט עובדים שזכאים לפנסיה תקציבית - סוגיית השוק העמוק נקבעת בהחלטת המפקח על הבנקים. יישום התקן והשערוך מחדש של התחייבויות העובדים בבנקים יוביל לקיטון בהון העצמי של הבנקים, אולם הפגיעה ביחס הלימות ההון לא תהיה מיידית (היחס בין ההון העצמי לנכסי הסיכון בבנקים). בבנק ישראל הוחלט לאפשר לבנקים לפרוס את השלכות יישום התקן על הלימות ההון על פני תקופה של חמש שנים, שכן צעד זה היה עלול להקשות בחלק מהבנקים על צמיחה באשראי.

גם מבחינת חברת החשמל, הקביעה כי קיים שוק עמוק תאפשר הפחתת התחייבויותיה לקרן הפנסיה של עובדיה, בהיקף של כ-6 מיליארד שקל - הפחתה שתתורגם לגידול בהון העצמי של החברה. המשמעות היא חיזוק איתנותה הפיננסית של חברת החשמל - שכידוע מצבה הכלכלי רעוע - מבלי שיהיה עליה לבצע מהלכים להגדלת הכנסותיה, כגון העלאת תעריפי החשמל.

בהקשר זה נציין, כי למרות שהרגולטור הקובע מבחינת חברת חשמל הוא רשות ני"ע, גם אם האחרונה תקבע כי קיים שוק עמוק, לא בטוח שהחברה תוכל להפחית את התחייבויות קרן הפנסיה שלה בהתאם. הסיבה לכך שהיא שהדבר מצריך שינוי תקנון הקרן - צעד הדורש את אישורה של המפקחת על שוק ההון במשרד האוצר, שכאמור מסתייגת מהקביעה כי קיים בישראל שוק עמוק.

השפעת אימוץ כללי החשבונאות האמריקאיים בנושא זכויות עובדים על הבנקים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.