"אם משווים את תוצאות המחצית הראשונה של שנת 2014 לעומת תקופת צוק איתן, זה נראה כאילו מדובר במדינה ובשוק אחר. אלו שתי תקופות שונות לחלוטין", כך אמר היום ל"גלובס" מנכ"ל לאומי קארד חגי הלר.

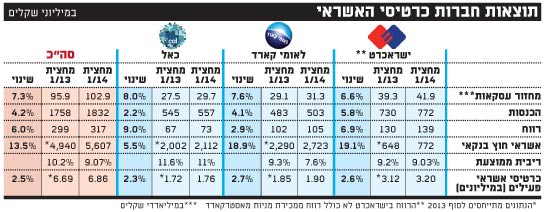

היום פרסמו חברות כרטיסי האשראי לאומי קארד וכאל את תוצאותיהן לרבעון השני של השנה. בשבוע שעבר פרסמה את התוצאות חברת ישראכרט, כך שמפרסום התוצאות של שלוש החברות עולה כי במחצית הראשונה של השנה נמשכה מגמת הצמיחה בענף. היקף השימוש בכרטיסי האשראי במחצית הראשונה של שנת 2014 הגיע לכ-103 מיליארד שקל, עלייה נאה של 7.3% לעומת התקופה המקבילה. שלוש החברות הרוויחו בתקופה זו 317 מיליון שקל, צמיחה של 6%.

אלא שבמהלך מבצע צוק איתן השתנה המצב. החברות מדווחות על ירידה של כ-2-3% בשימוש בכרטיסי אשראי לעומת התקופה המקבילה. "בהתחשב בעובדה שבמחצית הראשונה של השנה צמחנו בכ-8%, הרי שירידה של 2% לעומת 2013, מהווה בפועל ירידה של 10% לעומת הנתונים שהיינו אמורים לראות", אומר הלר.

איך הפגיעה ממבצע הזו לעומת אירועים ביטחוניים קודמים?

"במלחמת לבנון השנייה ראינו חזרה מהירה לשגרה, אבל עוד מוקדם לדעת אם גם הפעם זה יקרה, נדע יותר לקראת החגים".

מה להערכתך צפוי, בהנחה שהפסקת האש תישמר?

"הרבעון השלישי אמור להיות הרבעון הכי טוב בשנה. זו תקופה של חופשות קיץ, חזרה לבי"ס וחגים. השנה יהיה הרבה פחות טוב. אמנם מאז שהחלה הפסקת האש אנחנו רואים התאוששות וחזרה למחזורים הרגילים, אבל אני משוכנע שלא יהיה לנו פיצוי מלא לאובדן בתקופת המבצע".

ומה לגבי מצבם של בתי העסק בדרום?

"כרגע אין בעיות גבייה. לבתי העסק שנפגעו אמנם ייקח זמן להתאושש, אבל כל המערכת ליברלית ורגישה יותר לגביהם. בזמן המבצע הצענו לבתי העסק בדרום, שסבלו מירידה חדה בפעילות, הלוואות לתקופת גישור ללא ריבית. הייתה אמנם היענות, אבל נמוכה ממה שחשבנו, ורבים אמרו שהם מסתדרים, אז כנראה שבתי העסק שמרו יותר רזרבות ממה שחושבים".

צמיחה מתונה בהכנסות

כאמור, בינתיים נהנות חברות כרטיסי האשראי ממגמת הצמיחה במחצית הראשונה של השנה. היקף הצמיחה במחזורי השימוש בכרטיסי אשראי הוא 6.5%-8%. הצמיחה נובעת הן מעלייה בצריכה והן מהעברת יותר ויותר תשלומים לכרטיסי אשראי, כמו תשלומי חשבונות.

לעומת זאת הכנסות החברות עלו בצורה מתונה יותר של 4.2% ל-1.83 מיליארד שקל. העלייה המתונה יותר בהכנסות נובעת בין היתר ממתווה הירידה בעמלת הצולבת המהווה את הרצפה של עמלת הסליקה שמשלמים בתי העסק.

בעוד שכאל רשמה במחצית הראשונה של השנה את העלייה החדה ביותר בשימוש בכרטיסי אשראי, וישראכרט את העלייה המתונה ביותר, הרי שבשורת ההכנסות המצב הפוך: הכנסות ישראכרט עלו בקרוב ל-6% ואילו בכאל הם עלו ב-2.2% בלבד.

נראה כי בכאל עשו מאמץ לרסן את ההוצאות. ואכן במחצית הראשונה של השנה הוצאות השיווק ירדו בכ-7% והוצאות ההנהלה ירדו ב-2.3%. כך שבשורה התחתונה הצליחה החברה, בניהולו של דורון ספיר, לצמוח ברווחיה ב-9% ל-73 מיליון שקל.

מכיוון שענף כרטיסי האשראי נשלט על ידי שלוש חברות בלבד, נעשים באחרונה צעדי רגולציה להגברת התחרות ושיפור מצבם של הלקוח הפרטי והעסקי. על רקע מגמה זו, מחפשים בענף מנועי צמיחה חדשים, ונראה כי מנוע הצמיחה המרכזי שלהם הוא בתיק האשראי ללקוחות.

הריבית הממוצעת - 9%

תיק האשראי החוץ בנקאי של שלוש החברות צמח מתחילת השנה ב-13.5% ל-5.6 מיליארד שקל, כלומר הוא צמח בכ-700 מיליון שקל בתוך שישה חודשים. הצמיחה המואצת בולטת במיוחד בלאומי קארד, השחקן הגדול ביותר בתחום, ובישראכרט. בשתי החברות האלה תיק האשראי עלה בקרוב ל-20% בתוך שישה חודשים, מה שמשקף קצב גידול שנתי של 40%.

בחברות בענף לא מתחייבים כי ימשיכו לגדול בכאלה קצבים מואצים, אך מתכוונים להמשיך לצמוח בקצב דו-שנתי דו-ספרתי. אצל כאל, שהייתה בעבר השחקן הגדול ביותר בתחום, תיק האשראי רשם צמיחה צנועה יותר של 5.5% מתחילת השנה.

לאומי קארד היא כאמור השחקן הגדול ביותר בתחום. מלבד ההלוואות הרגילות ללקוחותיה, לחברה גם שני מוקדי פעילות מרכזיים נוספים. לחברה שיתוף פעולה עם מימון ישיר, שבו מימון ישיר אחראית על שיווק ההלוואות ולאומי קארד עוסקת בחיתום ובתפעול שלהן. יחד עם זאת שתי החברות חולקות ביחד בסיכון של ההלוואה, כך שהסיכון ללאומי קארד נמוך יותר (ובהתאם גם חלקה בתשלומי הריבית).

בנוסף, עוסקת החברה במתן מימון לרכישת כלי רכב. לדברי הלר חלק מרכזי של הצמיחה בתחום ההלוואות מגיע מתחום זה. מדובר במימון בו לחברה יש ביטחונות בדמות הרכב, ולכן הריבית בו נחשבת נמוכה ביחס לשאר ההלוואות. על רקע זה גם הריבית הממוצעת שגובה לאומי קארד בהלוואותיה נמוך לעומת המתחרות ועומד על 7.6% לעומת כ-9% בישראכרט ו-11% בכאל, שהיא החברה היחידה בה הריבית הממוצעת הנגבית היא דו-ספרתית. הריבית הממוצעת בענף עומדת על 9.1% לעומת 10.2% בתקופה המקבילה.

בענף מתמודדים עם עלייה ברגולציה, כשבשבוע שעבר נודע כי הממונה על ההגבלים העסקיים, דיויד גילה, מקדם מהלך לפיו הוא שיקבע את העמלה הצולבת בתחום, ולא כפי שהיה מקובל עד כה בהסדר עם חברות כרטיסי האשראי.

הלר לא ממש מתלהב מהיוזמה: "אנחנו חושבים שהרגולציה צריכה להביא בחשבון את מכלול הנושאים, ולהבין שהעמלה הצולבת משפיעה בסופו של דבר גם על מחזיקי הכרטיס ועל שאר הענף. הנחתות חד צדדיות הן לא לעניין ואני מאמין שלא יקרו. אני מקווה ומאמין שבסוף תימצא הדרך והפתרון הנכון לסוגיות בענף, בו נוכל כולנו לתפקד".

תוצאות חברות כרטיסי האשראי 8-14

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.