המועצה לכלכלה במשרד ראש הממשלה בראשות יוג'ין קנדל ומשרד המשפטים מקדמים הקמת מאגר דירוג אשראי לדירוג הלקוחות הישראלים. בימים האחרונים גובשה הצעה להחלטה בנושא זה, שאמורה לעלות לאישור בישיבת הממשלה. לפי הערכות, הנושא היה אמור לעלות לדיון כבר בישיבה של היום, אולם על רקע המצב הביטחוני הדיון נדחה.

מטרת הקמת המאגר היא לשפר את התחרות במערכת הבנקאית בעיקר בתחום ההלוואות למשקי בית. בימים אלה מקדם המפקח על הבנקים דודו זקן יוזמה דומה והיא תעודת הזהות הבנקאית, מסמך שאמור להציג ללקוח בצורה מסודרת את מצבת הנכסים, החובות והתשלומים לבנקים. אולם הנתון המרכזי במסמך הוא דירוג האשראי של כל לקוח באותו בנק.

קידום היוזמה הנוכחית של משרד ראש הממשלה מעלה שאלה אם שתי יוזמות אלה יתקיימו במקביל ובאיזה מתכונת. לדברי גורמים המקורבים לנושא, יש מקום לשתי היוזמות, שכן תעודת הזהות הבנקאית נותנת מענה כבר בטווח הקרוב יחסית, בעוד בניית המאגר היא פתרון לטווח ארוך יותר, שכן היא תצטרך כנראה גם שינויי חקיקה ואיסוף מידע.

מהצעת המחליטים של משרד ראש הממשלה ומשרד המשפטים שהגיעה לידי "גלובס" עולה כי מומלץ להקים צוות בינמשרדי בראשות סגן ראש המועצה הלאומית לכלכלה מוריס דורפמן. בצוות ישתתפו נציגים מבנק ישראל, משרד המשפטים, רשות ההגבלים העסקיים וכן נציגים מאגף התקציבים במשרד האוצר.

הצוות יצטרך להציג בתוך חצי שנה את המלצותיו להקמת מערכת שיתוף בנתוני אשראי. לאחר גיבוש ההמלצות, יבוצעו שינויי החקיקה הנדרשים, ואז יחל תהליך הקמת המערכת. לפי הערכות במערכת הבנקאית, תהליך כזה צפוי לקחת לפחות שנתיים עד ליישום מלא, כך שספק אם לפני שנת 2017 יחל לפעול.

בעבר הבנקים (בעיקר הגדולים) התנגדו להקמת מאגר שכזה בטענה שמדובר במידע עסקי שלהם, ולמעשה מתוך חשש שבנקים מתחרים יחטפו להם לקוחות טובים. הפעם, לפי הערכות הבנקים מבינים שבאווירה הציבורית הנוכחית צעד כזה הוא בלתי נמנע, ומתנחמים בכך שהקמת המאגר תיקח לא מעט זמן.

הוועדה תצטרך להציג חלופות לאופן שבו יוקם המאגר והמימון שלו. "בכלל זה אפשרות להקמת מאגר ממשלתי ע"י בנק ישראל או גורם ממשלתי אחר", נכתב במסמך. יתרון מרכזי בכך שהדירוג ירוכז על ידי גוף ממשלתי הוא באבטחת המידע ובשליטה מפני זליגת מידע. מצד שני הקמת גוף כזה ותפעולו דורשים משאבים, מה שמסביר כנראה מדוע יש נציגים של אגף התקציבים בוועדה.

מאגר המידע אמור לכלול מידע חיובי ושלילי מהמערכת הבנקאית על כלל לקוחותיה. הוועדה תצטרך לגבש מהו המידע שיועבר למאגר. בעזרת מודלים סטטיסטיים יקבל כל לקוח דירוג אשראי שאמור לשקף את רמת הסיכון של הלווה. הגישה לדירוג אמורה להיות רק לבעלי רישיון לפי חוק נתוני אשראי ורק בהסכמה של הלקוח. כמו כן ללקוח תהיה זכות ערעור על הדירוג, אם המידע עליו נסמך הדירוג אינו נכון.

בהצעה מודגש נושא אבטחת המידע וההגבלה על העברתו, ונושאים נוספים הקשורים לשמירה על הפרטיות. החשש המרכזי, שגם בא לידי ביטוי בביקורת על תעודת הזהות הבנקאית, הוא שדירוג האשראי ידלוף גם לגורמים שאינם קשורים למתן הלוואות, כגון בעלי דירות שידרשו לראות את דירוג האשראי של השוכרים. מצב כזה עלול לפגוע בעיקר באוכלוסיות החלשות יותר במשק.

במסמך ההצעה נכתב כי הוועדה תגבש את הממשק הטכנולוגי שמצד אחד יקטין את הפגיעה בפרטיות ומנגד יאפשר מעבר יעיל ומהיר של המידע.

עוד נכתב בהצעה כי לצורך גיבושה יוכל הצוות להיעזר בחברות ייעוץ בינלאומיות, בעלות ניסיון בתחום האפיון והטמעת מערכת שיתוף נתוני אשראי.

במסמך ההצעה הוסבר הרקע ליוזמה. "מערכת הבנקאות הישראלית מתאפיינת בריכוזיות גבוהה. חמש קבוצות עיקריות שולטות ב-93% מהנכסים בענף, כאשר שני הבנקים הגדולים מחזיקים ב-57% מהנכסים", לשון המסמך שהוכן על ידי משרד ראש הממשלה ומשרד המשפטים.

"ריכוזיות המערכת שלא משתנה כמעט לאורך השנים מקטינה פוטנציאל להיווצרות של תחרות, ומביאה לקביעת מחירים גבוהים במקטעי פעילות שונים. הנפגעים העיקריים מהיעדר התחרות הם משקי הבית ועסקים קטנים, להם לא קיימת אלטרנטיביות מימון אחרות מלבד המערכת הבנקאית".

בהצעה מוסבר כי הקמת מערכת נתוני אשראי עשויה לשפר את המצב בתחום: "ממצאים אמפיריים מצביעים על כך כי למערכת שיתוף בנתוני אשראי, הכוללת מידע חיובי על התנהגות נורמטיבית של חלק הארי בציבור, קיימות תועלות כלכליות מובהקות, הן בהיבט המשק והן בהיבט הפרטי. שיתוף רחב יותר בנתוני אשראי נמצא במתאם חיובי עם עלייה בהיקף האשראי, עם תנאי אשראי טובים יותר ושיעור חדלות פירעון נמוכים יותר".

בחומר הרקע להצעה יש גם התייחסות לנושא חוק נתוני אשראי שחוקק לפני 12 שנה. חוק זה מאפשר שיתוף בנתוני אשראי בין גופים באמצעות חברות העוסקות בנושא. אלא שמדובר בעיקר במידע שלילי על הלקוחות, ולא במידע חיובי עליהם, כך שהתחרות על הלקוחות הטובים לא השתפרה כתוצאה מחוק זה. "חוק נתוני אשראי לא הביא לאותן השפעות חיוביות שניתן לראות שהתרחשו במדינות אחרות", נכתב במסמך.

כאמור נושא הגברת התחרותיות במערכת הבנקאית באמצעות פרסום דירוג האשראי של הלקוחות נדון כבר בוועדת זקן להגברת התחרותיות במערכת הבנקאית. גם במסמך של הממשלה צוין כי ועדת זקן התייחסה לנושא זה, אך הם מתעלמים באלגנטיות מהפתרון שהציע זקן ושמקודם בימים אלה, והוא תעודת הזהות הבנקאית שתציג את דירוג האשראי של הלקוח בבנק.

זקן מקדם את יישום תעודת הזהות הבנקאית, וכבר החל משנה הבאה יוכלו הלקוחות לקבל את המסמך. עם זאת, הנתון המרכזי במסמך, דירוג האשראי, עדיין לא יפורסם, וזאת כיוון שעל זקן לקדם נושאים משלימים הקשורים לדוגמה לשמירה על הפרטיות ולהגנה על לקוחות חלשים, שעלולים להיפגע מפרסום דירוגם. עולה השאלה האם לאור היוזמה הממשלתית, אכן יתפרסם בסופו של דבר דירוג זה, או שזקן יסתפק בתעודת זהות הכוללת רק את פרטי הנכסים והחובות של הלקוחות.

פרשנות / סטלה קורין ליבר: במקום הסחבת - פשוט צריך לתקן את חוק נתוני האשראי

1. הכול פטפוטים, רעיונות בכאילו והצעות לכאורה. לא בטוח שהנשמות הטובות - דודו זקן שעובד על "תעודת הזהות הבנקאית" כבר שנתיים וחצי ועוד ידו נטויה, ויוג'ין קנדל, שיוצא בדיוק עכשיו עם המצאה מסעירה חדשה של "מערכת לשיתוף..." - מתכוונים לזה אבל התוצאה המתמשכת של מסע הפטפטת בן 15 השנים היא אחת: המשך שליטת הברזל של הבנקים בכלל ושני הבנקים הגדולים בפרט, ב"מונופול המידע" הפיננסי של כל אחד ואחת מן הציבור הרחב, והמשך האחיזה שלהם בלקוחות "השבויים".

2. המונופול הזה על ההיסטוריה האישית והפיננסית של הלקוח הוא המאפשר לבנקים לנצל את כוחם לרעה כשהם באים לקבוע את המרווחים הפיננסיים. במציאות זה אומר שהבנקים גובים מהלקוחות הבלתי מיוחסים, והלא מקורבים, כלומר כל משקי הבית והעסקים קטנים, ריבית גבוהה במיוחד על אשראי אבל נותנים להם, לכל אלה, ריבית נמוכה במיוחד על פיקדונותיהם. התוצאה היא כמובן הכנסות גדולות מאוד לבנקים, לשימוש עבור ההוצאות המופקרות והמופרזות שלהם (ברמה הגבוהה ביותר מבין הבנקים המקבילים במדינות המפותחות) וממול - עול הולך וגובר על לוקחי ההלוואות, תמורה זעומה במיוחד לחוסכים והיעדר תחרות בענף הכבד כל כך והמעבר בין בנק לבנק.

3. הבלעדיות ההיסטורית על המידע, שכולל את ההיסטוריה של החזר הלוואות, נכסים, פיקדונות, תעסוקה ושכר לאורך השנים, התנהלות כספית במשפחה והתלויים בה - הופך כל אזרח (שהרי המדינה היא שמקבעת את ההכרח להיות לקוח על בנקים) ללקוח שבוי של הבנקים, וקודם כול הפועלים ולאומי בהיותם מחזיקי שני שליש מהפעילות הכספית במדינה. מונופול המידע נותן לבנק שהלקוח קשור אליו יתרון משמעותי על פי מתחרים פוטנציאליים, שהצעותיהם ללקוחות עלולות להיות מבוססות על מידע נחות, חלקי או כלל לא קיים, מה שדורש מהם התייחסות לכל הלקוחות החדשים כאילו הם בעייתיים ומסוכנים בהחזר הלוואות. מה שמצדיק לכאורה את ריבית האשראי הגבוהה.

4. אין שום דבר חדש בהצעה של זקן ובוודאי לא בשורה בהצעת פרופ' קנדל. אין גם שום חדש בתירוצים העכשוויים של גורמים במשרד המשפטים שמנסים לסרס את הצעת תעודת הזהות הבנקאית, כמו שסירסו את הרעיונות שקדמו לה, באמירה המפחידה: זה יעלה את מחירי הדירות כי המשכירים ידרשו לראות את תעודת הזהות הבנקאית של כל מי ששוכר דירה ומי שלא ייתן יעלו לו את המחיר, וזה גם, אומרים אותם גורמים, יקשה חתונות ושידוכים, שכן השדכנים ואולי ההורים ירצו לראות את תעודת הזהות הבנקאית של החתן/כלה.

5. כל ההצעות והתירוצים לאורך השנים מתאפיינים בדבר אחד: הם נמנעים מלגעת בלב העניין שהוא תיקון חוק נתוני אשראי באופן שיחייב לא רק דיווח שלילי, אלא גם דיווח חיובי, וזאת במקום הקמה של עוד סוכנות דירוג. שכן, דיווח על היסטוריה פיננסית חיובית מאפשר ללקוח להתמקח בכבוד, לקבל ריבית נמוכה יותר על אשראי. העובדה שלא זקן ולא קנדל מעזים לגעת במקום היחיד שיכול, אולי, לאפשר את תיקון המצב, נובעת מכניעה ופחד מהשפעת הבנקאים. בין אם של המציע החושש ובין אם הוא, המפקח או הפרופסור, מעריך שחברי הכנסת חלשים ואינטרסנטים ולכן לא יוכלו לעמוד מול לחצי הבנקאים וייכנעו להם.

6. זו כבר היסטוריה רבת שנים. בינואר 2002, אחרי 5 שנים של לחצים אדירים, מלווים באיומים גם אישיים, הצליח מי שהיה אז חבר כנסת של שינוי אברהם פורז להעביר את "חוק נתוני אשראי".

מרכזיות החוק היא בהסדרת את האופן שבו ניתן לקבל מידע על אמינותו של אדם, כפרטי או כעוסק, לעניין עמידתו בהתחייבויות הכספיות שקיבל על עצמו. החוק אפשר להקים לשכות שיוסמכו לאסוף ולשמור מידע, שייעשה בו שימוש בעת שיידרש. המטרה המוצהרת הייתה להפחית את הריכוזיות הבנקאית, לקיים מדיניות אשראי המתאימה ללקוח הקטן וגם לתת תקווה, לפתוח מסלול כניסה לגורמים בנקאיים ולא בנקאיים חדשים להיכנס לשוק. אלא שהחוק שהתקבל, כאמור אחרי סדרה של לחצים, איומים ופיתויים, בעיקר מצד שני הבנקים הגדולים, כשהאחרים שיכלו ליהנות מזה נכנעו להם, היה מסורס.

במקום שנהיה ככל העמים והחוק יכלול מידע חיובי וגם שלילי, התקבל חוק שמתייחס רק למידע שלילי. כלומר מתייחס רק לאיסוף מידע על אלה שאינם אמינים, אינם עומדים בהתחייבויותיהם.

7. מאז מפעם לפעם קמים ראשי ועדות ציבוריות, ארגונים חברתיים, פרופסורים עצמאיים (יש עדיין כמה) וחברי כנסת אלה ואחרים שמעזים להוביל רצון לשינוי - אבל נכנעים או מוכנעים מהר מאוד לסיפורי אימים שהבנקאים, באמצעות שליחים, שופכים עליהם. למשל: המידע על הלקוחות יתגלגל במדרכות הערים, יציבות הבנקים תתערער, ולקינוח: משכירי הדירות והשדכנים ירצו גם.

8. אז בקיצור: במקום שדודו זקן ימשיך להתברבר עם תעודת הזהות הבנקאית שלו, אולי רעיון טוב אבל עובדה שזה לא הולך, וקנדל ימציא פטנטים חדשים שייקח לו עוד כמה שנים לממש אותם, אם בכלל - יואילו חברי ועדת הכלכלה ללמוד מעמי העולם ולתקן את חוק נתוני האשראי גם לאיסוף ושימוש במידע חיובי.

אז גם יבואו, אולי, תקווה לא רק למיליוני הלקוחות שאינם מהברנז'ה ויכולת מעבר אמיתית מבנק לבנק. אז גם יגיעו לישראל גופים פיננסיים מהעולם, שלא יתמקדו רק בלקוחות עסקיים כבדים אלא יאפשרו תנאים סבירים ללקוחות קמעונאיים ומשקי בית.

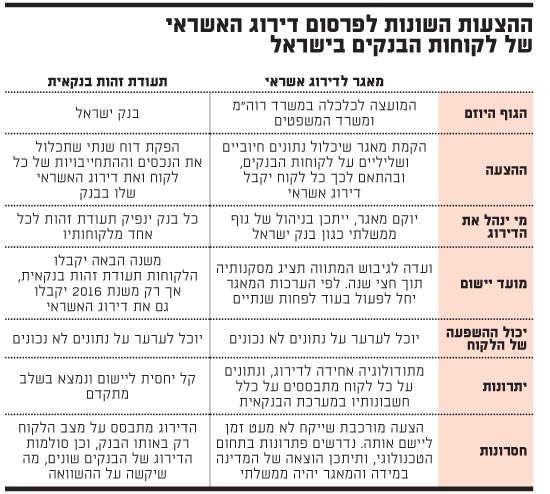

ההצעות השונות לפרסום דירוג האשראי של לקוחות הבנקים