אנו חיים בתקופת התפכחות כלפי פעילות הבנקים המרכזיים.

אחרי הצעדים הדראסטיים שעשו נבזמן הקריסה של 2008, היה קונצנזוס: כמעט כל קהילת שוק ההון הייתה מוכנה לקבל את הניסוי הנקרא "מדיניות ריבית ה-0", ובמיוחד את מעשי ההרחבה הכמותית. הם הוצגו כצעדים לגיטימיים של שיקום הכלכלה הגלובלית.

אחרי 5 שנות ביצוע מתגבר של מדיניות זו, מתחילים לגבור קולות האכזבה, וקולות המצביעים על הסכנות שבתופעות הלוואי. הביקורת הראשונית הייתה נחלת אנליסטים, וכלכלנים הדוגלים בעקרונות ה"הכלכלה האוסטרית" ((Austrian School of Economics. עכשיו, אנו שומעים את הצלילים האלו מצד חלק מן החשובים שבשחקנים הפעילים בשוק.

כולם עדיין ממשיכים ליהנות מן הפירות של הכסף החינמי, ולהשתתף במגמה, אבל רבים מגבירים את ההגנות על הפוזיציות, ובמיוחד מדברים בגלוי על הבועות השונות. למעשה קצב המנגינה של משחק הכיסאות המוזיקליים הזה, גדל והולך באותו זמן שהאתראות נהיות קולניות יותר ויותר.

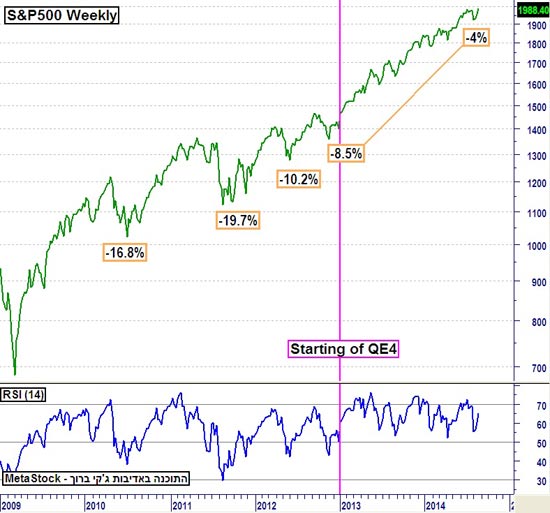

איך אנו יכולים למדוד את אותו קצב מתגבר? צורה מעניינת לעשות זאת היא למדוד את עומקי התיקונים הטכניים, וזאת לאורך כל תקופת "השיקום" מאז תחתית 2009. לפניכם הגרף השבועי של מדד המניות האמריקאי העיקרי, מדד S&P500:

משה שלום סנופי-26-08

בחלון המחיר ניתן לראות איך העומקים הולכים, ומצטמצמים. לא ציינתי את כל העומקים שבין תחילת ההרחבה הכמותית האחרונה, זו הרביעית במספר, אבל תאמינו לי שהתהליך די מובנה, והדרגתי, מעומק של כ-8.5%, ועד האחרון שהיה בסה"כ של כ-4%.

כמו כן, הנחתי בחלון התחתון של הגרף את אינדיקאטור הכוח היחסי של תנועת המחיר. שם ניתן לראות בבירור איך, מאז תחילת אותה הרחבה, האינדיקאטור אינו יורד למצב מכירות היתר, אלא נישאר מעל קו ה-50, המציין את נקודת האיזון בין החיוב לשלילה.

כאן אני חייב להזכיר שההרחבה האחרונה הייתה אלימה במיוחד. הן מבחינת הכמות, והן מבחינת האיכות. היא הייתה חלקה המדינתי של הרחבה כפולה. קניה של אג"ח מדינה, וקניה של אג"ח מגובה משכנתאות, כאשר החלק שנקנה בצד המדינתי היה כ-45 מיליארד דולר לחודש, מול סה"כ של 85 מיליארד.

כמו שאתם יכולים לראות בגרף של המדד, תחילת השנה הנוכחית מציינת סוג של האטה מסוימת במגמה העולה, וזאת בגלל שהתקיים אז חשש בדבר הקטנת גודל ההזרמה שהחל בה בן ברננקי. אך בסופו של דבר, זה לא קרה. כל המהססים הופתעו, וחזרו לשוק על מנת להשתתף כמקודם בעידוד המגמה העולה.

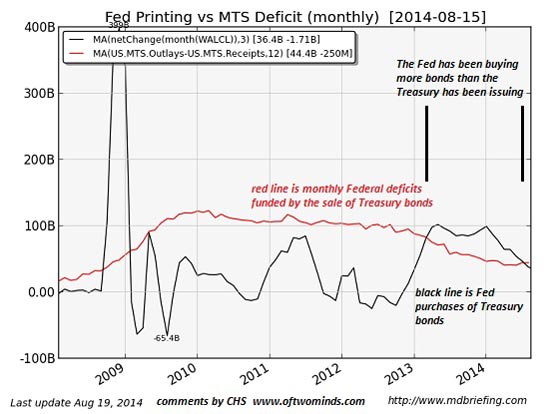

אז מה בעצם קרה כאן? איך ייתכן שהנזילות הקטנה והולכת (ההרחבה הכוללת הנוכחית נמצאת על כ-25 מיליארד לחודש), לא הוציאה את הרוח מהמפרשים? הנה גרף מעניין גם הוא שיכול לתת לזה הסבר:

משה שלום הזרמה

לפנינו התפתחות הגרעון הממשלתי הממומן על ידי מכירת אג"ח מדינה (באדום), כאשר בשחור מופיע קצב רכישות האג"ח על ידי הבנק המרכזי. שימו לב שבדיוק כאשר החלו את ההרחבה האחרונה, חל שינוי לטובה בגרעון והחלה מכירה של כמות קטנה יותר של אג"ח מצד האוצר האמריקאי.

כך, נוצר חוסר איזון הולך ומתגבר בין ההיצע שהממשל הוציא לשוק, והביקוש שהפד יצר על ידי רכישותיו. למעשה, על מנת לקבל תמונה טובה יותר, עלינו להוסיף לביקוש הפד את הביקושים המגיעים מחו"ל לאותה סחורה של חוב מדינתי.

התוצאה הייתה שחלק גדול מן הכסף שיועד לקניית אג"ח מן הממשל, הלך לרכישת אותו אג"ח אצל מי שהחזיק אותו כבר, דהיינו המוסדות הפיננסיים, ומשם הגיע חלק גדול מאותו כסף לשוק ההון. וכך, קיבלנו את העקומה היפה כל כך במדדים.

למרות הצמצום המהיר יחסית של רכישות הפד, הגרעון היורד עדיין גרם לאותה זליגת הון להתקיים זמן רב, אבל לא עוד. הגענו עכשיו לנקודת איזון שבו ההיצע והביקוש די התאזנו. האם הגרעון עולה, או הרכישות יורדות? זה לא כל כך משנה. העובדה היא שכמות הכסף העודפת הזולגת ישירות למוסדות כמעט ואינה מורגשת עוד.

האם זו הסיבה שאנו שומעים את פעמוני האזעקה מצלצלים יותר חזק? האם שוק ההון מרגיש דרך מחלקות האשראי לחץ של מזומנים? לפחות הדולר, כמטבע, מספק לנו תשובה חיובית לכך לאחרונה.

משה שלום הינו ראש מחלקת המחקר ב FXCM ישראל (חברה למסחר במטבע חוץ, מדדים וסחורות).

ניתן לפנות אליו, ולהצטרף לרשימת התפוצה שלו, דרך פניה ישירה לאימייל: Moshe.Shalom@gmail.com.

מובהר ומודגש כי האמור בסקירה זו אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. בפרסום המידע בסקירה זו אין משום המלצה או חוות דעת בקשר לביצוע כל עסקה או השקעה בניירות ערך, לרבות רכישה ו/או מכירה של ניירות ערך. יודגש כי לגבי כל מידע מכל סוג המופיע בסקירה - על כל אדם לבצע בדיקה ואימות נוספים, תוך התחשבות בנתונים ובצרכים המיוחדים שלו. יצוין כי במידע עלולות ליפול טעויות וכן עשויים לחול לגביו שינויי שוק ו/או שינויים אחרים, וכי אף עלולות להתגלות סטיות משמעותיות בין התחזיות והניתוחים המופיעים למצב בפועל. אשר על כן, קבלת החלטה כלשהי על סמך נתון, דעה, חוות דעת, תחזית או ניתוח המופיע במסגרת הסקירה - הינו על אחריות הקורא בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.