אחר כחמש שנים של עליות בשוקי המניות, יותר ויותר משקיעים מתחבטים בשאלה האם הגיע הזמן לצאת - האם אנו עומדים בפני גל ירידות, האם משבר נוסף בפתח ואיזה מין משבר הוא יהיה. על מנת לענות על השאלות נבחן בקצרה את שני המשברים האחרונים, שנחשבים מבחינת ההיסטוריה של שוק ההון כעוצמתיים ומשמעותיים.

המשבר הראשון, משנת 2000, מכונה "בועת הדוט.קום". במארס אותה השנה הגיע מדד נאסד"ק לשיא של 5132.52 נקודות, בעקבות עלייה חדה במחירי מניות מגזר האינטרנט ומגזרים הקשורים אליו. נוצר ניתוק בין שווי השוק הכללי (S&P 500) לשווי הכלכלי האמיתי של החברות הנסחרות, והמשבר התאפיין במכפילי רווח גבוהים.

המשבר השני, שהתרחש ב-2008, היה עולמי וידוע בשם "משבר הסאב-פריים". הוא פרץ ביולי 2007 והגיע לשיאו עם נפילת בנק ההשקעות ליהמן ברדרס בספטמבר 2008. המשבר הגיע בעקבות עולם פיננסי שמינף עצמו לדעת.

היום, לאחר שבירת השיאים במדדי המניות בעולם, אנו נמצאים באחד ממהלכי עליות השערים הממושכים ביותר בשוק ההון - מחירי המניות אינם זולים, רמת המכפילים גבוהה יחסית וייתכן כי אנו עומדים בפני משבר נוסף. האם ניתן להעריך מה יהיה אופי המשבר הבא, ולפיכך מהי האסטרטגיה הנכונה בתקופה כזו?

להערכתנו, אם יגיע משבר של ירידה משמעותית במחירי המניות, במקורו הוא יהיה דומה יותר לגורמים למשבר 2000 - מכפילים גבוהים. על מנת לבסס את טענתנו, בדקנו מה מנהלי השקעות ערך מובילים בעולם חושבים על רמת המחירים הנוכחית בשוק, ואת האופן שבו הם מתמודדים עם המצב.

מצאנו, כי מרבית המנהלים תופסים את סביבת ההשקעות היום כמניפולטיבית, לאור המחירים הגבוהים ללא קשר ליסודות העסקיים של החברות. כך למשל, דונאלד יקטמן, מנהל קרן יקטמן, העיד כי בתקופה הנוכחית הוא מתקשה במיוחד למצוא חברות המהוות הזדמנות השקעה.

חפשו את המנהלים שנצמדים למודל

כלל ידוע להתנהגות המשקיעים, הוא שאת ההשקעות באפיק המנייתי יש לבצע באופן עקבי לטווח ארוך וללא ניסיון לתזמן את השוק. לכן לדעתנו, אסטרטגיית השקעת הערך היא המתאימה לעת הזו. קרוב ל-70 שנה מוכיחה עצמה השיטה כאסטרטגיית השקעה לטווח ארוך המניבה תשואה עודפת על מדד הייחוס לאורך זמן.

מעבר לבחירת האסטרטגיה, חשובה בחירת מנהלי השקעת ערך, שמקיימים את מודל ההשקעות באופן איכותי - על מנת להשיג תשואות עודפות גם בשנים הקשות יותר.

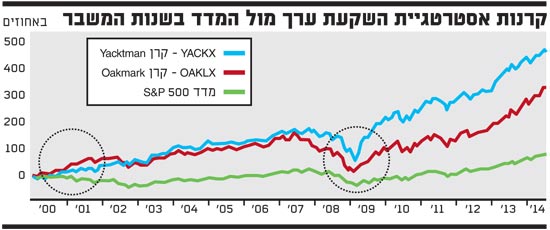

לצורך כך בחנו מספר קרנות ערך של מנהלים מובילים מול מדד הייחוס של ארה"ב, S&P 500. מצאנו, כי לאורך זמן תשואות הקרנות הללו היו גבוהות מאשר מדד הייחוס גם בעת המשברים בשנים 2000 ו-2008 (ראו גרף). במשבר של שנת 2000 תשואות הקרנות היו אף חיוביות לעומת התשואות השליליות במדד S&P 500.

על קצה המזלג, השקעת ערך היא אסטרטגיה לבחירת השקעות אחראיות, המתמקדת ברכישת חברות איכותיות מאוד בעלות יתרון תחרותי מתמשך, אשר עומדות במספר תנאים. המטרה היא רכישת מניות שמחירן נמוך מהערך הפנימי של החברה.

בדיקה של אסטרטגיית ניהול הערך ומספר מנהלים בתחום, מגלה כי הקו המנחה בניהול הסיכונים אינו הניסיון לחזות את שנת העליות או הירידות הבאה בניסיון לתזמן את היום הטוב למסחר בשבוע. אסטרטגיית ניהול הערך מבקשת למצוא את המניה שבערכה שווה "דולר אחד" ונסחרת ב-"40 סנט"; ובוחנת האם החברה בעלת פוטנציאל השבחת השווי הכלכלי בטווח הארוך.

השקעת ערך דוגלת בפשטות. מרבית מנהלי הערך מצהירים, כי האסטרטגיה מתבססת על ניתוח מניה ספציפית ולא על ניתוח השוק ותזמונו. אך ההחלטה להשקיע בניהול ערך אינה מספיקה. חשוב, כאמור, לאתר את אותם המנהלים שמקיימים את המתודולוגיה ללא סטייה מן המודל. משימה זו אינה פשוטה - מעטים הם המנהלים שמצליחים להכות את מדד הייחוס לאורך זמן, ולכן חשוב לקיים מתודולוגיות חיפוש ואיתור מנהלי השקעות ערך טובים.

נקודה זו שבה ומדגישה את חשיבותו של יועץ ההשקעות בשני היבטים: ליווי הלקוח ברמה האסטרטגית, ויישום מתודולוגיה וידע בתחום בחירת מנהלי ההשקעה הנכונים.

הכותבים הם מנהל מערך הייעוץ ומרכז תחום השקעות ביובנק ואין להם עניין אישי בני"ע המוזכר לעיל. הבנק ו/או חברות הקשורות אליו ו/או בעלי שליטה ו/או בעלי עניין עשויים להחזיק בנייר הערך המוזכר בכתבה. האמור לעיל אינו מהווה ייעוץ השקעות התואם את צרכי הלקוח ואינו מהווה תחליף לייעוץ השקעות בידי בעל רישיון

קרנות אסטרטגיית השקעות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.