בטור הקודם הצגנו כאן את תמונת הסיום של עונת הדוחות לרבעון השני בארה"ב, אשר מצטיירת כאחת הטובות ביותר זה תקופה ארוכה. הפעם נתמקד בדיווחי החברות באירופה, שנמצאים לקראת סיומם, כאשר נותרו עוד 24 חברות הנכללות במדד המניות המוביל באירופה (600 STOXX), שטרם פרסמו את תוצאותיהן הכספיות לרבעון השני של שנת 2014.

בשלב זה חשוב להדגיש, כי בניגוד לשוק ההון האמריקאי, שבו יש סטנדרט אחיד לדיווחים, באירופה יש שונות רבה בפרסומים של החברות במדינות השונות, וחלק ניכר מהן כלל לא מדווח על בסיס רבעוני. נכון לעכשיו, מתוך החברות המדווחות ברבעון החולף 48% מהן היכו את תחזיות הרווח, נתון דומה לממוצע הרב-שנתי.

עוד עולה מהדוחות, כי בהשוואה לרבעון השני של שנת 2013, תקופה שבה הפעילות בכלכלה האירופית התכווצה, הציגו החברות ביבשת עלייה ממוצעת של 11.1% ברווחיות. יחד עם זאת, נתון זה נמוך משמעותית מהציפיות המוקדמות בתחילת עונת הדוחות (תחילת יוני), אשר עמדו על קצב צמיחה של כ-20% ברווחי החברות.

הרווחים עולים, ההכנסות יורדות

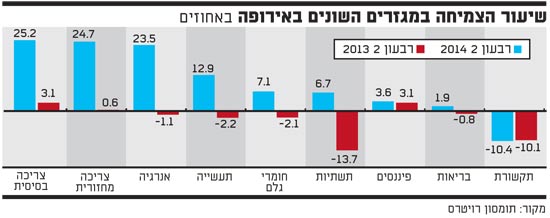

כשבוחנים את הרווחיות בחלוקה מגזרית (ראו גרף עליון בתחתית הכתבה) עולה, כי תשעה מתוך עשרת המגזרים הכלולים במדד צפויים להציג שיפור ברווחים בהשוואה לרבעון הקודם אשתקד. מגזרי האנרגיה והצריכה (מחזורית ולא-מחזורית) מציגים את התוצאות המרשימות ביותר בין המגזרים השונים, עם שיפור של כ-25% ברווח ביחס בשנה שעברה. הצמיחה הגבוהה של חברות הצריכה באירופה כלל אינה מפתיעה, בהתחשב בעובדה שהמצב הכלכלי של הצרכנים ביבשת השתפר בשנה החולפת. עדות נוספת לכך ראינו גם בדיווחי החברות האמריקאיות, שהציגו ברבעון השני נתוני מכירות מעודדים מאזור זה.

יחד עם זאת, לצד הנתונים החיובים בצד הרווח, עונת הדוחות הנוכחית באירופה מאכזבת בשורת ההכנסות. שיעור החברות שהיכו את התחזיות המוקדמות בשורה זו נמוך ביחס לממוצע (48% לעומת 53%). יתרה מזאת, ברבעון השני של השנה חלה ירידה במכירות של יותר מ-1% ביחס לתקופה המקבילה אשתקד, אשר בעצמה נחשבה לפושרת מבחינה כלכלית באירופה.

לפי שעה, שבעה מתוך עשרת המגזרים במדד STOXX 600 צפויים להציג ירידה בשורת ההכנסות בהשוואה ב-2013. חברות התקשורת והתשתיות באירופה מציגות ברבעון החולף ירידה מהותית של יותר מ-10% בהכנסות. מנגד, מגזרי הפיננסים וחברות הצריכה הבסיסית נהנים מעלייה של למעלה מ-3% בהכנסות. כאמור, כאשר משכללים את נתוני כל המגזרים, מתקבלת ירידה מצרפית של 1.3% במכירות של החברות המובילות באירופה ברבעון החולף.

כיצד ניתן להסביר את התופעה של השיפור המשמעותי ברווח לצד הירידה בהכנסות? מדובר בתהליך דומה לזה שחוו החברות בארה"ב עם סיום המשבר העולמי, כאשר בתחילה הציגו התייעלות תפעולית, ולאחריה גם צמצום עליות המימון לאור סביבת הריביות הנמוכה.

מהלכים אלה תורמים לרווח אך השפעתם על המכירות שולית. לפי שעה, גם הצפי קדימה על הצמיחה בהכנסות בהמשך השנה הוא צנוע יחסית. את עיקר האופטימיות אפשר לשאוב מהתחזיות לגידול ברווח. אם בשנת 2014 צפויה עלייה של 6.4% ברווח הממוצע בקרב החברות הנכללות ב-STOXX 600, בשנה הבאה מדובר על תחזית לצמיחה מרשימה של 14.7%.

חשיבות לסלקטיביות

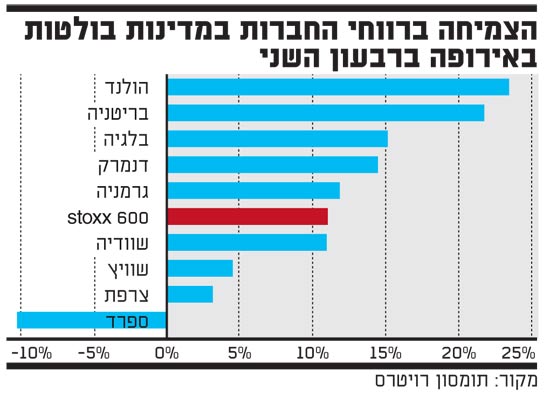

אם כך, אפשר לראות כי המצב העסקי באירופה הולך ומשתפר. יחד עם זאת, בתקופה הנוכחית לא ניתן להתייחס להשקעה באזור זה כאל מקשה אחת ודיווחי החברות ביבשת הם עדות טובה לשונות הרבה בין הביצועים במדינות השונות (ראו גרף תחתון). במדינות מסוימות החברות מציגות זינוק משמעותי ברווח, למשל הולנד (23%) ובריטניה (22%). לצדן, במדינות דוגמת גרמניה ושוודיה הצמיחה ברווחי החברות עמדה ברבעון האחרון על שיעור דומה לזה של מדד המניות האירופי. מנגד, שוויץ וצרפת מציגות ביצועי חסר, ולצדן בולטת ספרד, שהחברות המקומיות שלה במדד רשמו ברבעון האחרון ירידה חדה של 10% ברווחים.

נתונים אלה מלמדים על החשיבות הרבה לסלקטיביות בפיזור הגיאוגרפי באירופה. מעבר לכך, כשבוחנים את סביבת המקרו ביבשת, המאופיינת בשיעור אינפלציה נמוך למדי לצד ריבית אפסית של הבנק המרכזי האירופי (ECB), ומוסיפים לכך את החלטתו הדרמטית של יו"ר הבנק, מריו דרגי, בשבוע שעבר, להשיק תוכנית הרחבה כמותית, עולה תמונה שצפויה לתמוך בחברות מוטות היצוא של אירופה, לאור פיחות צפוי באירו.

בהקשר זה, פתרון מעניין הוא קרן הסל Wisdom Tree Europe Hedged Equity (סימול: HEDJ), אשר מתמקדת בחברות אירופיות שעיקר הכנסותיהן (יותר מ-50%) מפעילויות יצוא אל מחוץ לאירופה. באופן זה, היחלשות של האירו צפויה להיטיב עם אותן חברות; בנוסף, נטרול שע"ח אירו/דולר מאפשר להימנע מהפסדי הון כתוצאה מאותו פיחות צפוי במטבע האירופי.

לסיכום, אנו עדים לעונת דוחות פושרת באירופה ביחס לתחזיות המוקדמות: הרווחים גדלו בהתאם לציפיות, אולם ההכנסות רשמו ירידה מפתיעה. יחד עם זאת, סלקטיביות גיאוגרפית והתמקדות בחברות מוטות יצוא עשויות לייצר בתקופה הקרובה עודף תשואה משמעותי על מדד הבנצ'מרק של אירופה.

והערה אחרונה לסיום: לאור זאת שמדד STOXX 600 מכיל 504 חברות בלבד, הגיע אולי הזמן לשנות את שמו, וכך לייצר איזון בין כמות המניות במדד היחס של ארה"ב (S&P 500) לבין זה של אירופה.

* הכותב הוא סמנכ"ל פיתוח עסקי וחינוך פיננסי בפסגות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

שיעור הצמיחה במגזרים השונים באירופה

הצמיחה ברווחי החברות במדינות בולטות באירופה ברבעון השני

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.