תקופת החגים היא הזדמנות להתחדשות; חלקנו מחדשים את הסלון, אחרים את המטבח ויש שבוחרים לרענן את המלתחה. מבחינתנו, זאת גם הזדמנות טובה לחדש את היצע המוצרים בבורסה שלנו. לפיכך, לרגל השנה החדשה אנו מבקשים להביא לפניכם רעיון למכשיר השקעה כחול-לבן, שעשוי להגדיל משמעותית את מחזורי המסחר בשוק ההון המקומי.

טור זה עוסק באופן קבוע במגמות המתהוות בעולם ההשקעות הגלובלי. לרגל המעבר לתשע"ה נציג הפעם מגמה בולטת בתחום מכשירי ההשקעה בעולם. ר"ת DR מייצגים את צמד המילים Depositary Receipt - תעודת פיקדון.

בארץ הגדרה זו מתייחסת לרוב לתעודות סל העוקבות אחר מטבע מסוים, למשל דולר או אירו, כשהמשקיע חשוף לתנודות נכס הבסיס (שער החליפין), ובנוסף מקבל ריבית המפורטת בתשקיף התעודה. לעומת זאת, בחו"ל תעודות פיקדון הן מכשיר ותיק ופופולרי להשקעה במניות של חברות זרות, כלומר אלו שלא הנפיקו עצמן בבורסה המקומית.

בשוק האמריקאי, למשל, זו הדרך להשקיע בחברות כמו נסטלה משוויץ, טויוטה היפנית ואפילו טבע שלנו היא ADR (American Depositary Receipts).

מסורת של 87 שנים

ADR הוא נייר ערך שמונפק על ידי מוסד פיננסי בארה"ב, והוא מייצג מניות של חברה זרה שאינה רשומה ישירות למסחר בשוק ההון האמריקאי. ה-ADR הראשונה בהיסטוריה הושקה בשנת 1927 על ידי ג'יי. פי. מורגן על רשת הקמעונאות הבריטית סלפרידג'ס. כיום יש אלפים רבים של תעודות פיקדון על מניות של חברות מכ-80 מדינות שונות ברחבי העולם.

הרעיון המרכזי מאחורי ה-ADR הוא לאפשר למשקיעים בארה"ב חשיפה לחברות זרות שלא הנפיקו את מניותיהן באחת מהבורסות המרכזיות במדינה (NYSE, NASDAQ ו-AMEX), כאשר המסחר בתעודות אלו מתבצע בדולר דרך ברוקר מקומי.

באופן זה המשקיע האמריקאי נהנה מחיסכון משמעותי בעלויות ההשקעה: עמלות הקנייה והמכירה דומות למניות רגילות, אין עמלות סוכן זר וכמובן שאין צורך בהמרת מטבע. יתרון נוסף למשקיעים המקומיים הוא שהמסחר בתעודות על המניות הזרות מתבצע בשעות המסחר הרגילות בארה"ב. לא פחות חשוב, כחלק מהליך הרישום של ADR, המשקיעים זוכים לקבל דוחות כספיים של החברה הזרה באנגלית.

סוגיה זו היא רלוונטית מאוד גם לחברות השונות ברחבי העולם שרואות בשוק האמריקאי הזדמנות טובה להגדיל את בסיס המשקיעים הפוטנציאלי שלהן. אמנם חלק מהן, דוגמת עליבאבא בשבוע האחרון, בוחרות באפשרות להנפיק עצמן ישירות בבורסה בארה"ב, אולם גם יתר החברות מעוניינות להיות זמינות למשקיעים האמריקאים, ולפיכך רישום דרך ADR הוא חלופה נוחה.

כאן המקום לציין שיש מספר אופציות ליצירת תעודת פיקדון על מניה זרה. ההבדלים בין האפשרויות השונות נובעים מרמת המעורבות של החברה הזרה, אם בכלל, בתהליך יצירת ה-ADR.

במקרה שחברה זרה מבקשת לקחת חסות על התהליך, עליה לבחור מבין שלושה סוגים שונים: הנפוץ שבהם מכונה "Level 1", ובו הדרישות הרגולטוריות הן הנמוכות ביותר, אולם המחיר של החלטה זו הוא מסחר OTC (Over the Counter, מעבר לדלפק) בלבד; בחירה ב-Level 2 מחייבת את החברה בפרסום דוחות לפי התקינה האמריקאית ובעמידה בדרישות נוספות של הרשות לני"ע בארה"ב (SEC); והחלטה להנפיק תעודת מניה על בסיס Level 3 מאפשרת לחברה גם לגייס הון מהמשקיעים. בחירה באחד משני הסוגים האחרונים מאפשרת לרשום את ה-ADR למסחר באחת משלוש הבורסות המרכזיות בארה"ב.

אף על פי האמור, נדגיש כי קיימת אפשרות נוספת ליצירת תעודות מניה בארה"ב, אשר אינה דורשת את מעורבות החברה המנפיקה, המכונה "Unsponsored ADR". במסגרת זו המוסד הפיננסי מחליט ליצור ADR על חברה זרה ללא חסותה, ולאחר קבלת אישור מה-SEC הוא רשאי להציע את המכשיר באחד המסלולים שמנינו. בעקבות רגולציה שבוצעה ב-2008, בשנים האחרונות נרשמו למסחר מאות תעודות מניה ללא חסות, וכיום הן מהוות כמחצית משוק ה-ADR.

איך המכשיר עובד?

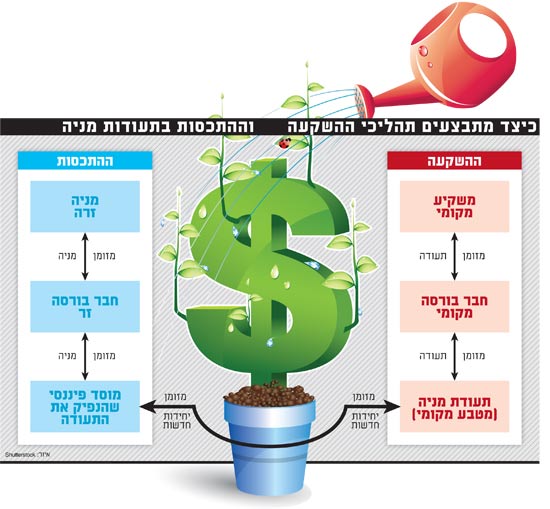

הפרקטיקה של יצירת ADR דומה לפעילות של תעודות הסל בישראל. מוסד פיננסי בארה"ב, למשל סיטינבק, מנפיק למשקיעים תעודות מניה על חברה זרה ומגבה אותן באמצעות רכישת נכס הבסיס בשוק המניות בו שרשומה החברה למסחר.

לדוגמה, משקיע אמריקאי מבקש לרכוש מניות של טבע בארה"ב. לפיכך, הוא מזרים הוראת קנייה דרך הברוקר שלו ל-TEVA (ADR), ובנקודה זו פונה המוסד הפיננסי שהנפיק את התעודה לחבר בורסה בישראל, לצורך התכסות על כמות רלוונטית של מניות טבע. באופן זה, מנהל ה-ADR יכול לספק למשקיע האמריקאי תעודות על המניה בהתאם לסכום המושקע.

אחרי שסקרנו את מכשיר ההשקעה שאיפשר לחברות רבות מחוץ לארה"ב להיסחר בשוק המניות האמריקאי, נעבור למגמה נוספת שסוחפת בשנים האחרונות את השווקים הפיננסים - מכשיר השקעה המכונה "GDR" (Global Depositary Receipts). כאן הכוונה היא לתעודות פיקדון על מניות של חברות שנסחרות בשוקי מניות שאינם בסיס האם שלהן. למשל, תעודות מניה של גזפרום הרוסית, שמוצעות בבורסה של לונדון וגם בסינגפור.

מדובר במגמה שרווחת בעיקר בקרב חברות משווקים מתעוררים, המבקשות לקבל חשיפה לבסיס משקיעים גלובלי רחב, או לחילופין כמענה לצורך של משקיעים מקומיים המעוניינים בסחורה זרה מבוקשת. נכון להיום מוצעות קרוב ל-4,000 תעודות מניה בעולם, שרובן עוקבות אחר ביצועיהן של חברות מאירופה או מאסיה.

לפי נתונים של BNY Mellon, המוסד המוביל בארה"ב בתחום, היקף המסחר בתעודות פיקדון על מניות בעולם עמד בשנת 2013 על סכום אסטרונומי של יותר מ-2.5 טריליון דולר - נתון שמעיד על הפופולריות הרבה של מכשיר זה בקרב משקיעים ברחבי תבל.

אין ספק כי חלק משמעותי בהצלחת ה-GDR מקורו בצמיחתם של השווקים באסיה, ובראשם המרכזים הפיננסיים של הונג קונג וסינגפור; אלו הפכו לקרקע פורה עבור מנפיקי תעודות מניה, המספקים צורך מהותי למשקיעים המקומיים באזור משגשג זה.

נדגיש, כי חלק מתעודות המניה שהונפקו בשווקים אלו מעניקות חשיפה לחברות סיניות, שברובן אינן זמינות להשקעה עבור משקיעים מחוץ לסין. נציין כי על פי דוח, שפרסם משרד האוצר בהודו בחודש יוני האחרון, עולה שמאז הנפקת תעודות המניה במדינה חלה עלייה משמעותית בנזילות של הבורסה המקומית.

סיפור הצלחה בברזיל

מעבר לשגשוג המרשים של תעודות המניה בארה"ב ובשווקים הגלובליים, מקרה בוחן מעניין למכשיר זה, שרלוונטי לנו, הוא שוק ההון בברזיל.

בדומה לישראל, מדובר בשוק שמנסה להתאים עצמו למציאות ההשקעות הגלובליות. בשנת 2010 השיקה הבורסה הברזילאית מכשיר השקעה בשם "BDR" (Brazilian Depositary Receipts), המייצג מניות של חברות שהונפקו מחוץ לברזיל.

כיום, ארבע שנים מאז ההנפקה הראשונה, תעודות המניה בברזיל זוכות להצלחה רבה - יותר מ-60 חברות מובילות מארה"ב, ובראשן אפל, אקסון מובייל ומיקרוסופט, נסחרות במסגרת תעודות אלו.

הסיבות להצלחה הן פישוט תהליך ההשקעה עבור המשקיעים הפרטיים והמוסדיים בברזיל, האפשרות לסחור בתעודות על המניות הזרות בבורסה בסאו פאולו, דרך ההימנעות מהמרת הריאל לדולר, ועד לחיסכון הנובע כתוצאה מאי-תלות בברוקר הזר.

מבחינת הליך הרישום, גם בברזיל הוגדרו שלושה סוגים. רמות 2 ו-3 מחייבות שיתוף פעולה בין החברה הזרה ל-BDR, ודורשות ממנה לעמוד ברגולציה המקומית בברזיל. מנגד, בדומה לשוק האמריקאי, גוף פיננסי בברזיל רשאי להשיק BDR ללא חסות, ולצורך כך הוא נדרש באישור של הרשויות בברזיל ועליו לפרסם דיווחים מהותיים לגבי נכס הבסיס.

כאן המקום להדגיש, שסיפור ההצלחה של ברזיל במכשיר זה מקורו בסוג האחרון של הרישום, שכן בניגוד לשווקים בוול סטריט, שנחשבים פלטפורמה מבוקשת למסחר עבור חברות רבות בעולם גם במחיר של הגברת דרישות הרגולציה מהן; הרי בשוק הון קטן יחסית כמו ברזיל לא סביר לצפות שחברות דוגמת גוגל או אפל יסכימו לקחת חסות על הנפקת BDR. החלטה כזאת תחשוף אותן לכללי הרגולציה הברזילאיים ולעלויות מיותרות מבחינתן.

העת להשקה מקומית

בנקודה זו אנו מגיעים לרעיון שלנו לשוק ההון המקומי. בשנים האחרונות אנו סובלים מירידה משמעותית במחזורי המסחר בבורסה, וסיבה מרכזית לכך היא יציאת הכספים מישראל לנכסים בעולם, בעיקר למניות זרות.

לפיכך, הגיעה העת להשיק בישראל תעודות פיקדון על מניות זרות, באופן דומה לפעילות הקיימת של תעודות הסל על מדדים בחו"ל ועל שערי חליפין וסחורות. ה-IDR (Israeli Depositary Receipts) יאפשר למשקיעים המקומיים להשאיר את הכספים בישראל, תוך השגת הפיזור הנדרש למניות בחו"ל.

כאמור, מכשיר זה טומן בחובו יתרונות משמעותיים, דוגמת חיסכון בעלויות הקנייה והמכירה של ני"ע בחו"ל, בעמלות המרת מטבע ובניהול חשבון מט"ח. כמו כן, המסחר יתאפשר בשעות המסחר של הבורסה בת"א.

לגבי אופן הרישום של תעודות המניה, בדומה לשוק בברזיל, חברות גדולות בעולם לא יעמדו בתור להיכנס באופן אקטיבי לשוק בישראל. לכן אנו מציעים כי ההליך של הנפקת התעודות יבוצע ללא חסות מצד החברות הזרות. גם כיום הנפקת תעודות סל על מדדי מניות בחו"ל אינה דורשת נטילת חסות מהחברות הכלולות).

לפיכך, מוצע כי הבורסה והרשות לני"ע יגדירו את אותם שווקים, שבהם הרגולציה היא גבוהה, ויאפשרו להנפיק בארץ IDR על המניות שנסחרות בשווקים אלה.

באופן זה נביא לשוק המקומי חברות בינלאומיות מובילות; לצד חברות ישראליות דוגמת צ'ק פוינט, מובילאיי ואבן קיסר, שבחרו להנפיק עצמן מעבר לים, ובשל כך מקבלות משקל נמוך יחסית בתיק ההשקעות המקומי.

לסיכום, העולם שבו אנו חיים כיום הוא גלובלי מאי-פעם. במקביל, המשקיעים בישראל מיישמים זה מספר שנים את התפיסה הגלובלית בתיק המניות שלהם. כתוצאה מכך היינו עדים ועודנו ממשיכים לראות יציאת כספים מהשוק המקומי לשווקים הזרים.

לכן יש מקום להביא לפה את אותן חברות בינלאומיות, שהן כבר מזמן חלק בלתי נפרד מתיק ההשקעות של כולנו. פתרון זה יביא להגדלת היצע המוצרים הסחירים בבורסה, וצפוי להגדיל משמעותית את מחזורי המסחר. בהזדמנות זו נאחל לכל בית ישראל שנת השקעות מוצלחת!

*** הכותב הוא סמנכ"ל פיתוח עסקי וחינוך פיננסי בפסגות. אין באמור ייעוץ/שיווק השקעות ו/או תחליף לייעוץ/שיווק המתחשב בנתונים של כל אדם ו/או תחליף לשיקול דעתו של הקורא ואינו מהווה הצעה לרכישת ני"ע

כיצד מתבצעים