ערב חג פעיל במיוחד עבר על קברניטי החברה לישראל, שרשמה ביום רביעי האחרון את מניות החברה הבת כיל למסחר בבורסת ניו יורק (NYSE), תחת הסימול ICL. בסך הכול הובילה החברה לישראל עסקאות למכירת כ-6% מהונה של כיל (כ-78 מיליון מניות), שחלקן יבוצעו בשלב מאוחר יותר, ובסך הכול הן צפויות להניב לקופתה סכום עתק של כ-520 מיליון דולר (1.8 מיליארד שקל).

במסגרת מהלך משולב מכרה החברה לישראל, באמצעות הצעת מכר והשאלת מניות לחתמים, כ-62 מיליון מניות כיל, במחיר של כ-7 דולרים למניה - נמוך בכ-8% משווי המניה הבוקר בבורסה בתל אביב ונמוך בשיעור דומה ממחיר המקסימום שקבעה להצעת המכר, שעמד על 7.66 דולרים. בסוף השבוע נקבע מחיר מניית כיל בניו יורק על 7.2 דולר - גבוה בכ-3% מעל מחיר ההנפקה. פעיל בשוק ההון המקומי העריך היום, כי את עיקר מניות כיל שנמכרו מעבר לים רכשו גופים ישראליים.

במסגרת הרישום למסחר, מכרה כאמור החברה לישראל בהצעת מכר ובעסקה נגזרת מול חתמי ההנפקה הראשיים - מורגן סטנלי וגולדמן זאקס - 62 מיליון מניות כיל, המהוות כ-5% מהונה, תמורת כ-435 מיליון דולר. שני בנקי ההשקעות מחזיקים בידיהם אופציה לרכישת 10 מיליון מניות נוספות של כיל, שמימושה צפוי להניב לחברה לישראל סכום נוסף של קרוב ל-100 מיליון דולר.

הצעת המכר של המניות לציבור בארה"ב ולמשקיעים מוסדיים בישראל כללה כ-3% ממניות כיל תמורת 243 מיליון דולר, ונוסף על כך ביצעה החברה לישראל עסקה פיננסית מול הבנקים מורגן סטנלי וגולדמן זאקס - החתמים הראשיים - שבמסגרתה יעמידו לה שני הגופים הלוואה של 191 מיליון דולר, כנגד השאלת כ-2% ממניות כיל, המיועדות למכירה עתידית.

בחברה לישראל הסבירו בנוגע לעסקה הפיננסית עם חתמי ההנפקה, כי זו "נועדה לאפשר לה ליהנות בעתיד מעלייה בערכן של מניות כיל, תוך קבלת הגנה מפני ירידה בשער המניות המושאלות". עוד ציינו, כי "מטרת העסקה היא חיזוק מבנה ההון של החברה לישראל, והגדלת הנזילות של מניות כיל".

המכירה לא תניב רווח

מניית כיל נסחרה היום בת"א בירידה של כ-4%. יצרנית האשלג השישית בגודלה בעולם, המייצרת גם כימיקלים, פוספטים ודשנים נוספים, נסחרת בבורסה המקומית בשווי של כ-34 מיליארד שקל (כ-9.5 מיליארד דולר), אחרי עלייה מתונה של 2.5% מתחילת השנה. החברה לישראל נסחרת לפי שווי של כ-16 מיליארד שקל, אחרי קפיצה של 18% בערכה מתחילת השנה.

בעקבות הצעת המכר, ובהנחה כי המניות המושאלות יימכרו במלואן, שיעור ההחזקה של החברה לישראל בהונה של יצרנית הדשנים יעמוד על כ-49%. המכירה לא תניב רווח לחברה שבשליטת עידן עופר, בגלל תקנות ה-IFRS, אולם תגדיל את הונה העצמי בסכום של כ-150 מיליון דולר.

מבחינת החברה לישראל, מטרתו המרכזית של מהלך הרישום של מניות כיל למסחר בניו יורק היא צבירת משאבים כספיים לקראת פיצול החזקות החברה, המתוכנן עד סוף השנה. במסגרת הפיצול, תידרש החברה לישראל להעביר מזומנים לחברה החדשה שתפוצל ממנה. בשבועות הקרובים יגיע מהלך הפיצול לאישור בעלי מניות החברה.

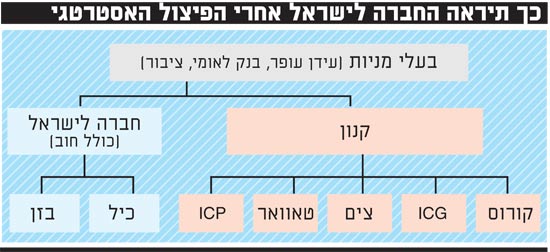

במסגרת הפיצול מתכננת החברה לישראל להמשיך להחזיק בכיל ובחברת האנרגיה בזן - שתי השקעותיה המרכזיות - ואת יתר ההחזקות, הכוללות את חברת הספנות צים, את יצרנית השבבים טאואר, את מיזם הרכב הסיני קורוס, את זרוע השקעות הקלינטק ICG ואת חברת תחנות הכוח ICP, היא מתכוונת להעביר לחברה חדשה שתירשם למסחר בבורסה זרה תחת השם קנון.

על רקע מהלך הפיצול המתוכנן יסיים מנכ"ל החברה, ניר גלעד, את כהונתו, שתיזכר כנראה בעיקר בשל מספר השקעות שהוביל, ואשר השמידו מאות מיליוני דולרים מכספי החברה, ובשל שכר בעלות של 100 מיליון שקל, שאותו זכה לקבל בתוך שבע שנים. ככל הידוע צפוי גלעד (57) להשתלב בעסקיו הבינלאומיים של בעל השליטה בחברה לישראל, עידן עופר, ובמקביל ימשיך לכהן כיו"ר כיל.

העלאת המלצה למניית כיל

סטפן בורגס, מנכ"ל כיל, מסר כי הרישום למסחר בניו יורק יאפשר לחברה להרחיב את כמות המשקיעים בה, ישפר את הנזילות של המניה ויסייע לשפר את נגישותה לשוקי ההון. כמו כן ציין בורגס, כי הרישום למסחר בניו יורק יגדיל את הגמישות הניהולית של כיל, וישפר את מבנה ההון שלה.

בעקבות הרישום למסחר של מניות כיל בניו יורק, בבית ההשקעות מיטב דש מורידים את המלצתם למניית החברה לישראל ל"תשואת יתר", ומעלים את המלצתם למניית כיל ל"קנייה". במיטב דש ברוקראז' מסבירים, כי "לפני חמישה חודשים חידשנו סיקור על כיל והחברה לישראל, תוך שהעדפנו החזקה בחברה לישראל על פני כיל, וזאת עקב הצפוי בחברה האם והשלכותיו. אחר תשואת יתר של 17% בחברה לישראל על פני כיל, אנו סבורים כי בדיסקאונט הנוכחי של החברה הבת יש מקום להיפוך מקומות".

בעניין הרישום למסחר מציינים במיטב דש, כי "משקיעי מניות הדשנים 'זכו' למכירה מיוחדת לרגל החגים, שבה ניתן היה לקבל - מעבר למבצעים הרגילים - גם 'הטבות לחברי מועדון'.

"להערכתנו", הוסיפו שם, "רכישה של כיל במחיר של 7.2 דולרים מגלמת מחיר אשלג של 325 דולר לטונה בשנה המייצגת, מתחת למחירים כיום באירופה, בברזיל וכן בדרום מזרח אסיה. אנו בהחלט ערים למחירי הסחורות, אולם להערכתנו, ברמת השערים הנוכחית, הסיכון העיקרי כבר מתומחר". האנליסט אמיר אדר הוסיף, כי "גם כשאנו מביטים על התמחור היחסי, נראה כי קיימת אטרקטיביות למול המתחרות".

בעניינה של החברה לישראל ציין, כי "עדיין יש פוטנציאל להצפת ערך לרגל הפיצול הקרב, אולם הצמצום בדיסקאונט הסחיר, לעומת העדכון הקודם, מביא אותנו להפחית את המלצתנו".

החברה לישראל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.