השבוע ובשבוע הבא אנו מנתחים רעיון למוצר המתיימר להוות תחליף הגנתי להשקעה ישירה במניות. המוצר משלב חשיפה מוגברת לעליית נכסי הבסיס, עד לחסם עליון, וכן הגנה על הקרן, המותנית בכך שנכסי הבסיס לא יירדו מתחת רף תחתון נמוך.

למבנה מסוג זה מספר כינויים, כגון: Capped Booster, Capped Leveraged Airbag, Supertracker Capped. הכוונה בכולם היא שפוטנציאל התשואה מוגבל/קטום/חסום (capped) לרמה מסוימת, אך עד לרמה זו, התשואה ממונפת. שיעור המינוף תלוי בגובה החסם העליון. ככל שהחסם גבוה (רחוק) יותר, שיעור המינוף נמוך יותר, ולהיפך. באופן אינטואיטיבי, נשאף שהחסם יהיה רחוק ככל שניתן, מאחר שמדובר בתחליף להשקעה ישירה במניות, שבהן פוטנציאל התשואה אינו מוגבל. במוצר לדוגמה שאותו אנו מנתחים, החסם דווקא נמוך מאוד. נסביר בהמשך מדוע.

שלושה נכסי בסיס

תחילה נתאר את המוצר: מדובר במוצר דולרי לשלוש שנים המורכב משלושה נכסי בסיס. לצורך הדוגמה נשתמש בשלוש ETF על סקטורים בארה"ב: בריאות (XLV), פיננסים (XLF) וטכנולוגיה (XLK). ההגנה על הקרן מותנית בכך שבתום התקופה, אף אחד מנכסי הבסיס לא נמצא ביותר מ-40% מתחת לרמת הפתיחה.

המדידה היא רק ביום הפדיון, לא תוך כדי התקופה. אם ביום הפדיון אף אחד מנכסי הבסיס לא נמצא בירידה של יותר מ-40% מהפתיחה, סכום ההשקעה הראשוני מוחזר במלואו. אם ביום הפדיון אחד או יותר מנכסי הבסיס נמצא בירידה של יותר מ-40% מהפתיחה, סכום ההשקעה הראשוני ייפגע בגובה ההפסד של נכס הבסיס - הגרוע מבין השלושה. החסם העליון הוא ב-5% מעל רמת הפתיחה, ושיעור החשיפה לעליית נכסי הבסיס הוא פי חמישה.

בתום התקופה המשקיע מקבל פי חמישה מביצועי נכס הבסיס הכי פחות טוב מבין השלושה, עד לעלייה של 5% בנכס הבסיס, כלומר התשואה המקסימלית במקרה זה היא 25% בשלוש שנים.

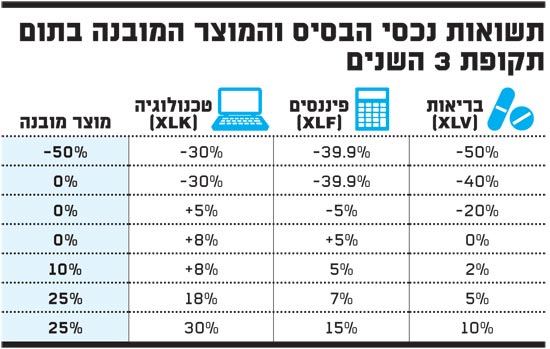

בטבלה המצורפת מפורטים תרחישים שונים של תשואות נכסי הבסיס בתום התקופה, וכתוצאה מכך התשואה של המוצר המובנה. תשואות של נכסי הבסיס נבחרו באופן שרירותי לצורך המחשה בלבד. לשם הפשטות, בכל התרחישים שבטבלה נבחר סקטור הבריאות (XLV) כנכס הבסיס בעל הביצועים הפחות טובים מבין השלושה, כלומר נכס הבסיס שממנו בסופו של דבר נגזרת תשואת המוצר המובנה.

כפי שניתן לראות בטבלה, קיים סיכון להפסד משמעותי, אך רק במקרה קיצון של ירידה של יותר מ-40% באחד מנכסי הבסיס. בהנחה שלא מתרחש אירוע קיצון כמו ירידה של 40% או יותר, או חדלות פירעון של המנפיק, הסיכון העיקרי הוא בכך שאחד מנכסי הבסיס יניב תשואה נמוכה משמעותית מהשניים האחרים, מאחר שביצועי המוצר תלויים כאמור בנכס הבסיס הפחות טוב מבין השלושה.

הסיכון הזה, של מתאם נמוך בין נכסי הבסיס, הוא זה המאפשר את רמת המינוף הגבוהה, וכן את החסם התחתון הנמוך. נניח שהיו מתמחרים את אותו מוצר עם נכס בסיס אחד בלבד, לא ניתן היה להגיע לאותה רמת מינוף בעלייה וכן לשמור על רמת ההגנה העמוקה.

בחירת נכסי הבסיס משפיעה, כאמור, על תנאי המוצר. למשל, אם במקום מדדים סקטוריאליים אמריקאיים, היה מורכב המוצר ממדדי מניות של אירופה, יפן וסין, רמת המינוף כבר הייתה פי 9 או 10, עבור חסם עליון ב-5% ורף תחתון בירידה של 40% (כמו בתמחור הנ"ל).

הסיבה לכך היא כי מדדים אלו, בעיקר היפני והסיני כמובן, יותר תנודתיים מהמדדים הסקטוריאליים הנ"ל. סיבה נוספת היא שהמתאם בין המדדים האמריקאיים גבוה יחסית, יותר מאשר בין אירופה, יפן וסין. בשבוע הבא נמשיך וננתח מוצר זה, ונסביר לעומק מדוע נבחר דווקא חסם נמוך ולא גבוה.

* הכותב הוא שותף בחברת ISIS, המתמחה בפתרונות השקעה מובנים, וכן משמש כאנליסט בכיר של מוצרים פיננסיים עבור קבוצת פיוניר אינטרנשיונל, ועשוי להיות לו עניין בנושא הכתבה. אין לראות בכתבה המלצה לרכישת ני"ע או תחליף לייעוץ השקעות אישי

תשואות נכסי הבסיס והמוצר המובנה בתום תקופת 3 השנים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.